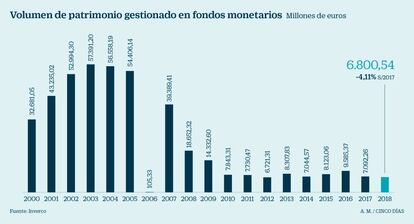

Más de 6.000 millones en fondos monetarios se reconvierten para sortear restricciones en su inversión

La aplicación este enero de un reglamento europeo amenaza con mermar aún más su rentabilidad

Las mínimas rentabilidades en el mercado de deuda y ahora también los cambios regulatorios están poniendo contra las cuerdas a los fondos monetarios. Este producto, que invierte en activos a muy corto plazo y que sirve habitualmente a las gestoras como una suerte de colchón de liquidez, afronta una reconversión por la que numerosas entidades están optando por cambiarlos a fondos de renta fija a corto plazo. El objetivo es preservar una flexibilidad en la gestión con la que intentar arañar décimas de rentabilidad en un momento sumamente difícil para la renta fija y que la aplicación en este mes de enero de un reglamento europeo pone abiertamente en cuestión, según reconocen fuentes del sector.

Este reglamento, aprobado en junio de 2017 por el Parlamento Europeo y el Consejo de la UE, establece que los fondos monetarios deben adaptarse a nuevos criterios de inversión y liquidez, de modo que sean una figura homogénea en el conjunto del mercado europeo. La norma surge como consecuencia del estallido de la crisis, en la que se hizo evidente que la falta de liquidez de estos instrumentos, que llegaron a aglutinar grandes cantidades de dinero, era capaz de propagar y amplificar los riesgos por todo el sistema financiero.

“Las solicitudes de reembolso muy grandes podrían obligar a los fondos del mercado monetario a vender una parte de los activos de inversión en un mercado bajista, lo que podría favorecer una crisis de liquidez”, señala el reglamento. El texto advierte así que “con el fin de preservar la integridad y estabilidad del mercado, se requieren normas en toda la UE para garantizar que los fondos monetarios puedan satisfacer las solicitudes de reembolso, especialmente en situación de tensión en los mercados”.

El reglamento establece que los fondos monetarios deben clasificarse a partir de ahora en tres categorías, una exigencia que entró en vigor el 21 de julio de 2018 para los nuevos productos –y a partir de la que no se ha registrado ningún monetario nuevo en España, según apuntan desde Inverco– y que para los monetarios existentes entró en vigor este 21 de enero.

La nueva norma busca garantizar que no sufrirán un colapso de liquidez como el que precipitó la pasada crisis

“La mayoría de fondos monetarios españoles no tiene cabida en ese reglamento. Una política de inversión más restrictiva hace aún más difícil obtener rentabilidad”, reconocen en la gestora de Renta 4, una de las que ha optado por la conversión de su monetario en un fondo de renta fija a corto plazo con el que seguir manteniendo su filosofía de gestión. “Empleamos nuestro monetario como una fuente alternativa de liquidez, con un 60% de depósitos a la vista reembolsables de un día para otro y con letras del tesoro italiano”, añaden en Renta 4, donde aun así han preferido la reconversión del producto.

Liberbank gestión también ha optado por transformar su monetario en un fondo de renta fija a corto plazo. “Es lo que van a hacer una gran mayoría de gestoras. El monetario se queda sin atractivo, a menos que se quiera vender fuera de España, ya que quedan homologados a nivel europeo”, añaden desde Inverco.

El reglamento europeo establece limitaciones como que un máximo del 5% del patrimonio pueda estar invertido en titulizaciones de una misma entidad o un 10% como mucho en depósitos de un mismo banco. Además, determina un marco concreto para la liquidez. Así, para una de las tres categorías de monetarios que recoge, la de valor liquidativo variable, en términos estándar establece que el vencimiento medio ponderado de la cartera debe ser igual o inferior a seis meses. En los catalogados como monetarios de corto plazo, el vencimiento medio ponderado de la cartera debe ser igual o inferior a 60 días.

Fuertes entradas

El reglamento al que deben adaptarse los fondos monetarios –si las gestoras desean seguir considerándolos como tales– llega en un momento de declive del producto, que ha perdido patrimonio con fuerza en los últimos años aunque sigue siendo una herramienta valiosa en la búsqueda de refugio y en el uso de la liquidez en las carteras. De hecho, el duro momento vivido por el mercado en el último trimestre del año pasado, cuando tomó cuerpo la idea la llegada de la recesión económica, provocó que dos tercios de la inversión que abandonó la renta fija en el mercado europeo fuera a parar a fondos monetarios, según explica Óscar Moreno, gestor de Renta 4.

Los gestores decidieron aparcar el dinero en activos de deuda o depósitos de la más corta duración, aun a costa de una ínfima rentabilidad, a cambio de seguridad. La sensación de inquietud entre los inversores persiste en el inicio de año y los fondos de inversión europeo han destinado a los monetarios la mayor entrada de flujos con diferencia, por más de 44.700 millones de euros, según datos de BofAML de las tres primeras semanas de 2019.