¿Pinta bien la Bolsa para 2018?

Los analistas aplazan a 2018 el cierre de la brecha abierta por el Ibex y el resto de Bolsas europeas La estabilidad política es el ingrediente necesario

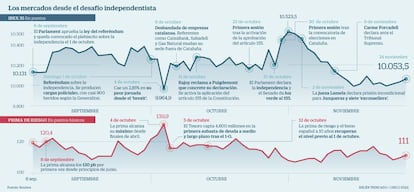

Las firmas de análisis no consiguen ponerse de acuerdo sobre el futuro de la Bolsa española.No obstante, el castigo sufrido en los últimos meses no responde a fundamentales económicos sino al impacto de la crisis catalana, según el consenso de los analistas. Las caídas que han acompañado al aumento de la tensión política no han sido exageradas, pero lo suficientes para distanciar al índice español de sus homólogos europeos. Hasta septiembre, el Ibex 35 había tenido un comportamiento relativo mejor que el resto de Europa, tendencia que se ha invertido en los últimos meses.

La brecha abierta entre la Bolsa española y la europea no es vista en cambio por todos como una amenaza, sino como una oportunidad para entrar. Así lo han expresado esta semana Goldman Sachs y Mirabaud Asset Management en sus estrategias para 2018. Ambas casas de análisis recomiendan tomar posiciones de cara al medio plazo.

Eso sí, los expertos advierten que para recuperar el terreno perdido –desde los máximos del año el Ibex corrige un 9,7%– la vuelta de la estabilidad política es imprescindible. Natalia Aguirre, directora de análisis y estrategia de Renta 4, sostiene que lo que está pesando en la evolución del selectivo español es el riesgo político y que hasta que no se encuentre una solución al desafío independentista catalán, los inversores permanecerán alejados de la Bolsa española. De hecho, pone en duda la posibilidad de un rally de fin de año ante la proximidad de las elecciones catalanas del 21 de diciembre. “A medida que se acerque la fecha, el selectivo se moverá a golpe de encuesta”, señala Aguirre. A las elecciones catalanas, Eugeni Siscar, de BNP Paribas, añade como factor de incertidumbre la posibilidad de impago de la deuda de Venezuela y no descarta correcciones hasta los 9.800-9.700 puntos. A medio y largo plazo el analista fija como techo los 11.00-11.200 puntos.

Cautela es lo que recomienda Victoria Torre, responsable de desarrollo de contenidos de Self Bank, a partir de la segunda semana de diciembre, coincidiendo con los comicios catalanes, evento que podría incrementar la volatilidad. “No hay eventos destacados a corto plazo que nos hagan pensar en un repentino rebote en las Bolsas europeas”, asegura, y pone como objetivo la consolidación de los 10.000 puntos.

Diego Jiménez-Albarracín, responsable de renta variable de Deutsche Bank, tampoco confía en el acelerón de cierre de ejercicio. La razón es sencilla: las Bolsas europeas y estadounidenses ya han corrido demasiado. El Dax alemán se revaloriza en el año un 13,75% y al igual que Wall Street está en máximos históricos. Por su parte, el Cac francés se anota un 10,86%, el Mib italiano, un 16,58% y el portugués PSI 20, un 12,9% frente al ascenso del 7,5% del Ibex. El analista indica con mucha cautela que, de producirse un rally, el selectivo español es el que más papeletas tendría. “El buen año que vive la Bolsa a escala mundial ha llevado a los gestores de renta variable a dar por concluido el cierre del ejercicio, lo que explica las correcciones de las últimas semanas y el hecho de que los volúmenes de contratación de este mes sean más propios de un agosto o diciembre en lugar de un noviembre”, subraya.

Jiménez- Albarracín considera que la Bolsa española sigue teniendo potencial y más después de la “recuperación experimentada por los beneficios, que todavía no ha sido puesta en precio”. Con esta idea, cree que 2018, especialmente el primer trimestre, puede ser un buen año. “España seguirá liderando el crecimiento de la zona euro y las estimaciones por beneficio de las cotizadas están por encima de la media europea. Se espera que Latinoamérica, una región clave para el Ibex, tenga un buen año”, aclara.

¿Qué ingredientes se precisan para el rebote? Con la estabilidad política como mantra imprescindible –el mercado sigue atento la formación de Gobierno en Alemania y tiene los comicios italianos de 2018 en el radar–, el rebote, para ser consistente, deberá, según Victoria Torre, de Self Bank, venir acompañado por la banca, uno de los sectores con más peso en el Ibex y más sensible a la crisis catalana. Todo ello aderezado con el papel que seguirán jugando el BCE y la Fed en la normalización monetaria. “Los bancos centrales deben ser muy cautos en no dar un paso en falso, en lanzar al mercado mensajes equivocados y en precipitarse en la adopción de medidas”, afirma.

Con todo, el próximo ejercicio es mirado de manera desigual por las casas de análisis. Société Générale es de los más pesimistas con el futuro de la Bolsa europea en su conjunto (no ve margen de subida para los próximos 12 meses) pero de manera más destacada con la española. El banco de inversión no descarta que el Ibex caiga a los 9.800 en 2018. Por su parte, Credit Suisse anticipa un alza del 8,3% para la renta variable europea.

Jiménez- Albarracín añade además que las elecciones en Italia restarán atractivo al índice de Milán. Es aquí donde el Ibex, apoyado en los buenos datos macro, podría tomar el relevo. El responsable de inversiones de Deustche Bank ve probable que en los tres primeros meses del año la Bolsa española recupere los 11.100 puntos, máximos de este año. En el mejor de los escenarios podría superarlos, pero para ello necesitaría que alguna de las promesas de Donald Trump se haga realidad, en especial la reforma fiscal.

Albert Enguix, gestor de GVC Gaesco afirma que “hay que esperar a 2018 para ver nuevas subidas”. Hasta entonces recomienda prudencia de cara a la rotación de activos en las carteras e insta a “seleccionar valores líderes en su sectores que puedan hacerlo bien en momentos de incertidumbre”. Por su parte, Miguel Paz, de Unicorp Patrimonio, apunta a los resultados empresariales como el principal riesgo e indica que “aunque están saliendo bien parados, no terminan de coger la inercia en la que entraron las compañías de EE UU.