Bankia, Liberbank y Bankinter serán los que más ganarán en Bolsa cuando suban los tipos

Las dos primeras entidades elevarán el beneficio hasta el 50% con un alza de 100 puntos básicos Kepler Cheuvreux señala también hacia UBI Banca y Commerzbank

La normalización de la curva de tipos favorece al sector bancario: las hipotecas suben de precio más de lo que las entidades pagan por la liquidez, ya sea en forma de depósitos o de bonos. De ahí que los bancos españoles estén sometidos a una montaña rusa de altibajos en Bolsa en función de si el BCE deja entrever, o no, que comenzará la normalización monetaria.

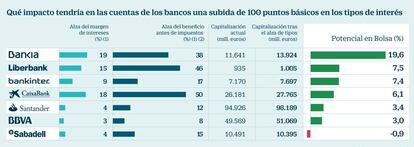

Los que más mejorarán sus beneficios antes de impuestos respecto a los de 2016 si los tipos de interés suben 100 puntos básicos a lo largo de toda la curva –a corto, como en el euríbor a tres meses, y también a largo, como en los bonos a 10 o 30 años– serán CaixaBank (50%), Liberbank (46%) y Bankia (38%), según un informe de Kepler Cheuvreux. Después aparecen Bankinter (un 17% de mejora), Sabadell (un 15%), Santander (un 12%) y BBVA (un 8%).

Este ranking, sin embargo, no se equipara de forma directa a la capacidad de revalorización de cada entidad en Bolsa, debido a que algunas ya han descontado esa futura mejora.

El Banco Central destaca que las entidades pilotadas por Menéndez y Goirigolzarri son las más sensibles a un cambio en el precio del dinero

El margen de intereses, el mejor indicador de la actividad puramente bancaria, de Santander, BBVA, CaixaBank, Sabadell, Bankia y Bankinter sumó entre enero y junio 8.974 millones de euros, un 4,8% más que en igual periodo del año pasado, según un informe de Neovantas.

“El panorama es atractivo, pero menos”

Kepler Cheuvreux asegura que el escenario continúa siendo atractivo para el sector financiero, pero menos que hace un año.

El próximo jueves 7 de septiembre, el BCE, previsiblemente, dará pistas sobre el programa de estímulos. Hasta finales de año, comprará deuda por 60.000 millones de euros mensuales. Está por ver si reduce el importe y comienza la normalización monetaria. En todo caso, los analistas esperan que las subidas de tipos en la zona euro no lleguen hasta finales del próximo año o incluso 2019.

Los expertos indican que una parte de los bancos tiene descontada la normalización monetaria, como Natixis y algunos españoles.

Esa línea de la cuenta de resultados refleja esencialmente la diferencia entre lo que obtiene una entidad por prestar dinero y lo que paga para que le presten el dinero a ella. Cuanto más diferencia, más será su ganancia.

La clave está en que una subida de tipos de 100 puntos básicos tendrá un impacto positivo en el margen de intereses, que se trasladará, por supuesto, al resultado neto.

Un estudio del BCE sobre la sensibilidad a los tipos de interés de las entidades que supervisa, y de cuyos resultados CincoDías ha tenido conocimiento, señala que Bankia y Liberbank serían de los más beneficiados por una eventual alza de tipos entre los bancos españoles.

El informe de Kepler Cheuvreux, elaborado con su propia metodología, llega a conclusiones similares a las del supervisor bancario que pilota Mario Draghi.

Carlos García, autor del estudio (véase un resumen en la versión web de este periódico), revela que actualmente los activos (léase, las hipotecas y los préstamos) de las entidades españolas están ligados mayoritariamente (en un 63%) a los tipos de interés (es decir, sus rentabilidades son variables), mientras que los pasivos (depósitos, bonos y cédulas) solo lo están en un 34%. Por lo tanto, un alza del precio del dinero implicará que ingresarán por intereses más de lo que gastan en ellos.

Cada entidad es, eso sí, un mundo. Depende de la cantidad de sus préstamos a tipo fijo y variable, de lo que paga por los depósitos, de en qué medida necesita recurrir al mercado a través de emisiones de renta fija para financiarse y de otros factores.

Hay que conocer al detalle sus entrañas para determinar los efectos que tendría un cambio en la política monetaria en los resultados.

Respecto a las entidades españolas sobre las que Kepler Cheuvreux ha puesto la lupa, pasar del actual precio del dinero del 0% al 1% añadirá unos 4.500 millones de euros al margen de intereses. Esto es un incremento del 14% en esta línea de la cuenta de resultados de 2016.

Hay que tener en cuenta que la mayoría de los préstamos hipotecarios en España se revisa cada 12 meses. Kepler Cheuvreux concreta que son el 42% de ellos y que además están ligados al euríbor a 12 meses.

También los depósitos, a medida que van venciendo, tendrán que elevar su rentabilidad. Ahora, por las nuevas imposiciones hasta de un año de duración se paga de media un 0,09%;por las de más de un año y un máximo de dos, un 0,11%, y por las de más de dos años, un escueto 0,06%, según los datos del Banco de España. La mejora en los bancos españoles llegaría en el segundo año, ya que sería entonces cuando la mayor parte de las hipotecas comenzaría a reflejar los nuevos tipos de interés.

Los expertos de Kepler Cheuvreux indican que Liberbank cotiza con gran descuento debido a la resolución de Popular del pasado 7 de junio. Los que más potencial tienen en Bolsa, según el departamento de análisis de esta firma, son el banco italiano UBI (más de un 30%), el alemán Commerzbank (también más de un 30%), Bankia (un 19,6%), Liberbank (un 7,5%) y Bankinter, con un 7,4% (véase gráfico).

CaixaBank, pese a ser la entidad más sensible en el beneficio antes de impuestos a una subida de tipos de interés de 100 puntos básicos, cuenta con menos potencial por su “comportamiento estelar en Bolsa”.

Credit Suisse analiza Unicaja Banco, que debutó el pasado 30 de junio en el parqué, y asegura que una subida de 100 puntos básicos dispararía su margen de intereses un 12%. La buena noticia es que su traslado al beneficio de 2017 sería muy superior, con un alza del 44%.