Cómo es la zona euro tras 1,4 billones en compras de deuda

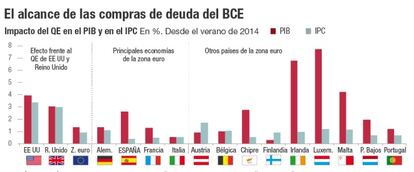

Hoy se cumplen dos años del inicio oficial del QE, la medida más útil del BCE. Las medidas de Draghi han impulsado el PIB de la zona euro el 1,3% desde el verano de 2014 y el 2,6% en España, según Barclays

La reunión de hoy del BCE se celebrará sin las fuertes expectativas que la han rodeado tantas otras veces En esta ocasión, la atención estará no ya en nuevas decisiones sino en el tono del mensaje. El mercado ya conoce la disposición del BCE de prolongar las compras de deuda hasta finales de año pero sí aguarda pistas sobre en qué momento llegará el principio del fin de los estímulos, con el que ir preparando el terreno para una futura subida de tipos de interés. Y la opinión más extendida es que Draghi tendrá que abordar la cuestión sin remedio en la segunda mitad del año.

La reunión de hoy, de la que no se esperan grandes titulares, coincide con el segundo aniversario del inicio del programa de compra de deuda lanzado por el BCE, conocido como quantitative easing (QE). Fue un 9 de marzo de 2014 cuando la institución comenzó a adquirir deuda soberana del euro –después amplió las compras a la deuda corporativa-, en la que ha sido la medida de política monetaria más atrevida de todas las abordadas desde el inicio de la crisis, por los obstáculos políticos que tuvo que superar, y también la de mayor impacto económico y financiero.

El BCE terminó por emular la medida estrella que ya habían tomado la Fed, el Banco de Inglaterra y el Banco de Japón a raíz del estallido de la Gran Recesión y tras comprobar que el resto de decisiones adoptadas hasta el momento – como rebajar los tipos de interés casi al cero, dejar en negativo la tasa de depósito de los bancos y regar con liquidez ilimitada a la banca- no bastaban para contribuir al impulso económico ni para asegurar el objetivo prioritario de la política monetaria del BCE, la estabilidad de precios.

De hecho, el BCE lanzó el QE ante la amenaza de deflación en la zona euro, de entrada en una espiral de precios a la baja que bloqueara la inversión y con ello la recuperación económica. Y dos años después del inicio del QE, y de compras de deuda soberana por 1,4 billones de euros, el balance de esta decisión es positivo, según reconocen los expertos y por supuesto defiende el propio BCE.

“El QE tardó en gestarse pero claramente ha funcionado y ha tenido un efecto positivo en el crecimiento y la inflación de la zona euro. Sin las compras de deuda, junto al TLTRO y la facilidad de depósito en negativo, la situación sería mucho peor”, afirma Antonio García Pascual, economista jefe para Europa en Barclays. El banco calcula que el QE ha contribuido a elevar un 1,3% el PIB de la zona euro y un 1% la inflación desde el verano de 2014, cuando Draghi avanzó su intención de activarlo en el encuentro de banqueros centrales de Jackson Hole.

Abaratamiento de la financiación

El primer impacto, y uno de los más evidentes, ha sido el abaratamiento del coste de financiación para Estados, empresas y particulares. El rendimiento del bono español a diez años ha descendido desde el 2,6% del verano de 2014, cuando el mercado se comenzó a barruntar el programa de compras del BCE, hasta el 1,7% actual, después de descender a mínimos históricos del 0,88%. El año pasado se recordará de hecho como el año del coste de financiación más barato, a la vista de que las rentabilidades han comenzado a repuntar con la expectativa de alzas de tipos que lidera EE UU.

La fuerte caída de las rentabilidades de la deuda ha generado fuertes ganancias en la inversión en renta fija y el reproche hacia Mario Draghi de que sus medidas beneficiaban al mercado financiero pero no a la economía real. “En principio había dudas del efecto en la economía real, que ha terminado por verse. El QE ha tenido la orientación adecuada, aunque las medidas llegaran algo tarde y aunque la nueva concesión de crédito crece menos de lo esperado”, reconoce Víctor Echevarría, analista de AFI.

Recuperación del crédito

Junto con la estabilidad de precios para acercar a la zona euro al 2%, la reactivación del crédito ha sido otro de los objetivos del banco, para lo que lanzó también las líneas de liquidez a la banca condicionadas a la concesión de préstamos (TLTRO) y adentró aún más en terreno negativo la facilidad de depósito. En paralelo, el abaratamiento del coste de financiación de los bancos ha permitido rebajar el tipo de interés al que se presta a empresas y particulares. En enero de 2015, el tipo de interés de un crédito a una pyme a entre 1 y 5 años era en Alemania del 3,09%, del 3,78% en España y del 4,46% en Italia. Dos años después, el interés que paga una pyme alemana es del 2,6%, en línea con el 2,63% de Espala y el 2,41% de Italia.

“La banca tiene más disposición a prestar. Aunque el crédito no termina de ser fluido no solo porque las medidas del BCE hayan llegado relativamente tarde sino porque los estándares de crédito son más estrictos”, explcia Marian Fernández, analista de Andbank. Desde Afi añaden que “la recuperación económica está siendo poco intensa en la concesión de crédito en España, donde aún pesa el proceso de desapalancamiento y la influencia del sector servicios, menos intensivo en crédito”.

Distinto impacto por países

Las medidas del BCE han logrado reducir las diferencias del coste de financiación entre unos países y otros del euro. El impacto económico del QE por países también es muy diferente, según apuntan en Barclays. Entre las cuatro mayores economías, el mayor beneficio es para España, al que el BCE habría contribuido con un 2,6% de crecimiento de PIB, en contraste con el 0,6% de impacto en Italia.

Las reformas estructurales realizadas, vinculadas al cumplimiento de las exigencias por el rescate a la banca, y el fuerte peso de las hipotecas con interés variable, que se han abaratado con un euríbor en negativo explican el efecto sobre la economía española. Por el contrario, el efecto en la inflación es sensiblemente menor en países, como España, con elevado desempleo. En Alemania en cambio, cercana al pleno empleo, las medidas del BCE han contribuido a impulsar en mayor medida los precios (ver gráfico).

“El aspecto negativo del QE es que muchos países de la zona euro se han dormido en los laureles en materia de reformas estructurales y ajustes presupuestarios”, añade García Pascual.

Políticas menos efectivas que en EE UU y Reino Unido

Dos años después de la puesta en marcha del QE, la zona euro creció en 2016 el 1,7%, por delante de EE UU, y su inflación está en el 2% según el dato adelantado de febrero. Los precios alcanzan ya el nivel de estabilidad deseada por el BCE aunque solo de forma puntual, ya que Draghi insiste en que el repunte está muy influido por el alza del petróleo y en que no retirará estímulos hasta que la recuperación sea sostenida y uniforme a lo largo de toda la zona euro. El QE sin duda ha contribuido a la situación actual y a que se espere para 2018 la retirada gradual de las compras de deuda, pero su impacto económico queda muy por detrás del logrado por la Fed o el Banco de Inglaterra con sus propios programas de compra, iniciados mucho antes que los del BCE. “El QE no ha tenido tanto impacto como tuvieron sobre el crecimiento las compras de deuda de la Fed y el Banco de Inglaterra. La diferencia está en el momento elegido y los canales de transmisión. En EE UU y Reino Unido, el QE se anunció en el momento álgido de la crisis financiera en 2008 y 2009 y contribuyó a reducir la incertidumbre. El BCE en cambio actuó un poco tarde”, señala Antonio García Pascual, economista jefe de Barclays para Europa. El banco calcula que si su transmisión hubiese sido tan efectiva como la de la política monetaria en Estados Unidos y Reino Unido, el beneficio en crecimiento y alza de precios habría sido entre dos y tres veces superior al logrado.