El euríbor cumple un año en negativo revalidando mínimos

El índice sigue haciendo historia tras taladrar la barrera psicológica del 0% La banca se ha blindado para no tener que pagar por las hipotecas

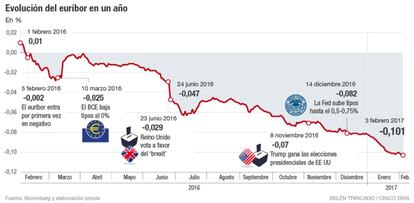

Hace justo un año hubo un punto de inflexión en el mercado hipotecario. El euríbor a doce meses, utilizado para calcular las cuotas de las hipotecas variables, hizo historia al adentrarse en niveles negativos. Lo hizo por primera vez el 5 de febrero de 2016, cuando marcó el -0,002% en tasa diaria. A partir de ahí, no ha habido vuelta atrás y el euríbor no solo encadena ya 12 meses consecutivos en negativo, sino que sigue registrando mínimos históricos. La media de febrero de este año se sitúa provisionalmente en el -0,102% frente a aquel -0,008% de media del mismo mes del año pasado, experimentando una caída de 0,094 puntos. Mucho ha llovido desde entonces.

P¿Cómo se calcula el euríbor y para qué se utiliza?

R. El euríbor mide el coste de financiación de las entidades, dado que se calcula en base a lo que los bancos están dispuestos a prestarse unos a otros en el mercado interbancario. El sistema de cálculo se realiza con previsiones, y no con operaciones reales, y se utiliza como tipo de referencia en contratos por un valor estimado superior a 180 billones de euros, de los que 1,4 billones corresponden a préstamos hipotecarios, el 28% de las hipotecas de la zona euro. En España, con un saldo vivo de crédito hipotecario superior a 660.000 millones de euros, cerca del 90% de las hipotecas variables está referenciada al euríbor a doce meses.

P¿Por qué se sitúa en valores mínimos históricos?

R. La política ultraexpansiva del Banco Central Europeo (BCE) para apoyar la recuperación económica de la zona euro y conseguir la estabilidad de precios es la principal razón de la aguda caída del tipo hipotecario, que marca una trayectoria descendente prácticamente ininterrumpida desde 2012. La autoridad monetaria echó el resto en marzo del año pasado cuando bajó el precio oficial del dinero hasta el nunca visto 0%, rebajó la tasa de depósito, penalizando aún más a los bancos que optaran por dejar aparcado su dinero en vez de prestarlo, y elevó el programa de compra de deuda. Esta batería de estímulos contribuyó a reducir todavía más las rentabilidades y el euríbor, que suele anticipar los movimientos del organismo presidido por Mario Draghi.

Se estima que el nuevo euríbor basado en operaciones reales verá la luz antes del verano

P¿Cómo afecta a los hipotecados y a las entidades financieras?

R. La caída del euríbor abarata todas aquellas hipotecas variables libres de cláusula suelo. Si al diferencial que aplican las entidades bancarias hay que sumarle un euríbor cada vez más bajo y negativo desde hace un año, la cuota mensual se va rebajando. Esto supone un alivio para los hipotecados, mientras que daña los márgenes de la banca, que se apresuró a blindarse frente al euríbor en negativo estableciendo en los nuevos contratos cláusulas de tipos cero, según las cuales el interés más bajo posible no puede ser inferior al 0%, independientemente del resultado de la suma del diferencial con el euríbor. Para las antiguas hipotecas, la banca defiende que “pagar por prestar es una contradicción”. Además, la banca ha apostado por las hipotecas a tipo fijo.

P¿Por qué no ha repuntado al cambiar las perspectivas sobre los tipos de interés?

R. La victoria de Donald Trump en las elecciones de Estados Unidos revolucionó las perspectivas sobre la era de los tipos cero, entre otras muchas cosas. Sus políticas anunciadas en campaña apuntaban a un incremento de la inflación y a una subida de tipos de interés más acelerada. La Reserva Federal (Fed) de Estados Unidos no tardó en mover ficha el pasado diciembre e incrementar los tipos. Pero pese a que el banco central estadounidense ya ha acometido dos subidas de tipos desde diciembre de 2015, en Europa el BCE ha mantenido su estrategia expansiva y Mario Draghi ha insistido en que no se ha planteado todavía el final de las medidas de estímulo o la subida de los tipos de interés.

P¿Cuándo se prevé que tocará suelo el euríbor a doce meses?

R. Las últimas estimaciones de los analistas apuntan a que el euríbor no se irá mucho más abajo pero tampoco repuntará en el corto plazo, al menos hasta que el BCE dé alguna señal de retirada de los estímulos. Pero las previsiones de los expertos en lo que al euríbor se refiere no han sido demasiado finas. Para empezar, nadie fue capaz de aventurarse a decir que el euríbor traspasaría la frontera psicológica del 0%. Así que su incursión en tasas negativas pilló por sorpresa. Una vez en terreno negativo muchos expertos auguraban que su cotización se normalizaría en tan solo unos meses. Pero el euríbor ha seguido cayendo y ya ha perforado a la baja el nivel del -0,1%.

P¿Y cuándo se estima que empezará a repuntar?

R. De momento, el euríbor prosigue su racha bajista y, de acuerdo con Carlos Fernández, analista de XTB, “debería seguir los próximos meses en negativo, aunque verlo más abajo es complicado y lo natural es que empiece a estabilizarse”. En su opinión, el índice repuntará cuando el BCE comience el tapering y suba los tipos, algo que no cree que se produzca antes de finales de 2017 o del primer trimestre de 2018. Apunta no obstante que “dependerá de la inflación”, que después del reciente repunte se acerca cada vez más al objetivo del 2% del BCE y “Draghi podría verse obligado a retirar estímulos”.

P¿En qué fase se encuentra el nuevo euríbor que sustituirá al actual?

R. El mercado está pendiente de que el nuevo euríbor, diseñado para ser más transparente al basarse en transacciones reales entre los bancos, vea la luz en el primer semestre de este año. Actualmente, un grupo de entidades de la zona euro está inmerso en el programa de verificacion del índice para comprobar si el sistema de contribución mediante la nueva metodología funciona adecuadamente y si su valor es más alto al actual. Las conclusiones deben estar listas a finales de febrero.