¿Por qué repuntan los rendimientos de la deuda?

Los inversores se han lanzado a vender deuda al comprobar que la economía no está tan dañada como se creía

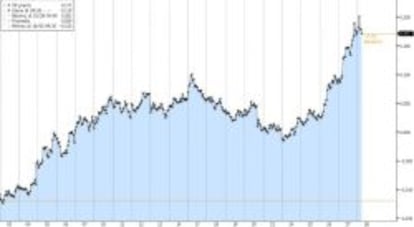

El interés exigido en el mercado secundario a los bonos soberanos europeos con vencimiento a diez años prosigue su escalada en las últimas horas. La rentabilidad de la deuda española repunta al 1,22%, regresando así a niveles del pasado mes de julio, cuando a finales de septiembre bajaba de la barrera del 1% hasta mínimos históricos. Asimismo, el tipo del bund alemán, el de referencia para calcular la prima de riesgo, sube al entorno del 0,177% tras iniciar la semana rondando tasas negativas. En el mes de octubre el bund ha pasado del -0,1% a rozar el 0,18% ante las fuertes caídas en los precios. También están experimentando una notable corrección los bonos estadounidenses y japoneses.

Los inversores se han lanzado a vender deuda al comprobar que la economía no está tan dañada como se creía, lo que podría llevar al BCE a iniciar la retirada de estímulos (tapering) antes de lo esperado. El PIB británico correspondiente al tercer trimestre conocido ayer superó ampliamente las estimaciones, pese al brexit. Aunque todavía está por ver el efecto de la escisión de Reino Unido a futuro, parece de momento que el impacto en las economías está siendo suave. Esto ha propiciado la caída de los precios de los bonos y el consiguiente incremento de la rentabilidad. De hecho, el interés del bono a diez años británico y alemán marca niveles pre-brexit.

"Los rumores sobre posibles cambios en las compras del BCE desatan un sell-off", señala el departamento de análisis de Banco Sabadell, que destaca que en la periferia la referencia a diez años italiana fue la más vendida ayer, siendo la referencia portuguesa quien registró mejor comportamiento relativo.

“Todo apunta a que los inversores están comenzando a descontar que el final de las políticas de expansión monetaria implementadas por los bancos centrales está muy cerca, algo que, por supuesto, tendrá que llegar pero que consideramos que no va a ocurrir mañana”, aseguran en Link Securities.

Los últimos indicadores macroeconómicos publicados en Europa y EE UU apuntan a una cierta recuperación de la inflación. No obstante, desde Renta 4 señalan que la inflación todavía se encuentra en niveles bajos y muy lejanos respecto a los objetivos del BCE, “aun a pesar de cierto repunte por el efecto base del precio del crudo, lo que a nuestro juicio apunta a que será necesario mantener los estímulos monetarios durante un tiempo”.

Hoy se ha conocido que la confianza económica de la zona euro repuntó significativamente en octubre hasta el nivel más alto desde el pasado mes de diciembre.

En Link Securities creen que “todas estas positivas cifras macro no es que vayan a llevar a los bancos centrales a iniciar la marcha atrás en sus políticas monetarias ultralaxas, dado que aun quedan muchos retos que superar y muchas incertidumbres, sino que les dan un respiro al no tener que “forzar” las mismas tras el brexit, como habían descontado muchos inversores”.