La deuda a largo plazo se acerca a niveles 'prebrexit'

El mercado de deuda ha comenzado a moverse en una nueva dirección, aunque lo haga todavía al ritmo lento de un transatlántico. Los últimos mensajes lanzados al mercado, ya sea de forma oficial u oficiosa, por los principales bancos centrales del mundo están creando un nuevo caldo de cultivo en el que las rentabilidades de la deuda a plazos más largos está repuntando, en un movimiento que rompe la tendencia acumulada en los últimos años.

El movimiento es aún pequeño, sin la fuerza suficiente para provocar un giro brusco al mercado, pero resulta de una confluencia de factores que va a modificar la inversión en renta fija. Así, el anuncio del Banco de Japón de dar prioridad a la estabilidad de la curva de tipos a largo plazo –procurando que el rendimiento del bono a diez años esté sobre cero–, se suma a los rumores de que el BCE va a modificar su programa de compra de bonos con el fin de ir preparando el terreno para una reducción gradual del volumen de adquisiciones de cara al próximo año.

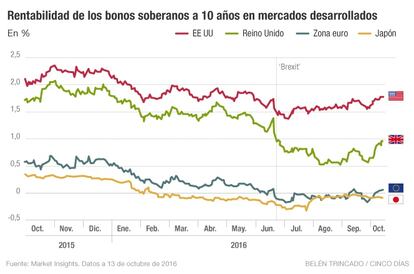

La institución se reúne este jueves, si bien las grandes novedades se esperarían para el encuentro de diciembre. Y a esto se añade la elevada expectativa de que la Fed volverá a subir tipos de interés en diciembre, iniciando ya de forma definitiva la normalización de su política monetaria, ajustándola a un entorno de recuperación económica y mayor inflación. En este contexto, el rendimiento del bono alemán a diez años se ha colocado en terreno positivo y, en el 0,068%, cerca de recuperar niveles previos al brexit. Ayer llegó a repuntar al 0,1% al conocerse el dato de inflación de la zona euro, del 0,4% en septiembre y el nivel más alto en dos años. El rendimiento del bono español, que marcó mínimos en el 0,88%, sube al 1,11%. La rentabilidad del bono estadounidense avanza en el último mes desde el 1,69% al 1,77%, mientras en el plazo a 30 años repunta al 2,5%. Y el bono británico a diez años se dispara al 1,134%, desde mínimos del 0,518% postbrexit, en este caso impulsado por las consecuencias que una divorcio traumático de la UE puede tener sobre la libra, que ahonda mínimos cada día, y sobre las expectativas de inflación.

El mercado descuenta ya un cambio en las políticas de los bancos centrales que se refleja en el alza de las rentabilidades de los activos a más largo plazo y en los flujos de la industria de fondos de inversión. Bank of America Merrill señala que los reembolsos en fondos de larga duración, a plazos de más de seis años, suman ya siete semanas consecutivas y añade que la preferencia por fondos de renta fija a corto plazo –con duraciones inferiores a los 4 años– en lugar de los plazos más largos es la más elevada desde el fin de las compras de deuda de la Reserva Federal, a finales de 2014. El banco estadounidense añade que las salidas en fondos soberanos fueron las más elevadas desde noviembre de 2015 durante la primera semana de octubre, coincidiendo con el inicio de los rumores de que el BCE se dispone a reducir su plan de compras.

“El rendimiento de los bonos se ha elevado de 20 a 30 puntos básicos en el último mes. Pero este movimiento es irrelevante en comparación con el fenómeno de los rendimientos negativos que comenzó a finales de 2014”, explica Nick Hayes, responsable de renta fija británica y estrategias globales flexibles de Axa IM. De hecho, el ligero movimiento de las últimas semanas, con ser significativo, llega a un mercado dominado desde hace meses por los tipos de interés con rendimiento bajo cero. Y pese al repunte de rentabilidades observado, el volumen de deuda soberana de la zona euro con rendimiento negativo es de 4,26 billones de euros.

Ignacio Victoriano, gestor de renta fija de Renta 4, apunta que “se espera que los plazo más cortos entren más aún en territorio de rentabilidad negativa y que los plazos largos vayan un poco más hacia arriba”, aunque los cambios no sean aún de gran profundidad. En su opinión, no se dará una venta masiva de bonos alemanes de plazos más largos y augura incluso entradas puntuales ante la reciente caída de los precios. Unicredit también prevé que el alza de rentabilidades de los últimos días pierda impulso en el corto plazo. Después de todo, el principal escenario que manejan los inversores para las compras de deuda del BCE pasa en principio por una prolongación de las compras a septiembre de 2017, que podría ser anunciada en la reunión de diciembre. La siguiente fase sería el anuncio en los meses posteriores de una reducción gradual del volumen de compras.