Repsol, en máximos de agosto de 2015: ¿conserva potencial?

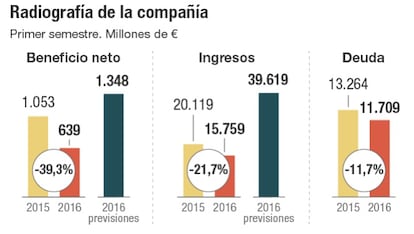

A comienzos de año las caídas en el precio del crudo se dejaron sentir con fuerza en las petroleras. Y una de las más perjudicadas fue la española Repsol que se vio obligada recortar un 40% el pago del dividendo de junio. Por aquel entonces, las agencias de calificación pusieron a la compañía en el punto mira con la amenaza de rebajar su rating. Previamente al recorte de la retribución al accionista, Repsol había llevado a cabo la venta de sus negocios no estratégicos para sanear el balance y reducir su deuda.

Sin embargo, esto no era suficiente y en enero sus acciones cayeron a los 7,8 euros, su mínimo desde abril de 2009. Diez meses después, la recuperación del precio del petróleo, unido a una mejora sus resultados han permitido a la compañía alcanzar los 13 euros por acción. Tras revalorizarse un 28% en el conjunto de 2016, sus títulos alcanzan niveles de agosto de 2015. Desde los mínimos anuales, la subida alcanza el 66%.

Después de este recorrido alcista, la duda de los inversores es si la compañía sigue teniendo potencial o ya lo ha agotado. Los analistas no terminan de ponerse de acuerdo y la disparidad de opiniones se impone. Según el consenso de los expertos recopilados por Bloomberg, Repsol no dispondría de margen de mejora, pues fijan como precio objetivo los 12,93 euros. Pero existen excepciones.

Uno de los más optimistas es la firma de análisis Carax-Alphavalue, que le otorgan un potencial del 12,5%, hasta los 14,6 euros por título y añade la compañía a su cartera. Óscar Anaya, analista de la casa, señala como puntos positivos el ahorro de costes y sinergias, la evolución del negocio y el flujo de caja, fruto este último de la optimización de costes y la mejora operativa, las desinversiones y ventas de activos y la reducción de la deuda. “Los últimos resultados demostraron el gran trabajo de disciplina financiera desarrollado”, apunta Anaya, que considera que de continuar por esta senda, al cierre de 2016 habría alcanzado ya el 50% del programa de reducción de deuda de 2.100 millones previsto para 2018.

En lo que respecta a la evolución del negocio, desde Carax consideran que la división de extracción y producción, la que más problemas ha generado hasta la fecha, “ha reducido los costes de exploración e incluso incrementando la producción”. Por su parte, la división downstream (refinamiento del petróleo crudo y al procesamiento y purificación del gas natural) es la que mejor ha resistido a la caída de los márgenes.

Anaya apunta como catalizador para los próximos mes la mejora del escenario, algo que impactará de manera positiva en los resultados así como en la buena evolución de su plan de costes. En esto juega un papel importe la estabilidad de los precios del crudo a medida que se conozcan nuevos detalles del preacuerdo alcanzado entre los miembros de la OPEP para reducir la producción a fin de devolver la estabilidad al petróleo.

No obstante, en el corto plazo, las informaciones que se vayan publicando sobre la producción pueden generar un espiral de volatilidad alrededor del crudo, que incidirá directamente en las acciones de las petroleras. Además, cada vez son más los que desconfían del pacto alcanzado a finales de septiembre. El 30 de noviembre será la fecha en la que tendrá que ratificarse el acuerdo y se conocerá a cuánto asciende el recorte real de la producción.

El departamento de análisis de Banco Sabadell también se muestra optimista con el futuro de Repsol.Los expertos de la firma aconsejan comprar y fijan como precio objetivo los 13,8 euros. Desde la firma esperan revisiones al alza de los resultados y consideran que el mercado está siendo demasiado prudente. Además, apuntan a que la cotización de la petrolera ha reaccionado de manera positiva al preacuerdo de la OPEP pero “se ha quedado lejos de la reacción del crudo”.

A mediados de septiembre Repsol, con compañía de La Caixa, vendió el 10% de su participación en Gas Natural. La noticia fue acogida con descensos en el mercado, pero como indican desde Sabadell, permitirá reducir la deuda financiera en un 14% y alejar el riesgo de que las agencias de rating rebajen su nota por debajo del investment grade. A pesar de todo, desde la firma no esperan que las plusvalías generadas en esta operación se transformen en un alza del dividendo por acción.“El ascenso de la retribución al accionista está correlacionada con la evolución operativa de la compañía”, indican.

Las claves

Potenciales Los expertos consideran que la compañía ha hecho los deberes. Los primeros meses del año, además de por la caída de los precios del crudo, han estado marcados por la venta de los negocios no estratégico y el recorte de la retribución al accionista para reducir deuda.Esto ha permitido a la compañía ahorrar en costes y sanear el balance.

Riesgo Entre los riesgos a los que enfrenta la compañía están la volatilidad del precio del petróleo, la limitada diversificación geográfica y los costes asociados a las nuevas regulaciones ambientales.

Recomendaciones El consenso de los analistas consultados por Bloomberg establece como precio objetivo los 12,9 euros por acción. No obstante, algunas firmas como Carax le otorgan un potencial del 12,5%, hasta los 14,6 euros o como en el caso de Barclays de hasta el 2347%. Además, el 34,2% de las firmas que siguen al valor aconsejan comprar, frente al 55,3% que opta por vender y el 10,5% que se decanta por la venta.