La nueva ley contable le costará más de 1.500 millones de capital a Sareb

Sareb presentará en marzo un nuevo plan de negocio adaptando su estrategia comercial

Sareb está a punto de afrontar finalmente el impacto de la nueva y exigente normativa contable aprobada para la firma por el Banco de España. Un cambio normativo que va a revolucionar desde la estructura de capital del llamado banco malo a su plan de negocio pasando por su pulso comercial.

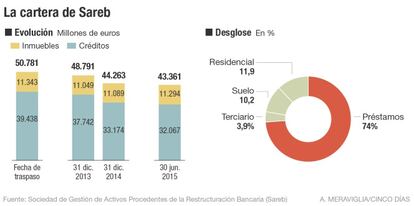

La nueva regulación, aprobada el pasado octubre tras más de año y medio de revisiones del borrador, obliga a Sareb a retasar su cartera activo a activo para poner a precio de mercado medio millón de inmuebles (100.000 adjudicados y 400.000 que figuran como garantía de sus préstamos) y 70.000 créditos. Y a tener listo la mitad de este escrutinio antes de 2016.

Dado el descalabro del precio del ladrillo en los últimos años, y pese a que Sareb ya compró su carga tóxica a la banca asistida con fuertes descuentos, está previsto que la retasación revele cuantiosas minusvalías que socavarán su solvencia.

La actividad comercial de la firma

Canal minorista

La venta de activos a particulares es ya el principal canal para dar salida a los inmuebles de Sareb. En el primer semestre de 2015 saldó por esta vía 5.345 unidades (unas 30 al día, frente a las 45 unidades que llegó a comercializar en 2014), de las que 2.186 fueron activos adjudicados y 3.159 más garantías de créditos vendidos para reducir estas deudas. Del total, un 60,1% de los inmuebles fueron viviendas; un 36,4%, oficinas o locales comerciales, y un 3,5%, suelos.

Gestión cedida

Sareb ha cedido la gestión de 52.000 activos a Haya Real Estate (la plataforma que creó Cerberus para gestionar los inmuebles de Bankia); de 44.000 más a Altamira (la firma de Santander que ahora controla Apollo); de 42.800 a Solvia (la inmobiliaria de Sabadell) y de otros 30.300 a Servihabitat (la plataforma de CaixaBank que pasó a manejar el fondo Texan Pacific Group).

Vía institucional

Del lado de las grandes operaciones, Sareb trata habitualmente con grandes fondos, sobre todo de EE UU, interesados fundamentalmente en activos del sector terciario (hoteles, naves industriales o locales comerciales). En el primer semestre de 2015, no obstante, este canal de ventas se resintió y tan solo arrojó ingresos por 90 millones de euros.

Alquileres

En paralelo a las operaciones de venta de créditos e inmuebles, Sareb cuenta con un parque de vivienda alquilada de más de 4.000 casas y cerca de 900 oficinas, lo que le reporta rentas regulares.

Promociones

Finalmente, el llamado banco malo viene poniendo en marcha varias decenas de promociones en curso y suelos por desarrollar que se ha propuesto culminar para incrementar su valor.

Aunque las fuentes oficiales de Sareb advierten que no será posible dar una cifra definitiva hasta marzo, cuando se presenten los resultados de 2015, su consejo de administración ya maneja un cálculo interno que indica que la factura en capital superará los 1.500 millones de euros.

El impacto acabará con los exiguos 500 millones de capital que le restan a Sareb y le obligará convertir buena parte de los 3.600 millones de deuda subordinada con los que cuentan. Todas las voces consultadas coinciden, no obstante, que no será necesario que los accionistas del banco malo –entre los que destaca el Estado a través del FROB, o Banco Santander y CaixaBank, entre los inversores privados– hagan, de momento, aportaciones adicionales de capital.

En paralelo, la sociedad de gestión de activos procedentes de la reestructuración bancaria está preparando un nuevo plan de negocio adaptado a las particularidades que introduce la nueva legislación contable. Plan que, según fuentes conocedoras del mismo, se hará público también en marzo.

Un primer efecto de la regulación es que ha desincentivado las macrooperaciones como vía para que Sareb siga achicando los 43.000 millones de euros en activos que aún pesan en su balance. Empaquetar grandes carteras permite a la firma deshacerse de golpe de un importante volumen de créditos o inmuebles pero los compradores piden a cambio considerables descuentos, mayores cuanto mayor es el paquete.

En el corto plazo, la puesta a valor de mercado de todos sus activos deja poco margen a Sareb para asumir las fuertes rebajas que proponen los fondos sin incurrir en graves pérdidas adicionales. El primer ejemplo de este efecto se produjo en la recta final de 2015.

Aunque la sociedad que preside Jaime Echegoyen tenía previsto saldar el año con la venta de cuatro grandes paquetes de crédito con un valor nominal total de unos 1.400 millones de euros (dos que sumaban 800 millones en préstamos con grandes inmuebles como garantía; otro de 400 millones en créditos garantizados con vivienda terminada y suelos, y otro de 200 millones cubiertos por hoteles, naves y locales comerciales), al final la sociedad ha reducido el perímetro de venta a solo 500 millones de euros.

Es más, habida cuenta del impacto contable que tendrá la nueva normativa sobre los resultados de 2015, no hubo prisa finalmente por cerrar todas estas operaciones en el año y parte de los paquetes se están adjudicando en las primeras semanas de 2016.

Ahora, el banco malo sigue haciendo ventas institucionales, pero en lugar de negociar la venta de grandes paquetes en bloque, convoca a la vez los inversores internacionales potencialmente interesados y los pone a competir préstamo a préstamo, ilustran desde Sareb.

A medio plazo, eso sí, una vez que la sociedad haya compensado todas las minusvalías detectadas, se espera que el banco malo tenga más margen para vender con beneficio al partir de unos precios mucho más ajustados.

De momento, en todo caso, Sareb planea potenciar el canal de venta minorista, que ya suponía el 80%_de su operativa. La gestión del grueso de esta actividad está cedida a las plataformas inmobiliarias Haya, Solvia, Altamira y Servihabitat, que se espera que profesionalicen la gestión de los activos y dinamicen su venta apoyadas en la progresiva vuelta del crédito hipotecario.

Se espera así que estas firmas reactiven un ritmo comercial que en 2015 decaía a 30 ventas al día –con datos del primer semestre–, en parte por el parón que supuso traspasarles la gestión, frente a las 45 operaciones diarias de 2014.