Cláusulas suelo y motores trucados

1.-Una cláusula suelo, o una cláusula techo, no tiene por qué ser ilegal, abusiva o una estafa. Es simplemente un contrato financiero, una fórmula que sirve para acotar el efecto en la letra de un préstamo de las variaciones en el tipo de interés de referencia. Tampoco es ilegal, por ejemplo, el seguro con franquicia; es decir, aquel en el que los primeros desperfectos del coche lo paga el asegurado, y solo a partir de cierto límite lo abona la aseguradora.

2.- Tampoco es una cláusula suelo un producto particularmente complejo de entender. O al menos, no más que la franquicia del seguro o que el propio concepto del diferencial sobre euríbor. Es decir, no creo que se pueda dar por hecho que vender una cláusula suelo a un cliente no especializado sea una engañifa per se. Creo, también, en la responsabilidad de los clientes/compradores: es obligación del cliente bancario leerse lo que firma.

3.- Hay dos cosas que sí pueden convertir una cláusula suelo en una condición abusiva, partiendo de la base de que la relación entre un cliente de banca y una entidad está, por lo general, desequilibrada. Son la publicidad en la venta y las condiciones. Empezando por el final, si el banco coloca al cliente un producto fuera de mercado está incurriendo en una mala praxis. Y si estas condiciones, aun siendo acorde al mercado, no se muestran al comprador, se está incurriendo en una mala praxis también. No es tanto misterio; en cualquier operación de compraventa, si el vendedor no informa al cliente del precio o las condiciones, o si éstas son peores de lo aparentemente pactado, el comprador acabará reclamando que le han dado gato por liebre.

4.- Las hipotecas se firman ante notario, y las cláusulas suelo están incluidas en los contratos. Es la defensa del sector financiero. A mi juicio, que vale lo que vale, una cláusula suelo tiene tanta importancia como el propio tipo de interés; es parte del precio del préstamo. Es más relevante que la comisión de apertura o cancelación, por ejemplo. Informar de una cláusula suelo dentro de un párrafo perdido dentro del contrato hipotecario no es informar debidamente al cliente. O, como explicó la sentencia de 2013 del Supremo que anuló las claúsulas de varias entidades:

“Pese a tratarse, según se ha razonado, de una cláusula definitoria del objeto principal del contrato, las propias entidades les dan un tratamiento impropiamente secundario, habida cuenta de que las cláusulas ‘no llegaban a afectar de manera directa a las preocupaciones inmediatas de los prestatarios’, lo que incide en falta de claridad de la cláusula, al no ser percibida por el consumidor como relevante al objeto principal del contrato”.

5.-Además, la banca es un mercado complejo. Aunque el concepto de cláusula suelo es simple, comparar distintas ofertas bancarias no es tarea sencilla incluso para clientes formados. Por eso creo que un banco debería a demostrar que ha informado al cliente. La legislación más actual española y europea, de hecho, va por este camino: en 2011 y 2013 se modificó la normativa para forzar mayores niveles de transparencia en la comercialización de las cláusulas suelo.

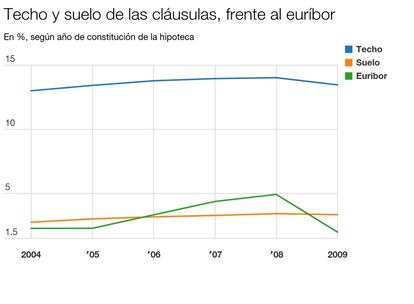

5.- En cuanto a las condiciones de las cláusulas, el sector no destaca por su transparencia. La única información oficial es un informe del Banco de España presentado en el Senado en 2009. El 30% de las hipotecas constituidas hasta septiembre de 2009 tenía acotaciones a la baja o al alza; el 72% incorporan límites a la subida y la bajada del tipo. Por el contrario, las que sólo limitan la bajada están en el entorno del 15%, y el resto (13%) lo hacen sólo para la subida. Ahora, los límites medios dan una idea del sesgo: el suelo medio (protección para el banco) estaba en el 3,12% mientras que el del techo (protección para el cliente) estaba en 13,56%. Aquí, en gráfico.

En tres de los seis años analizados, las cláusulas suelo se contrataron a niveles superior al euríbor medio del año. Es decir, no se trataba de una protección frente a oscilaciones futuras, sino de un límite que empezó a operar en el mismo momento de la contratación. El Supremo, de hecho, sugiere que las cláusulas techo son atrezzo, elementos decorativos diseñados para despistar al hipotecado.

“[…] supuestos en los que se desvía la atención del consumidor y se obstaculiza el análisis del impacto de la cláusula suelo en el contrato mediante la oferta conjunta, a modo de contraprestación, de las cláusulas suelo y de las cláusulas techo o tipo máximo de interés, que pueden servir de señuelo.

Y que las cláusulas se comercialicen masivamente no exime de ser abusivas.

“el cumplimiento de los requisitos de transparencia de la cláusula aisladamente considerada, exigidos por la LCGC para la incorporación a los contratos de condiciones generales, es insuficiente para eludir el control de abusividad de una cláusula no negociada individualmente”

6.- El Supremo, si bien anuló las cláusulas suelo de varias entidades al considerarlas abusivas, no obligó a devolver todo el dinero cobrado anteriormente, en aras de la estabilidad del sistema. La postura europea otorga más importancia al hecho (el abuso) que a las consecuencias de juzgarlo. Y me parece bien. Si asumimos que hay estafa, que ésta sea a gran escala no debería ser eximente, sino agravante. Creo. Aunque la realidad (léase Volkswagen) va por otro lado.

7.- Dicho esto, conviene poner todo en perspectiva. De la orgía inmobiliaria 2001-2007 los bancos son, seguramente, los mayores responsables, pero en absoluto los únicos. Nadie ponía una pistola en la cabeza de otra persona para firmar hipotecas por más del 100% del precio de la casa (para el garaje, el coche o las vacaciones), ni para comprar varios pisos sobre plano. En esa demencial dinámica, los bancos exprimían al máximo su red comercial, olvidando por completo la necesaria asunción de riesgos. Las cláusulas suelo fueron una representación más de la brubuja, una fórmula para que los bancos pudiesen echar más leña a la hoguera. En el mundo de "me compré el piso por 20 millones y lo voy a vender por 43" no era difícil convencer al cliente de firmar de una vez.

8.-Por resumir. En este país de pimpampum, si uno compra un coche usado en mal estado, es objeto de chanza, pero si firma una hipoteca con cláusula suelo, es una víctima del sistema. Y ni lo uno, ni lo otro; para mí son infinitamente más complicados los coches (soy incapaz de entender una carrera de Fórmula Uno) que un tipo de interés.