La CNMV ataca a los inversores ‘fantasma’ de las cotizadas

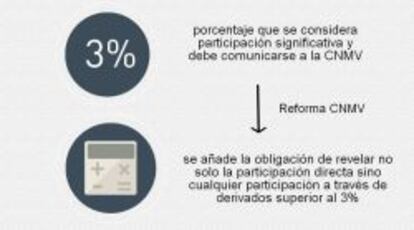

Los próximos 15 días pueden desvelar accionistas hasta el momento desconocidos en las compañías de la Bolsa española. El domingo entró en vigor un real decreto que obligará en las próximas dos semanas a que los accionistas significativos de una cotizada den la cara sea cual sea la fórmula a través de la que controlan sus participaciones. Los expertos prevén que aparezcan nuevos inquilinos en los registros de la CNMV diseñados para que los grandes accionistas, con participaciones de más del 3% de los derechos de voto en una firma, se den a conocer.

De entrada, el cambio parece nimio. “Se establece la necesidad de contabilizar en las participaciones significativas la titularidad de instrumentos financieros con un efecto económico similar al de la tenencia de acciones”, explica el preámbulo de la norma. Sin embargo, el cambio es crucial de cara a hedge funds, fondos clásicos u accionistas industriales que no quieren revelar su identidad.

Hasta ahora, podían disponer de un 2,99% de los derechos de voto a través de acciones contantes y sonantes y otro 2,99% a través de productos derivados (por ejemplo, opciones o warrants) sin tener que comunicar absolutamente nada. La reforma pone punto final a esta posibilidad. En unos días, deberán revelar sus participaciones o, si así lo prefieren, vender las acciones o los derivados para en ningún caso superar el 3% conjunto. Ahora con un 1,5% de derechos de voto en acciones y otro 1,5% a través de contratos por derivados, por ejemplo, deberán informar a la CNMV.

En diciembre de 2007 ya se modificó la legislación al cambiar la definición de inversores significativos. Antes de esa fecha, eran aquellos que controlaban más del 5% de los derechos de voto de una empresa; se rebajó entonces al 3%. Yse introdujo también la obligación de comunicar las posiciones en el capital a través de instrumentos financieros, como opciones, futuros o swaps. Pero, hecha la ley, hecha la trampa. Con esta fórmula se daba carta blanca a los grandes inversores para jugar con ambos productos (acciones contantes y sonantes y productos derivados), y mantener su anonimato.

Los cambios actuales son producto de la transposición de la directiva sobre transparencia aprobada en octubre de 2013 por el Parlamento Europeo y del Consejo. Europa había dado dos años para su adaptación a la normativa nacional, y el Gobierno español ha esperado hasta el último minuto. El resto de la normativa actual se mantiene sin apenas cambios. Sumadas de forma agregada todas las posiciones, una vez superado el primer umbral del 3% habrán de comunicarse a la CNMV. El plazo para comunicar las adquisiciones se sitúa en seis días hábiles bursátiles. Este periodo se distribuye en teoría de la siguiente forma: dos jornadas desde que se conoce la transacción y cuatro más para comunicarlo.

Los inversores con domicilio en un paraíso fiscal seguirán más vigilados. También se agregarán todas las formas de participación (acciones y derivados), pero además para ellos el umbral de comunicación se mantiene reducido en el 1% y sus múltiplos: 2%, 3%, 4%...

Los consejeros de las cotizadas seguirán con su actual régimen de comunicación: sus compraventas serán monitorizadas al milímetro. Es decir, si se sientan en el máximo órgano de dirección de una empresa que se negocia en la Bolsa deberán informar a la CNMV de cualquier compra o de cualquier venta, sea cual sea la cantidad. El plazo máximo para comunicar las operaciones es el mismo que en el de los accionistas significativos: seis días bursátiles.

Se mantiene el régimen específico para las empresas que son objeto de una oferta pública de adquisición (opa). En esta situación, los accionistas de la compañía afectada habrán de informar a la CNMV de cualquier adquisición de acciones o derivados que represente el 1% de los derechos de voto. Entre tanto, quienes ya tuvieran el 3% de los derechos de voto tendrán que dar cuentas al regulador por cada uno de los movimientos que hagan con los títulos.

Trabajo para el supervisor

La CNMV diseñó en enero de 2008 una circular en la que explicaba al milímetro cómo comunicar las participaciones significativas. Yhasta que el supervisor, que ahora preside Elvira Rodríguez, publique una nueva circular, seguirá utilizándose el actual modelo.

La directiva especifica que cuando el accionista significativo a través de un derivado ejerza su derecho de suscripción deberá exigirse una nueva notificación para hacer público el cambio en la naturaleza de las participaciones. No aparece en la norma española, pero fuentes jurídicas dan por hecho que en la práctica será así.

La directiva comunitaria trata de unificar los criterios se deben seguir en la Unión Europea, pero reconoce que en algunos casos el número de participaciones difiere del de derechos de voto para algunos emisores. Por lo tanto “se debe seguir permitiendo que los estados miembros establezcan tanto umbrales más bajos como umbrales adicionales para la notificación de las participaciones en los derechos de voto, y que exijan notificaciones equivalentes respecto”.

Las excepciones que confirman la regla

Entidades que administran y custodian

Los que posean acciones de una cotizada en su condición de intermediarios financieros (sociedades y agencias de valores y también entidades financieras) con el objetivo de prestar el servicio de administración y custodia de valores no tendrán que comunicar nada a la CNMV, aunque superen los umbrales. Eso sí, la ley exige siempre que esos intermediarios solo puedan ejercer los derechos de voto que confieran esas acciones con instrucciones formuladas por escrito o por medios electrónicos. Así, los denominados custodios de derechos de voto no están obligados, al menos de entrada, a comunicar sus participaciones significativas aunque superen el 3%. La clave es que en realidad no ejerzan ningún control en la sociedad.

Los ‘creadores de mercado” siguen exentos

La adquisición de una participación significativa que alcance o rebase el porcentaje del 3% por parte de un creador de mercado no está sujeta a la ley de participaciones significativas. La normativa define creador de mercado como la “persona que se presenta de manera continuada en los mercados financieros a negociar por cuenta propia mediante la compraventa de instrumentos financieros, contra su propio patrimonio, a los precios definidos por ella misma”. En cualquier caso, no podrá intervenir en la gestión de la firma de que se trate, ni podrá ejercer ningún tipo de influencia alguna. Además, ha de comunicar a la CNMV su intención de realizar actividades de creación de mercado con respecto a un emisor determinado.

Compensación, liquidación y más casos

Las acciones adquiridas exclusivamente a efectos de compensación y liquidación dentro de un plazo máximo de tres días quedan excluidas de comunicarse como participaciones significativas. Igualmente, quedan exoneradas de la obligación de información al organismo supervisor las acciones entregadas a miembros del Sistema Europeo de Bancos Centrales o facilitadas por estos “con arreglo a un compromiso, una recompra o un acuerdo similar de liquidez concedidas con fines de política monetaria o dentro de un sistema de pago”. Eso sí, la normativa añade que la exención se aplicará a estas operaciones cuando sean de corta duración y siempre y cuando no se ejerzan los derechos de voto.