Yellen ante el dólar (III)

No hubo sorpresa final: el comunicado final de la reunión del FOMC de dos días que comenzó el martes pasado quitaba la expresión “paciente” a la hora de referirse al proceso de subida de tipos de interés por la que no se compromete ya a mantener los tipos de interés en los actuales niveles durante las dos próximas reuniones.

Pero cuidado, no hay que sacar la conclusión de que lo contrario es cierto. De hecho, la FED ha vuelto a entrar en el terreno (que tanto le agrada) de la indefinición pues no le compromete a nada y puede salir, momentaneamente, de la "trampa de las palabras" en la que se ha venido embarcado desde el inicio de la crisis.

Ni ha habido subida de tipos a partir de que alcanzase una tasa de paro del 6,5% (como es sabido actualmente esta en el 5,5%), ni a los seis meses de finalizado el tappering (el plazo se cumple este mes de marzo), trampa de primeriza en la que cayó Yellen en su primera comparecencia ante la prensa como presidenta de la FED, ni tras alcanzarse cualquiera de los compromisos de actuación con los que entretienen a los mercados (lease la reciente y absurda idea de que la retirada de la palabra "paciencia" significaba algo).

Por otro lado, y aquí sí que apareció la sorpresa, se reconocía que la economía había moderado su crecimiento existiendo un debilitamiento de las exportaciones (sin que hubiera una mención explícita a la apreciación del dólar). Se valoraba asimismo la mejora del mercado laboral así como también que la inflación se mantenía en niveles bajos, sin tener en cuenta que, como ya vimos en la entrega anterior, los tres indicadores de precios (aunque la FED sigue el core PCE) estan en territorio negativo y lejos del "objetivo" del 2,0% de crecimiento interanual.

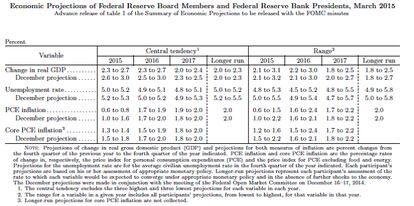

Las proyecciones económicas de PIB eran revisadas de manera sustancial a la baja.

Una cesión de 3 décimas en el 2015 hasta el 2,5% y un 0,25% en el 2016 hasta dejar la tasa de expansión en el 2,5%. Finalmente para el 2017 el ajuste era de un 0,2% con lo que la estimación de crecimiento sería del 2,2%. Por lo que respecta al objetivo de precios que persigue la Fed (Core PCE deflactor) las estimaciones son 1,35% en el 2015 (un 0,3% menos), un 1,7% en el 2016 (-0,15%) y 1,9% en el 2017 (sin modificaciones).

El panel de tipos de interés presentaba una drástica cesión en el curso alcista de los tipos de interés comenzando a acercarse más a las estimaciones del mercado. Concretamente la mediana de todas las opiniones del FOMC ahora se sitúa un 0,50% por debajo de la publicación anterior de diciembre. De este modo los tipos de los fondos federales (tipos de interés de referencia de la FED) finalizarían el 2015 en un nivel del 0,625%. Para el 2016 el ajuste era mayor, un 0,625%, con lo que el pronóstico, según la mediana, estaría ahora en el 1,875%.

Finalmente a finales de 2017 la valoración del nivel de precio del dinero se ajustaba en un 0,50% hasta el 3,125%. Con todo lo dicho el mercado valoraba como más “dovish” o moderado la perspectiva de la política monetaria y se desplaza ya de manera muy acentuada la posibilidad de que el primer ajuste tenga lugar en junio. Como muy pronto éste ajuste podría tener lugar en septiembre, aunque como ya es sabido Finagentes opina que incluso no habría subida en el 2015.