Política "de facto" de euro débil.

Con la perspectiva de las últimas sesiones y analizadas con más detalle las nuevas medidas del BCE todo apunta a que la institución monetaria ha optado por un euro débil para impulsar el crecimiento.

Durante la primera mitad del año se han ido acumulando comentarios de una “japanización” de la economía. Que Draghi lo negara, en sus ruedas de prensa, no parece haber sido un obstáculo para dar el paso que ha dado en la reunión de la semana pasada. Por ello se ha comentado que había una cierta "sensación de pánico" en la autoridades del BCE.

El mecanismo del crédito sigue sin funcionar eficientemente en las economías periféricas y lo cierto es que no hay mucha garantía de que las rebajas del precio del dinero puedan trasmitirse en toda su proporcionalidad a la economía real. Ante esta fragilidad, parece ser qye la única herramienta que pueda aportar tracción es un tipo de cambio que permita ganar competitividad exterior (?) y, de paso, generar algo de inflación que reduzca el riesgo de deflación (?).

Los miembros del Consejo de gobierno del BCE no pueden expresar verbalmente esta evidencia de un interés por un euro débil, pero la fijación de un recargo del 0,20% a las reservas no legales que tengan los bancos comerciales en el BCE es un factor clave.

Curioso argumento en una zona que disfruta en estos momento, de una superavit por Cuenta Corriente superior a los 200.000 Mill.€ anuales (por encima del 2% del PIB de la UME) y que acabará creando nuevos problemas/conflictos con sus socios comerciales.

Además la baja inflación en la UME es producto de una adecuación de los precios en la zona del sur de Europa, que es lo que realmente les ha dado capacidad competidora, por lo que frenar este proceso de reequilibrio no parece lógico.

El Eonia (tipo de interes a un día) ya ha fijado niveles negativos y los futuros de este mismo indicador apuestan por una temporada en esta zona. En los plazos de Euribor a 1 y 2 semanas también hemos visto este mismo efecto.

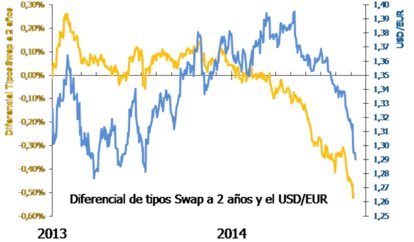

Si observamos la comparativa con respecto a la remuneración al ahorro en USD y empleamos el plazo que para nosotros más significativo, el 2 años, tenemos que el tipo swap del EUR se sitúa en el 0,18% desde el 0,31% de principios de agosto cuando la referencia de USD actualmente cotiza en el 0,71% desde el 0,65%. Con lo que el diferencial es actualmente de –0,53% desde el –0,34% de principios de agosto (tipo swap del EUR vs. tipo swap del USD).

Parece por tanto que mucho se ha debido a la política monetaria del BCE y no tanto a una revisión de las expectativas de tipos de interés en los EE.UU.

Para el futuro consideramos que existe ya muy poco margen de actuación por parte del BCE y estimamos las probabilidades de un QE en no más del 25%-30%.

Los tipos swaps a 2 años en la UME estarían cerca de haber tocado suelo. Para el caso de la referencia de EE.UU. es posible alguna subida, pero consideramos que el “timing” de subida en los tipos oficiales no se adelantará y será cosa, como muy pronto, de la segunda mitad de 2015.