Las 3 “GD” de 2014

En 2014 esperamos, una vez más, un entorno complejo, debido a la heterogeneidad de mecanismos económicos de las economías de EEUU, Europa y China. Se trata de las tres “GD”.

EEUU está en la “Gran Desmonetización”, con reducción del balance de la Reserva Federal, proceso que es posible dure unos dos años, aunque esperamos que próximamente su presidenta Janet Yellen aumente el ritmo de reducción de las ayudas. Aun así, hay exceso de liquidez, mucho más de lo que necesita la economía americana para este momento del ciclo económico. La anterior "GD" en EEUU fue el “Gran Desapalancamiento”, ya finalizado en los hogares, ahora preparados para el nuevo ciclo de crédito. De manera que en EEUU esperamos aceleración del crecimiento de su PIB en 2014 hasta el 3%, basado en el incremento del consumo privado y mejoría del sector inmobiliario.

Por otro lado en Europa se mantiene la “Gran Divergencia” entre deuda pública creciente y crecimiento económico modesto.

Por su parte las economías emergentes siguen en la “Gran Dinámica”, especialmente China, que representa aproximadamente el 25% del crecimiento mundial. En economías emergentes esperamos estabilización del crecimiento, teniendo en cuenta que no se trata de un bloque homogéneo.

Vemos mucho apetito por renta variable

De hecho vemos mucho apetito por la renta variable, el activo más interesante en 2014, lo que además es atribuible a que en estos momentos no hay demasiados activos "invertibles" interesantes.

En concreto creemos que las zonas con más potencial son Europa y EEUU. Los crecimientos de los beneficios empresariales en Europa pueden ser 13 al 14% y en EEUU entre 10 y 12%, de manera que la subida en sus correspondientes mercados de renta variable pueden ser de magnitud simular, con volatilidades del 13 al 15%, con momentos puntuales en los que pueden llegar al 20%. En Europa el crecimiento está siendo liderado por Austria, Alemania Luxemburgo. Después viene España, donde se han tomado medidas y cuyo crecimiento probablemente supere a Italia y Francia, que todavía han hecho ningún tipo de reformas.

Aún queda atractivo en deuda empresarial de alta rentabilidad

Además vemos que todavía hay algo de valor en deuda empresarial de alta rentabilidad en Europa y EEUU, que tiene menor sensibilidad a aumentos de tipos de interés y cuyas rentabilidades totales pueden ser de 4,6% en EEUU y 5,1% en Europa. Adicionalmente, al disminuir el riesgo sistémico europeo, sigue habiendo margen para reducción de diferenciales de la deuda de la periferia europea. También consideramos renta fija empresarial emergente, donde hay mejoras de calificación crediticia y muy atractivos diferenciales de rentabilidad respecto a deuda de EEUU o Alemania.

En deuda empresarial grado de inversión de mercados desarrollados sin embargo la perspectiva de subida de tipos de interés en EEUU resulta desfavorable y, como en deuda de gobiernos, vemos poco valor, con riesgo de volatilidad elevada y rentabilidades negativas. En bonos del Tesoro de EEUU y Bunds alemanes las rentabilidades totales esperadas son negativas este año, -2,5% y -1,6%, aunque puntualmente sirvan como activos refugio.

Más riesgo que rentabilidad en renta variable de mercados emergentes

Sin embargo vemos mucho más riesgo que rentabilidad en renta variable de mercados emergentes. Esperamos rentabilidades en torno a 5%, con volatilidades cercanas al 20%, un ratio rentabilidad/riesgo poco atractivo. De manera que no tenemos exposición a acciones de mercados emergentes en nuestra distribución de carteras.

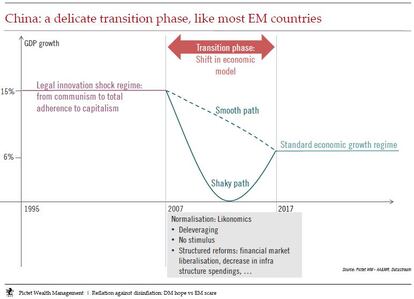

Últimamente hemos vivido volatilidades elevadas y depreciaciones de divisas de países emergentes “periféricos”, con medidas para estabilizar sus economías, como por ejemplo, subidas de tipos de interés. Pero donde debemos estar atentos es a la evolución de la situación macroeconómica en China, aunque será difícil prever el momento de un shock, ni seamos capaces de determinar qué mecanismos económicos pueden crearlos. Pero el país intenta resolver desde hace años las ineficiencias de su economía. Viene de crecimientos de doble dígito y precisa mayor equilibrio entre los componentes de su PIB, incluyendo sector inmobiliario, uno los motores de su economía. Debemos resaltar que su crecimiento se ha basado en exportaciones, inversiones en infraestructuras o gasto público y es crucial que aumente su demanda interna, mejore su eficiencia energética y liberalice su economía. Una media que podría ayudar en este sentido es la disolución de sus monopolios.

Luis Sánchez de Lamadrid, director general de Pictet WM en España.