La pequeña empresa denuncia que las grandes cobran a 50 días y pagan a 70

El estudio elaborado por Cepyme sobre la situación de la morosidad en España arroja, como bien admite en su preámbulo, luces y sombras. Su indicador sintético de morosidad empresarial repunta para el periodo relativo al tercer trimestre de 2013 porque aumenta en 1,4 puntos la ratio de morosidad del crédito comercial interempresarial. Esta sería, sin duda, la parte más sombría del indicador; mientras la luz la aporta el hecho de que haya disminuido en un día el periodo medio de pago en idéntico periodo (hasta situarse en un promedio agregado de 80,6 días).

Una de las conclusiones más importantes de este informe es que los periodos medios de pago entre las empresas han seguido cayendo, aunque no al elevado ritmo al que lo hicieron al comienzo de la crisis. Sin embargo, Cepyme reconoce que sigue existiendo una demora significativa por encima del periodo legal de pago, establecido en la ley en 60 días.

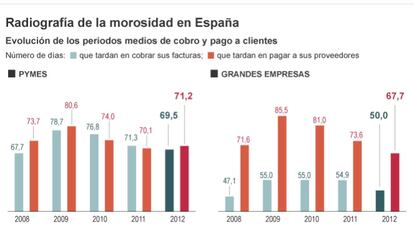

Además, un análisis en detalle de cómo cobran y pagan las empresas (teniendo en cuenta todas las operaciones comerciales y no solo las interempresas) desvela que el tamaño de la compañía es un determinante fundamental en estos indicadores.

Con las cifras que ha podido recopilar Cepyme, se desprende que cuanto mayor es el tamaño de la corporación, mejor es la relación entre periodos de cobro a los clientes y de pago a los proveedores. Esto es atribuible, entre otros factores, a la estructura de los mercados y al distinto poder de negociación que confiere a las empresas su propio tamaño.

Costes y competitividad

Así, las grandes compañías sufren en menor medida los costes que tienen los retrasos en los cobros a sus clientes y suelen contar con menos restricciones en el acceso al crédito, dadas las garantías que puede ofrecer su patrimonio.

Según las cifras del Banco de España, las empresas pequeñas registran periodos de cobro a sus clientes de casi 20 días por encima de los obtenidos por las grandes sociedades, una brecha que incluso alcanzó los 23 días en los peores momentos de la crisis. Los datos aportados por el estudio de Cepyme subrayan que las empresas de mayor tamaño cobran de sus clientes a un promedio de 50 días y abonan las facturas de sus proveedores en 67,70 días.

Sin embargo, la situación en las pymes es bien distinta, ya que el tiempo medio que tardan en pagar a sus proveedores (71,2 días) es a veces incluso menor que el que necesitan para cobrar sus operaciones de venta (80 días en el agregado, aunque la media de cobro en las pymes es de 69,50 días).

Como consecuencia de todo esto, tener que hacer frente a las obligaciones de pago antes incluso de haber cobrado los efectos vencidos, en ausencia de descuento comercial y otras fórmulas de financiación bancaria, “supone un importante compromiso a la viabilidad económica de las empresas, en cuanto que la liquidez de la que disponen puede hacerse más escasa”. Si además de hablar de retrasos en los plazos de pago, se cuantifica todo ello en dinero, se puede calibrar mejor el problema al que deben enfrentarse las empresas en su actividad diaria. La estimación de Cepyme para el tercer trimestre de 2013 de a cuánto asciende el crédito comercial interempresarial (partidas pendientes de cobro) es de 325.800 millones de euros, 46.600 millones menos que un año antes y 8.300 millones menos que durante el trimestre anterior.

“Combinando esta cantidad con la calculada para obtener la ratio de retraso de pago (porcentaje de los importes pagados fuera de plazo sobre el total de pagos) es posible obtener el volumen de deuda comercial inter empresarial que se encuentra en dicho retraso respecto a su vencimiento. Dicha estimación, del 67,9%, arroja un saldo de deuda en retraso de pago de 221.100 millones, casi 41.000 millones menos que en el tercer trimestre del año anterior. El mismo estudio sostiene que el coste financiero imputado al volumen de crédito interempresarial ascendería a 1.748,8 millones, de los que 1.061 millones son imputables a la parte en retraso de pago, uno de los mayores lastres a la competitividad del tejido productivo.

¿Qué ocurre con los retrasos extremos?

Resalta la patronal Cepyme que uno de los efectos más perniciosos de la morosidad lo representan las experiencias en situación de extremo retraso de pago. Gracias a la colaboración de las entidades que han participado en la elaboración de este estudio, con datos referidos a denuncias explícitas, se estima que en octubre pasado, el periodo medio de impago se situó en 976,1 días, aproximadamente 27 días más que el registro de enero, lo que confirma que la situación, en lugar de mejorar, ha seguido empeorando progresivamente durante el año pasado.

Así, en el análisis del stock de deuda viva denunciada se observa la tendencia creciente de la morosidad extrema, una vez eliminados los posibles efectos estacionales y los grandes movimientos provocados por las altas y bajas mensuales. Todos estos datos permiten concluir que algo más de 13.000 millones de euros se encontraban en situación de impago denunciado en octubre pasado, 300 millones más que a comienzos de año. Eso sí, conviene recordar que su peso, “afortunadamente”, es todavía relativamente discreto, ya que apenas representa el 4% del total del crédito comercial del tercer trimestre de 2013.

En cuanto al desglose sectorial de la morosidad, el periodo medio de cobro varía según las ramas de actividad. Mientras los cobros a clientes del sector agroalimentario presentan los periodos más reducidos, de 70,4 días frente a los 108 que contabilizaban a comienzos de la crisis, construcción e inmobiliario registran los plazos de cobro más dilatados, con 100,4 días, frente a los 129,2 registrados en el tercer trimestre de 2008.

Si se atiende a la clasificación por comunidades autónomas, la clasificación recoge que las pymes que más tarde cobran sus facturas son las instaladas en Canarias, con un plazo de 88,6 días, 8,6 días por encima de la media. Le siguen de cerca las compañías de Andalucía y Canarias, con 87,1 y 85,2 días de media. Las que más pronto ven saldadas sus deudas son las pymes de Aragón, con un plazo medio de 70 días. En cualquier caso, ninguna cumple el plazo de 60 días marcada en la ley estatal.