Los fondos prometen hasta el 4% ante la ausencia de ‘superdepósitos’

La CNMV obliga a especificar si el rendimiento está o no asegurado

Los ahorradores conservadores buscan relevo para los depósitos. Las gestoras de fondos están en plena ofensiva con lanzamientos de carteras que anuncian rentabilidades de hasta el 4% anual.

Los superdepósitos a más del 4% anual desaparecieron de las sucursales bancarias con el arranque de 2013. Luis María Linde, gobernador del Banco de España, decidió que las entidades no podían permitirse continuar en una lucha encarnizada por arañar liquidez y clientes a la competencia. Lo máximo que pagan ahora al público en general es el 2,5% en imposiciones a más de dos años. Quedan ofertas que superan ese límite pero están reservadas a los clientes preferentes. La rentabilidad media de los depósitos a menos de un año era del 1,44% en julio, frente al 3% de noviembre de 2012.

La alternativa más obvia para el ahorrador más conservador es centrarse en fondos con rentabilidad garantizada o con un rendimiento objetivo aunque sin asegurar, una modalidad muy en boga. Los comerciales de las oficinas comienzan a desempolvar el catálogo de fondos y ofrecen productos que prometen entre el 2% y el 4% a plazos que exceden, eso sí, los 24 meses en todos los casos.

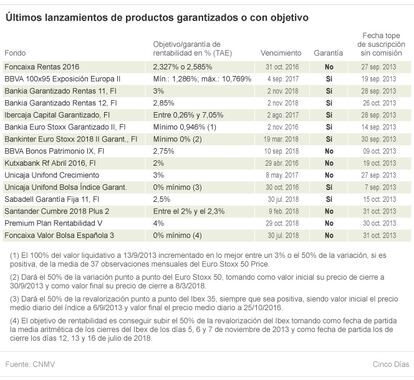

Las rentabilidades ofrecidas por las gestoras llegaron a superar incluso el 4%, si bien ahora no se comercializan ofertas tan rumbosas debido a la caída generalizada de los rendimientos de la renta fija. Las gestoras de Bankia, CaixaBank, Unicaja, Sabadell, Kutxabank, Banco Madrid y BBVA (véase cuadro) están en pleno proceso de venta de productos que especifican rentabilidades concretas –hasta con decimales– en sus folletos y publicidades.

La cuestión está en que los clientes deben cerciorarse de si son productos garantizados o no. Los fondos con rentabilidad objetivo tienen el mismo diseño que los garantizados: están formados por una cartera de activos de renta fija con un vencimiento fijado. La gran diferencia es que las plusvalías no están aseguradas, son una estimación.

Los fondos garantizados han sido el producto estrella en la industria española de fondos de inversión, precisamente porque se pueden vender casi como depósitos ya que sus rentabilidades están tasadas de antemano. “Pero ahora mismo las exigencias de calidad crediticia en un garantizado reducirían significativamente la rentabilidad”, señala Enrique Lluva, responsable de gestión de Renta Fija de Ahorro Corporación Gestión. “Es complicado hacer lanzamientos de estos productos con rentabilidades atractivas, ya que además de las comisiones tienen que descontar el coste de la garantía”, corroboran desde Inversis.

La opción por la que han optado algunas entidades son los fondos con rentabilidades objetivo. En teoría, si la cartera se crea con activos seguros y no se producen salidas significativas de patrimonio, el único misterio de estos fondos, aunque no estén garantizados, es esperar a la fecha de reembolso del capital. No se lograría la rentabilidad prometida en caso de solicitudes de liquidez abultadas –que las gestoras se encargan de desincentivar con comisiones de reembolso de hasta el 5%– o si se produce el impago de algún activo. Así ocurrió por ejemplo con fondos que invertían en renta fija de Lehman Brothers.

El fondo que más rentabilidad plantea en su folleto es de Banco Madrid: un 4% anual desde el 29 de octubre al mismo día de 2018. Eso sí, no hay garantía. Para lograr su objetivo invertirá en renta fija con una rentabilidad del 5,2%, a la que hay que descontar los gastos, estimados en el 1,1%. La inversión mínima asciende a 3.000 euros.

Apostar por la Bolsa con paracaídas

En los escaparates de las entidades financieras aparecen, además de los fondos con rentabilidad objetivo o garantizada fijo, más tipos de carteras. Comercializan fondos que no ofrecen una rentabilidad tasada de antemano, sino vinculada a la evolución de un índice o de una cesta de valores. Eso sí, aseguran en todos los casos menos en uno que al final el inversor recuperará al menos el dinero que apostó.

La gestora de BBVA, por ejemplo, vende un fondo ligado al Euro Stoxx 50 que en el peor de los escenarios perdería un 1,29% anual y en el mejor ganaría un 10,77%. Vence en septiembre de 2017. Ibercaja ofrece un producto similar, ligado al mismo índice y con vencimiento en agosto de 2017, aunque con la horquilla de rentabilidad más acotada: entre el 0,26% y el 7,05%.

Por su parte, Bankinter ofrece la posibilidad de apostar por el Euro Stoxx 50 con la seguridad de que no se perderá dinero. Garantiza el 50% de la subida del índice entre su cierre del 30 de septiembre de 2013 y el cierre del 8 de marzo de 2018. La gestora de Unicaja vende uno con el mismo funcionamiento pero con un índice distinto: el Ibex y sus cierres del próximo 6 de septiembre y del 25 de octubre de 2016.

La gestora de CaixaBank no promete garantías. Dice que probablemente el inversor no perderá nada y que se beneficiará del 50% de la eventual subida del Ibex desde comienzos de noviembre hasta mediados de julio de 2018. Bankia también dispone de un fondo de rendimiento variable ligado al Euro Stoxx pero en lugar de calcular la variación cierre contra cierre lo hace comparándolo respecto a las media del índice los días 20 de cada mes hasta octubre de 2016.

Los productos de deuda a medio plazo ganan 6.600 millones

Las gestoras están apostado por la renta fija a medio y largo plazo, y los ahorraodres responden a su llamada.

Los fondos de inversión cerraron agosto con un crecimiento total del patrimonio de 17.530 millones desde inicios de año, hasta los 144.700 millones, según los datos de Ahorro Corporación Gestión. Los principales responsables de este avance fueron los productos que invierten la mayor parte de su cartera en deuda con vencimiento superior a 18 meses, que han ganado 6.600 millones en lo que va de año y 800 tan solo en el mes de agosto. En esta categoría se enmarcan los fondos con rentabilidad objetivo.

Los garantizados, por el contrario, pierden 1.000 millones de euros entre enero y agosto. Este último mes sufrieron salidas del 300 millones de euros, no por que se enfrentaran a grandes vencimientos –apenas 550 millones de euros en el mes– sino en parte por “la inercia del sector hacia la comercialización de fondos con rentabilidad objetivo”.