El teatro del absurdo

Vladimir:¡Qué! ¿Nos vamos?

Estragon:Sí, vámonos.

(Pero no se mueven y siguen esperando.)

Final de "Esperando a Godot" de Samuel Becket

En su comparecencia ayer ante el Parlamento, el nuevo gobernador del Banco de Inglaterra, Mark Carney, quiere ligar la evolución de los tipos de interés, en mínimos históricos, al desempleo. En sus palabras este giro hacia una gestión menos convencional ofrece "simplicidad y claridad". Siempre que la inflación esté controlada y el paro siga por encima del 7% (actualmente está en el 7,8%), el Banco de Inglaterra mantendrá los tipos de interés en el mínimo histórico del 0,5%, precisó Carney. Frente a políticas que ligan la evolución de los tipos de interés a otros indicadores, como el PIB o el IPC, Carney aseguró que "ahora es el momento apropiado" para condicionar los estímulos económicos al desempleo. No obstante, advirtió de que el Banco de Inglaterra romperá el vínculo entre los tipos de interés y el desempleo si la inflación supera el 2,5% durante los próximos 18 o 24 meses.

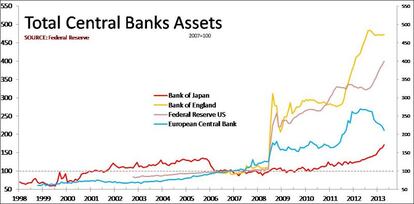

Por otro lado, el gobernador confirmó que tampoco se reducirá la dotación del programa de "quantitative easing", en el que el banco ya ha invertido 375.000 Mill. £ en la compra de activos públicos y privados a fin de relanzar el mercado del crédito.

El Banco de Inglaterra, une así su destino al del FED y con su postura parece minimizar los problemas que actualmente tiene éste para salir del "modo QE" y que se constata en el teatrillo al que asistimos, casi cada día, sobre cuándo será no ya el final de los estímulos (o su retirada y reducción del balance de los bancos centrales) sino tan solo la reducción del ritmo de aumento (tapering) de éstos.

Cada trimestre se pospone para el final del siguiente el inicio del famoso tapering en un constante "Esperando a Godot" que hubiera hecho las delicias del mismísimo Becket. Se deciden cosas pero éstas no se llevan a cabo, pues se espera algo que no llega (y es probable que no llegará).

Los grandes autores del "teatro del absurdo" actual ya no los encontramos en los escenarios o en las enciclopedias ni entre los ganadores del último Max o Tony. Todos ellos están presidiendo los hasta ahora todopoderosos bancos centrales que no saben cómo salir del embrollo en que han metido a la sociedad. Se inventan que todas sus actuaciones están encaminadas para reducir el desempleo o mejorar la actividad económica pero la realidad puede ser realmente mucho menos altruista. Todas sus actuaciones están encaminadas a mantener en estado zombi (ya que su saneamiento no se contempla) al único colectivo con el que se sienten realmente comprometido: un sistema financiero sobreapalancado y en esencia manipulador de los precios de los activos. Sus mensajes y la realidad que pretenden mostrar es completamente absurda.

¿Como se explica que en el momento de mayor nivel de endeudamiento público de la postguerra, con la mayor oferta de deuda soberana de todos los tiempos, con la deliberada presión para reducir el ahorro a nivel mundial y fomentar así el consumo ("que nos saque de la crisis" dicen), la rentabilidad de la deuda soberana (salvo la de la periferia del sistema) este en niveles tan bajos?

¿Como se explica que con la fuerte demanda de oro fisico (que ha llevado a que el banco holandés ABN AMRO partir del mes de abril no permitirá la entrega física de metales preciosos [1]), con la fuerte expansión de la masa monetaria y de los balances de los bancos centrales, el precio del oro (papel) este en tendencia a la baja. Con unos tipos de interés en cero o muy cerca, la falta de rentabilidad del oro ya no puede ser considerado un handicap para su posesión. La tendencia bajista del oro empezó apenas unas semanas de iniciado el QE-3.

Los escándalos de manipulación del LIBOR[2] (que tenido ya su primera victima Bob Diamond, el banquero mejor pagado del Reino Unido), del oro[3], el aluminio[3], etc.... son ya ejemplos claros de un sistema que navega en la realidad virtual de un mundo en el que todo (les) va bien.

Nueva actualización del "teatrillo" del tapering: El presidente del FED de Chicago (Evans) volvió sobre el tema del "tapering". Según su opinión, el FED probablemente reducirá el importe del QE-infinito este año. "No podría decir exactamente en qué mes" pero cuando se le preguntó si descartaba que los recortes del estímulo monetario comiencen el próximo mes, Evans dijo que "claramente" no lo haría, convirtiéndose en el tercer funcionario del FED que sugiere en los últimos dos días que una reducción del programa en septiembre es una posibilidad. Por si no lo saben, septiembre vendrá después de agosto (mes actual). Con ésta capacidad para prever el "tapering" yo podría en duda su capacidad para prever la tasa de paro del 2014.

1. http://www.oroyfinanzas.com/2013/03/abn-amro-no-permitira-la-entrega-fisica-de-oro-de-inversion/

2. http://www.elmundo.es/elmundo/2013/07/09/economia/1373381780.html

4. http://cincodias.com/cincodias/2003/08/05/mercados/1060177634_850215.html