Una vacuna de 211.000 millones contra la crisis

Autoridades de cuatro continentes inyectan más de 211.000 millones de euros para mantener en marcha el sistema financiero

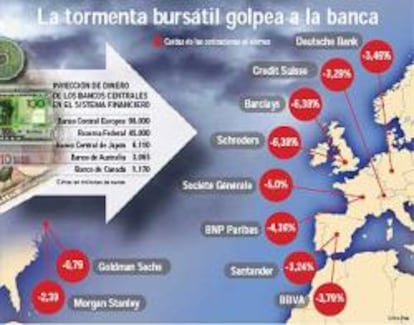

Ofensiva sin precedentes de los bancos centrales contra la crisis crediticia. El BCE, la Reserva Federal y los bancos centrales de Japón, Canadá y Australia han puesto en el mercado 211.195 millones de euros en una operación aparentemente concertada con la que se trata de evitar una contracción del crédito, pero que deja un regusto amargo. Aunque pueda aliviar tensiones, abre una preocupante incertidumbre sobre la salud del sistema financiero. ¿Esconderá el motor alguna avería más grave de lo que parece?

'No es un buen síntoma. Aumenta la percepción de riesgo. Indica que la situación es complicada y las Bolsas así lo están interpretando', explica David Ardura, de Gesconsult.

Los bancos centrales, alarmados por el repunte de los tipos interbancarios -en EE UU alcanzaron el 6% frente al 5,25% oficial y en Europa el 4,6% frente al 4%-, síntoma de que los bancos están reduciendo la oferta monetaria preparándose quizá para lo peor, han actuado de cortafuegos para normalizar el mercado interbancario, es decir, para que los bancos sigan prestándose dinero y la rueda no se pare.

El BCE abrió la veda el jueves con una inyección de 94.800 millones, cifra que se vio sucedida el viernes por otra subasta a tres días de 61.050 millones de euros a un tipo del 4%. No fue el único. La Reserva Federal aportó en dos días 45.000 millones de euros, y también prometió a los bancos barra libre. Hasta acepta deuda respaldada por activos hipotecarios, la que no quiere nadie. Los bancos centrales de Japón, Australia y Canadá suman más de 10.000 millones. Noruega y Suiza también han abierto el grifo, mientras que Indonesia, Dinamarca y Corea han mostrado disposición a a hacerlo también.

Los bancos han respondido a estas repentinas rebajas. El hecho de que se muestren reticentes a prestar y acumulen tesorería ha dejado una incógnita; si lo hacen porque anticipan futuras pérdidas, porque prevén un mayor deterioro de la calidad crediticia o, simplemente, porque no tienen ni idea de lo que se avecina.

'El problema es que hasta que no se sepa cuánto papel hay en el mercado hipotecario y quién lo tiene la normalidad tardará en regresar', comentaba David Burns, de Schroders. De hecho, el regulador de los mercados en EE UU (SEC), está examinando los libros de los mayores bancos de inversión de Wall Street ante la sospecha de que pudieran esconder pérdidas por créditos hipotecarios de alto riesgo. Al banco alemán IKB le ha salvado de la quiebra un rescate de 3.500 millones.

Riesgos paralelos son los procedentes de rescate de hegde funds propios, de filiales o de aquellos en los que tienen invertidos activos. De hecho, como los hedge funds son instrumentos opacos, se desconoce el impacto real de la crisis. Además del riesgo de la exposición al mercado de fusiones. Citigroup calcula que hay 240.000 millones pendientes de financiación para compras apalancadas; es decir, dinero comprometido por los bancos que debe ser recolocado en un mercado que se ha secado. Goldman, Morgan Stanley, Lehman, Merrill Lynch o Bear Stearns tendrían una exposición de unos 54.000 millones de euros. 'Una cifra muy manejable', dice Citigroup.

'La buena noticia es que la restricción crediticia aún no ha llegado y quizá no lo haga nunca', comenta Moody's. 'Los tipos de interés siguen bajos y el escenario económico sigue sólido'. Si estas actuaciones reducen la volatilidad, el BCE subirá tipos en septiembre, como ha sugerido. Pero en EE UU, entretanto, los futuros dan por hecho ver los tipos en el 5% en octubre. Y firmas como Goldman Sachs o JPMorgan no descartarían un recorte de tipos en los próximos días si las cosas se ponen feas.

¿Hay riesgo para la economía?

Sólo hay que tener miedo al propio miedo. Esta cita de Theodore Roosevelt en plena Gran Depresión estadounidense, es quizá el mejor resumen de la situación actual. Y una de las grandes incógnitas es el real alcance de la crisis; que el sector financiero cierre el grifo del crédito no sólo al capital riesgo o para la compra de activos titulizados, sino para hipotecas, créditos al consumo, préstamos a empresas u operaciones de financiación de proyectos. 'Ni el sector privado ni el empresarial no financiero están sobreendeudados, en una mala situación', explica Credit Suisse. Según esta entidad, el problema está en los riesgos indirectos de la banca derivados de la necesidad de recalcular sus balances por pérdidas provocadas en activos desvalorizados, y el efecto de estos hechos sobre el capital. Fitch comparte esta doble vertiente: 'Aunque los fundamentos sigan robustos, es posible un vínculo causal entre la debilitada liquidez del mercado y un aumento sistémico de los impagos'. Con palabras más llanas lo expresaba el viernes ABN: 'La diferencia entre el 'todo está OK y la economía crecerá' y 'el sis tema financiero mundial está colapsado' es una fina línea que depende de la confianza de los inversores'.