A España le cuesta reducir su dependencia financiera externa

La deuda externa neta sigue anclada en el 89% del PIB; debe bajar al 35% para ser gobernable Para llegar a una deuda externa neta del 35%, España necesita crecer al 6% durante los próximos diez años, sin incurrir en nueva deuda

España es la economía europea más dependiente de los mercados financieros exteriores, seguramente con las contadas excepciones de Portugal o Grecia. Su elevado volumen de deuda externa bruta solo es sostenible si genera la suficiente confianza en los mercados exteriores como para refinanciarla como marca el calendario.

Los españoles tienen alojados sus activos mayoritariamente en bienes inmobiliarios, como casi todos los países mediterráneos, aunque sus niveles de ahorro financiero distan mucho, por ejemplo, de los comunes en Italia, donde pagan con ahorro privado una deuda pública que duplica la de España. Y aunque en los últimos años la economía ha mejorado mucho su relación con el exterior, su financiación sigue siendo el flanco más vulnerable, especialmente cuando las tensiones geopolíticas agitan las finanzas mundiales.

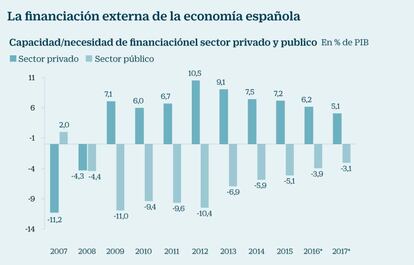

Con 2016 España ha acumulado cuatro años completos de saldos positivos de su balanza por cuenta corriente, la serie temporal más longeva de la historia económica desde la apertura de la economía con el Plan de Estabilización de 1959.

España registró superávit por cuenta corriente en cuatro ocasiones desde entonces, y nunca logró encadenar más de tres ejercicios con números negros y capacidad de financiación agregada: entre 1971 y 1973, entre 1978 y 1979, entre 1984 y 1986, y entre 1995 y 1997, y en casi todos ellos el motor coyuntural fue una devaluación competitiva de la moneda que activaba las exportaciones y contraía las compras de manera artificial. Ahora, por vez primera, se logra sin el recurso de la devaluación, y supone una recomposición efectiva de la capacidad competitiva de la economía.

No obstante, los lastres financieros de las vacas gordas de los primeros años del siglo, donde el crecimiento se sostenía únicamente con la financiación externa, son tan elevados que la mejora de la bonanza comercial no es suficiente para reducir la dependencia exterior, la posición internacional neta de inversión (PNII), una variable equiparable en la práctica a la deuda externa neta (deuda contraída por agentes españoles con acreedores externos, menos la deuda emitida por agentes económicos externos y comprada por banca, empresas o particulares españoles).

4 años acumula la economía con un saldo por cuenta corriente superavitario. Tres veces en la historia ha logrado España registrar superávit por cuenta corriente; pero nunca ha encadenado más de tres años con saldo positivo. Siempre, salvo ahora, fue por una devaluación.

Aunque en los tres últimos años se ha reducido, lo hace muy lentamente y sigue en el 88,7% del PIB (septiembre de 2016), en casi un billón de euros. En 2008, cuando el ciclo alcista alcanzó su cima, era de solo el 80%, y se elevó hasta el 98,6% cuando volúmenes crecientes de deuda privada se convirtieron en pública.

Un ejercicio comparativo de los niveles de la posición internacional neta de inversión (PNII) de España con otros países europeos revela que la española está muy alejada de lo óptimo, y que recomponer esa variable es la prioridad absoluta de la política económica.

La Unión Europea considera que el umbral a partir del cual se está en posición de riesgo en esta variable es el 35% del PIB; una posición que España solo conservó hasta el año 2001: hasta que la fuerte presión de la demanda interna de inversión por los bajos tipos de interés y la espiral de revalorización de las casas, junto con el agotamiento del ahorro privado (depósitos bancarios nativos), forzó a las instituciones financieras a acudir de forma masiva a los mercados exteriores a buscar recursos para financiar el crédito; a acudir al ahorro alemán, holandés o austríaco para conceder crédito hipotecario.

En tal momento, con crecimientos del crédito superiores al 20% año tras año, la deuda externa neta pasó de los 250.000 millones de euros en el año 2001, a los 900.000 millones de euros en junio de 2008, cuando concluyó el boom del crecimiento, según los datos del Banco de España. Pero la financiación de deudas afloradas con la crisis por parte del Estado, que empujó la deuda pública hasta el 100% del PIB, llevó la deuda externa al billón de euros.

Ahora toca la absorción de los excesos, y el trecho a recorrer supone que hay que pasar del 88,7% del PIB que España tenía de posición neta al finalizar 2016 hasta el 35% aconsejado por las autoridades comunitarias.

88,7% es el porcenjate sobre PIB de deuda externa neta de España: La cifra absoluta es de 980.000 millones de euros. La cantidad más alta se alcanzó en el segundo trimestre de 2014, con 1,015 billones de euros. La deuda externa bruta es de 1,89 billones, el 171,3% del PIB.

Un camino muy largo. Un cálculo realizado recientemente por el profesor Josep Oliver García, de la Universidad Autónoma de Barcelona, cifraba en diez años de crecimiento ininterrumpido del 6% cada ejercicio, sin quebrar el modelo de actividad equilibrado de ahora, y sin incurrir en nuevos episodios de endeudamiento externo, para llegar al 35% del PIB de PNII.

Tanto como convertirse por una década completa (hasta 2025 al menos) en el país más virtuoso del mundo, con tasas de avance de la actividad propias de un emergente, y disciplina fiscal y financiera germánica. Se trataría, en definitiva, de consumir e invertir sin recurso a la deuda para llevar el apalancamiento de empresas, bancos y Administraciones públicas a valores medios europeos.

En caso de mantenerse los niveles de avance del PIB actuales (3%), y repetirse comportamientos del sector exterior similares (superávit por cuenta corriente del 2%), en 2025 la deuda externa neta todavía estaría sobre los niveles del 50% del PIB.

Comparten con España el privilegio de tener una deuda externa neta superior al 35% del PIB las tres economías rescatadas por sus socios europeos: Grecia (126%), Portugal (109%) e Irlanda (70%). Con tal variable por debajo del 35% se sitúa Francia (17%), Italia (27%) o Finlandia (4%), y son acreedores externos netos Alemania (49% del PIB), Bélgica (62%) u Holanda (66%).

El mejor aliado para mantener bajo control el desequilibrio financiero exterior ha sido la política monetaria expansiva del Banco Central Europeo (BCE), cuyo presidente, Mario Draghi, ha confirmado en su última comparecencia pública para las tres vías de trasmisión de su política: tipos de interés en el 0%, compra de deuda pública y privada hasta finales de año, aunque con cantidades decrecientes, e inyección sin medida de liquidez al sistema bancario europeo.

Aunque la inflación ha comenzado a repuntar, persisten las dudas de que tenga una tendencia alcista consistente; pero si se estabilizase en el 2%, los tipos de interés tendrían que subir, descabalando la estabilidad financiera de los países más vulnerables, como es el caso de España.

Contra tal circunstancia pueden hacerse pocas cosas, pero si se hacen algunas bien, la economía podría absorber la subida de tipos con dignidad. Se trata solo de mantener y agrandar el crecimiento potencial de la economía echando mano más de políticas reformistas que de nuevo endeudamiento; llevar el déficit público muy por debajo del avance del PIB nominal; y consolidar los controles de gastos y precios de producción para prolongar el idilio con el exterior en los intercambios comerciales de bienes y de servicios.

Llegar al 6% del que hablábamos más arriba parece una quimera; pero no sería malo dar por bueno un avance del PIB real del 3% durante otros cuatro años, puesto que además de prolongar la mejora de las variables más sociales de la economía (empleo) recortaría notablemente los pasivos financieros, y con ellos la deuda externa neta, ayudado también por la propia inflación que ya está aquí, y que siempre ha sido el mejor aliado de los deudores.

La deuda externa bruta, cuya refinanciación depende de la buena fe de los acreedores no nacionales, corre a cargo de las Administraciones públicas, de la banca, del Banco de España y de las empresas no financieras.

El mayor crecimiento durante los años de crisis se ha concentrado en la deuda de las Administraciones públicas, que con 561.000 millones en el tercer trimestre de 2016, supone algo más del 50% del PIB, cuando al comenzar la crisis solo llegaba al 18% del PIB. Las instituciones financieras monetarias (la banca) deben al exterior 419.000 millones de euros, entre deuda emitida, peticiones al BCE y depósitos de ahorradores externos. El Banco de España tiene una deuda externa de 376.000 millones, de los que la inmensa mayoría son depósitos, y otros sectores residentes (fundamentalmente empresas no financieras) deben a acreedores externos 299.800 millones.

El reparto de los pasivos a refinanciar adjudica casi un 60% del PIB a instituciones financieras, un 50% al sector público (Estado, comunidades y ayuntamientos) y un 30% a las empresas no financieras. Nada menos que en torno a un 140% del PIB, que está en constante rotación financiera y cuyo compromiso con los acreedores debe ser renovado con su calendario de vencimientos.

El vértice del ciclo alcista del crecimiento previo a la crisis fue la cima de la deuda privada, y la crisis, la cima de la pública, por absorción de buena parte de aquella. Los hogares alcanzaron un endeudamiento sobre el PIB del 89% entre 2009 y 2010, y han logrado reducirlo ahora al 70%, pero los expertos consideran que no será gobernable en todas las circunstancias financieras si no se reduce en veinte puntos adicionales, hasta el 50% del PIB.

Las empresas, por su parte, han reducido su apalancamiento de más del 130% del PIB al 100%, pero también es recomendable un ejercicio adicional de adelgazamiento de cerca de 40 puntos. En total la deuda privada de agentes no financieros supera el 160% del PIB, más de 60 puntos por encima del nivel de Alemania y una veintena más que el de Francia.

La deuda pública ha hecho el camino inverso, con un incremento de volumen desde el 36% del PIB en 2007 al 100% actual, un avance que no ha registrado ninguna economía de la zona euro; eso supone que la deuda no financiera total llega al 260% de la producción del país (2,6 veces): una veintena larga de puntos por encima de los niveles de Francia o Italia, y cien puntos por encima de la economía alemana, la más saneada de la zona euro.