Naturgy, Merlin o Repsol: el BCE mantiene 28.000 millones de deuda de más de 20 empresas españolas

El banco invierte los vencimientos en bonos verdes, pero dejará de hacerlo cuando concluya 2024

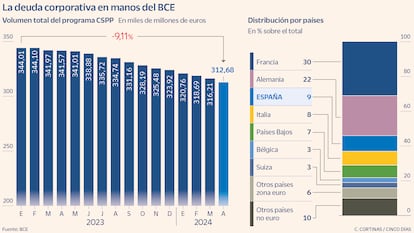

El BCE ha sido un sostén fundamental para la financiación de las empresas de la zona euro, no solo de los gobiernos a través de la compra de deuda pública. Las adquisiciones de bonos corporativos por parte del BCE comenzaron en 2016 y se mantienen hasta el día de hoy, aunque en cuantía muy reducida, con las empresas españolas entre las principales beneficiarias. Así, el BCE aún conserva en balance un total de más de 312.000 millones de euros de bonos de empresas, de los que el 9% corresponden a firmas españolas. En definitiva, un volumen de 28.000 millones de euros que se va a ir evaporando a medida que lleguen los vencimientos en los próximos años. A finales de 2024, el BCE habrá dejado definitivamente de reinvertir su deuda en balance, poniendo punto y final a su papel como sostén de la demanda compradora en deuda corporativa en la zona euro.

El BCE está en pleno proceso de reducción de balance, a paso lento, y eso afecta también a las emisiones de deuda corporativa que ha ido adquiriendo en los últimos años. En junio de 2023 el banco central decidió dejar de reinvertir los vencimientos de la deuda adquirida bajo el programa APP, lanzado en 2016 y que incluyó también bonos corporativos, además de deuda soberana. Se mantuvieron las reinversiones de deuda del programa PEPP, activado en 2020 a causa de la pandemia y que incluyó igualmente bonos corporativos. Pero esas reinversiones ya han comenzado a disminuir en el primer semestre de este año a un ritmo de 7.500 millones de euros y finalizarán del todo a finales del ejercicio.

Fuentes del BCE explican que, en el marco de esas reinversiones que aún se realizan, las compras de bonos corporativos se ciñen a emisores con un perfil de sostenibilidad y a bonos verdes. Es a este segmento de mercado al que el BCE limita su actual participación en las colocaciones de deuda, el denominado mercado primario. El banco central fue durante años protagonista clave de las emisiones de bonos corporativos en la zona euro, llegando a adquirir el 40% de una colocación, pero ahora tiene un papel muy residual. “El BCE llegaba a poner órdenes de 200 millones de euros en una emisión y eso podía cambiar el curso de una colocación. Ahora su papel en las operaciones en mercado primario es residual. Si es un bono verde, es más probable que participe, pero no hay garantías de ello, el BCE no parece seguir un patrón”, explican desde el departamento de mercado de capitales de una entidad financiera.

El BCE aún conserva en balance un volumen de deuda corporativa de 312.679 millones de euros a cierre de abril, de los que el 9% corresponde a emisores españoles. La mayor cuantía de bonos corporativos en manos del BCE es de empresas francesas, con el 30% del total, seguidas de las alemanas, con el 22%. Los emisores españoles aparecen en tercer lugar, aunque con un peso mayor del que correspondería en función del reparto de capital del BCE. Así, en su programa de compras de deuda, el BCE ha adquirido bonos en función del peso de cada país en su capital, con ligeras desviaciones como sucede con la deuda corporativa española. En teoría, a los emisores españoles les correspondería el 6% sobre el total, pero el BCE ha elevado ese porcentaje al 9%.

En su balance, el BCE posee un amplio abanico de emisiones corporativas españolas, con más de 20 emisores diferentes. Ha adquirido deuda de las grandes compañías del Ibex, como Telefónica, Iberdrola, Naturgy, Abertis, ACS, Redeia, Enagás, Merlin, Repsol, IAG, Amadeus, Cellnex o Acciona. Y también de compañías cotizadas de menor tamaño, como Lar España, Prosegur Cash, y de no cotizadas, como Madrileña Red de Gas y Werfenlife.

La institución que preside Christine Lagarde ha ido adquiriendo bonos de empresas a un plazo de entre uno y 31 años. “Puso el foco especialmente en plazos largos, lo que explica que el volumen total de deuda en balance no esté descendiendo con rapidez”, explican fuentes financieras. El BCE dejó de reinvertir definitivamente la deuda corporativa del programa CSPP en julio de 2023, cuando había un volumen total de 335.724 millones de euros. Casi un año después, ha descendido en un 7,7%.

Retirada anunciada del mercado

El repliegue del BCE del mercado de deuda corporativa es un hecho irreversible con el que los emisores ya cuentan en sus planes de financiación. Los inversores institucionales han ido tomando el testigo del BCE en las colocaciones de bonos, sin que la menor actividad compradora del banco central haya desestabilizado en ningún momento el mercado, del mismo modo que ha sucedido con la deuda pública. Aun así, serán las compañías de un perfil crediticio más modesto -dentro del universo de la deuda de grado de inversión- las que más van a echar de menos las compras de deuda del BCE. Según datos de la propia institución monetaria, el 51% de la deuda corporativa que tiene en balance cuenta con un rating BBB, mientras que otro 36% es deuda con rating A y otro 12%, deuda con rating AA.

En cuanto al tipo de empresas de las que el BCE ha adquirido bonos, el 15% son compañías eléctricas y el 10% empresas de infraestructuras y transportes. El 8% son automovilísticas o fabricantes de componentes de este sector, el mismo porcentaje que de empresas inmobiliarias, tecnológicas o de salud. Otro 7% del total de la deuda corporativa adquirida corresponde a deuda emitida por empresas de telecomunicaciones.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días