La convulsión bancaria aboca a un crédito más escaso y caro

Los gestores ven más atractivo en las entidades europeas que en las de EE UU, aunque sin perder la cautela

Nada es más valioso para el sector bancario que la confianza y esta se quebró de forma estrepitosa en Estados Unidos este lunes con el colapso, en el breve lapso de un fin de semana, de dos entidades, Silicon Valley Bank y Signature Bank. La intervención por parte del Tesoro de EE UU y la Fed –protegiendo todos los depósitos y habilitando líneas de liquidez para entidades en posibles dificultades– provocó una avalancha vendedora en los mercados que, si bien se revirtió en gran medida en la jornada de ayer, ha sembrado la desconfianza sobre el sector financiero y promete dejar cicatrices. De entrada, un coste de financiación más elevado y un crédito más caro. Sobre todo en la banca de EE UU y también en la de Europa, pese a que los expertos insisten en que sus entidades cuentan con mejores niveles de capital y liquidez.

De momento, el pánico se ha frenado, aunque la caída de SVB recuerda lo imprevisible que puede llegar a ser la banca. Lo sucedido en EE UU revela la gran sensibilidad del sector financiero a una quiebra bancaria, capaz de poner en cuestión la salud de los balances del sector y de provocar un efecto contagio descontrolado que de entrada, también pasa una dura factura en Bolsa a las entidades más sólidas. Según explica Gonzalo Lardiés, gestor de renta variable española y europea de AndBank, “2022 fue un verdadero shock después de más de diez años de interminables estímulos de los bancos centrales. Ahora el riesgo en balance se ha materializado y crea incertidumbre sobre el daño que pueden llegar a causar en la banca las alzas de tipos. Los bancos que tengan una estructura de balance más débil, sufrirán”.

Las medidas tomadas el domingo por la Fed y el Tesoro de EE UU han cortado la hemorragia de la banca estadounidense. No sirvieron para evitar la estampida de los inversores en la sesión del lunes pero sí para establecer un cortafuegos. Como señala Stéphane Déo, jefe de estrategia de mercados de Ostrum AM (Natixis IM), esas medidas “reducen significativamente la probabilidad de una crisis sistémica de este tipo. Pero hay secuelas, la rentabilidad de los bancos o, al menos, la capacidad de los bancos para asignar créditos se verá inevitablemente afectada. Esta es, después de todo, la crisis crediticia que la Fed quería para frenar la inflación. Los bancos pequeños están claramente bajo presión. Su reciente bajo rendimiento en comparación con el S&P 500 es impresionante”.

La onda expansiva de lo sucedido en EE UU también promete llegar a Europa, según señalan desde Goldman Sachs. “La tensión financiera estadounidense podría llevar a los bancos europeos a restringir los préstamos a la economía real y, por tanto, a endurecer las condiciones financieras en general, amplificando el lastre al crecimiento que ya está en marcha”, explican en el banco estadounidense. Por lo pronto, el mercado europeo de emisiones corporativas quedó paralizado ayer por segundo día. Este lunes fue el primero de este año en que no hubo ninguna colocación.

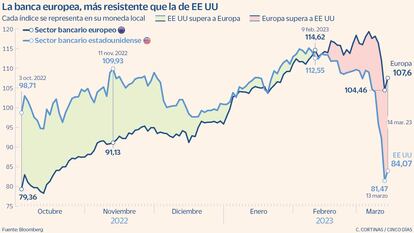

En Goldman Sachs también reconocen que el sector financiero europeo muestra mayores señales de fortaleza que el de EE UU: sus niveles de capital están significativamente por encima de los mínimos regulatorios, sus posiciones de liquidez son fuertes y hay una sólida base de depósitos. A diferencia de lo que sucede en EE UU, “los depósitos son más estables en Europa y todas las entidades están sujetas a requisitos de liquidez”, añaden desde la agencia Moody’s.

La banca europea también está menos expuesta que la de EE UU al riesgo de pérdidas en su cartera de deuda por el alza de tipos, que ha sido el detonante de la caída de SVB cuando ha necesitado atender con urgencia a las retiradas de depósitos. Los activos de deuda suponen el 12% de los balances de la banca de la zona euro, frente a más del 30% que suponen en la banca comercial de EE UU.

Sin embargo, Moody’s también advierte de que “estas diferencias críticas no hacen invulnerables a los emisores europeos. Cuando la confianza se resquebraja, el contagio puede ser rápido. Por definición, los balances de los bancos están apalancados, presentan desajustes de vencimientos y son a menudo complejos y opacos, con interrelaciones y exposiciones que a menudo sólo se conocen después de un acontecimiento. “En Europa tenemos ahora un problema con Credit Suisse, es el patito feo”, añade Lardiés, quien pese a tener una visión positiva sobre la inversión en banca europea en el medio plazo prefiere “esperar y ver”.

Roberto Scholtes, jefe de estrategia de Singular Bank, sí mantiene una máxima sobreponderación para la banca europea. “Esta crisis perjudica más a la banca de EE UU y eleva el atractivo relativo de las entidades europeas”, señala.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días