Álvaro D. María: “Una victoria de Trump puede impulsar una subida descomunal del bitcoin durante su mandato”

El autor de ‘La filosofía bitcoin’ cree que la mayoría de criptomonedas “son una estafa”, y apuesta por el bitcoin como el mejor vehículo de ahorro a largo plazo

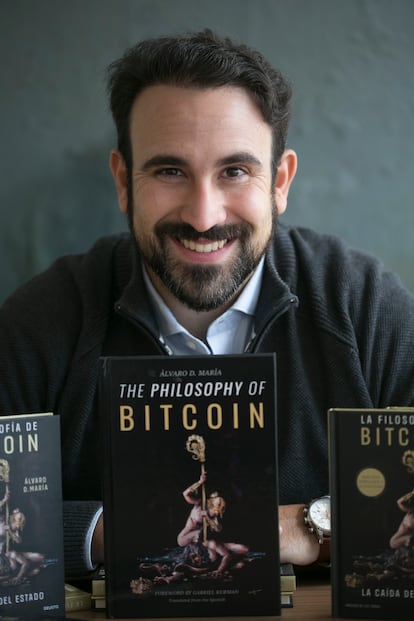

En la primera fila del escenario Nakamoto, en el Music City Center de Nashville, un español siguió atentamente, entre estrictas medidas de seguridad, el primer mitin de Donald Trump después de que una bala rozara su oreja derecha. Se llama Álvaro D. María (Madrid, 30 años), y acudió el pasado julio a la Conferencia Bitcoin como invitado para presentar su libro, La filosofía de bitcoin (Deusto), por lo que aprovechó para escuchar a Trump tratando de ganarse el voto de la comunidad cripto. Graduado en Filosofía y Derecho por la Universidad Complutense, desde hace casi tres años se dedica, como socio de la empresa BTC Consulting 360, a formar a quienes buscan mejorar sus conocimientos acerca de un universo de apariencia tan laberíntica, desde particulares a instituciones. Recibe a CincoDías a solo unas horas de viajar a Buenos Aires para participar en el evento LABITCONF 2024, y mientras prepara el lanzamiento, bajo su dirección, del primer posgrado en bitcoin de España, que echará a andar el 11 de noviembre de forma online a través de la Universidad de las Hespérides.

Pregunta. ¿Qué implicará para el bitcoin una victoria de Trump?

Respuesta. Una subida del precio descomunal. Aunque no a corto plazo, porque seguramente el mercado ya haya descontado esa posibilidad con las subidas del último mes. ¿Por qué? Porque si hay muchas probabilidades de que gane Trump voy anticipándome, voy comprando, para cuando haya una subida vender. Por eso, puede que si gana Trump al día siguiente no suba, pero sí que en los cuatro años que esté gobernando suba mucho. Simplemente por facilitar el acceso.

P. ¿Sabe Trump de lo que habla cuando habla sobre bitcoin?

R. Estuve en Nashville en julio en primera fila, a 150 metros de Trump, con unos niveles de seguridad altísimos. Y aunque su discurso fue muy flojito, Robert Kennedy Jr., que ahora forma parte de su equipo, sí ha hecho los deberes sobre bitcoin y ha pedido opiniones a gente que sabe. Trump ha sacado una memecoin, ha hablado con sus hijos... No sabe, pero da igual. Él sabe hacer dinero, y quiere convertir a EE UU en el primer país del mundo en bitcoin y crear una reserva estratégica de cuatro millones de bitcoins.

P. ¿Son los bitcoiners un nuevo lobby?

R. Totalmente. Si como creo, es un activo que preserva mejor la riqueza en el tiempo, ¿qué va a pasar? Que los bitcoiners cada vez va a ser gente más rica y con más capacidad de influencia. ¿Qué ha pasado con Trump? Me llega una donación de 15 millones de dólares por dar una charla de diez minutos. Pues voy allí y defiendo lo que quieran estos. Abro una cuenta de donaciones y me llegan 60 millones. Esto me gusta, lo apoyo, lo fomento. Eso va a seguir pasando. A medida que más gente ahorra en bitcoin en lugar de en otros vehículos, van a ganar más poder económico, y al ganarlo, van a tener más poder social. El cambio de reglas del juego va a ser fuerte. En España no somos conscientes de que es un tema de debate electoral en EE UU.

P. Los ETFs parecen haber democratizado el acceso al bitcoin.

R. Bitcoin tiene tres propuestas de valor. La primera ser una propiedad secreta, portátil y absoluta. Pero muchos clientes no necesitan esa privacidad porque aumenta el riesgo de hacer las cosas mal y cometer un delito fiscal. A una persona que tiene decenas de millones de euros le importa poco tener un activo que le dé privacidad, porque su problema es cometer un delito cuando quiera aflorarlo. A esa persona le interesa tener exposición al precio del bitcoin, no a sus propiedades, y para eso sirven los ETFs. ¿Dónde está para mí la queja? En el riesgo de concentración de los custodios. El 75% de los ETFs se custodian con [la plataforma] Coinbase, y a mí eso me parece una locura. Es como si dijéramos que el 75% del oro está en una sola habitación cerrada. Te convierte en un punto de ataque único, y es muy fácil que reviente igual que otros exchanges, aunque Coinbase es la más controlada porque es una cotizada.

P. ¿Cómo se puede reducir ese riesgo?

R. En mi caso, he asesorado a un fondo de inversión para que custodie con el BBVA de Suiza, para diversificar. Además, allí los bitcoins están fuera de balance. Si los tienes en un exchange y pasa algo, entras en concurso de acreedores para recuperar tu dinero, pero si tienes un lingote de oro con un banco en Suiza, si quiebra da igual, la caja fuerte esa sigue siendo tuya, es tu propiedad. Así es como tiene el BBVA en Suiza los bitcoins. No tienes ese riesgo. Es cierto que no tienes privacidad, pero no puedes comprar 15 millones de euros con privacidad, es como tener eso en una caja fuerte en tu casa, eres el blanco perfecto de ataque.

P. ¿Es el bitcoin como un activo de inversión a corto plazo por su alta volatilidad o como una forma de ahorro?

R. Los ETFs cumplen con la segunda función del bitcoin, la de ser un vehículo para aparcar riqueza. Aparcamos riqueza en bienes inmuebles, deuda pública, planes de pensiones, acciones, arte, joyas, oro... porque necesitamos conservar valor en el tiempo. Tenemos excedentes de producción hoy, pero para que nuestros hijos tengan un futuro mejor ahorramos. ¿En qué hacerlo? Ahí bitcoin tiene una propuesta de valor gigantesca. No la tiene como medio de pago para pagar un café en la esquina, pero para ahorrar es un vehículo perfecto. Es el activo que más se ha revalorizado por eso, porque reduce los costes de ahorrar. La gente de países no desarrollados, que no tiene acceso a fondos de inversión seguros, ¿cómo ahorra? ¿Cómo ahorra alguien en Latinoamerica o África? No tienen esos vehículos, tienen que ahorrar en billetes físicos de dólar, y eso es muy problemático. El día que descubran bitcoin eso cambia las reglas.

P. ¿Cuáles son las otras ventajas del bitcoin?

R. La primera propuesta de valor es la autocustodia con propiedad secreta, que te permite efectuar operaciones económicas que no te permite ningún otro activo. Bitcoin no es una alternativa monetaria, es una nueva forma de propiedad que depende de un conjunto de palabras que puedes transmitir a tus herederos sin dificultad. Y la tercera propuesta, es muy residual en cuanto al valor económico que aporta a bitcoin, pero muy interesante: la posibilidad de hacer pagos privados incensurables. Por ejemplo, le puedo enviar dinero a una mujer en Irán. Es impresionante. Una mujer bajo los talibanes puede tener propiedad al recibir donaciones desde cualquier parte del mundo. Alguien que esté en África no necesita una cuenta bancaria. No la tiene, pero no la necesita, puede recibir donaciones desde cualquier parte del mundo. Esto no añade mucho valor al precio de bitcoin, pero lo hace una propuesta de valor única. Puedo transmitir riqueza en cualquier situación y enviar riqueza a cualquier parte del mundo sin que nadie me lo pueda impedir, sin tener que pedir permiso a nadie y con una libertad absoluta.

P. Elimina los intermediarios.

R. Es una propiedad al margen de las leyes, para lo bueno y para lo malo. Puedo enviar ese dinero a una mujer en la India sometida a su marido y que él no sepa que lo tiene. Una persona en África puede recibir donaciones de un estadounidense sin tener cuenta bancaria. Lo pienso y digo... Algo malo tiene que haber en las ONGs para que no se hayan dado cuenta de esto. Si tú puedes hacer una transmisión de riqueza a la gente que más lo necesita, las ONGs solo tienen que encargarse de organizar eso. Ya no hace falta pasar por un intermediario que se lleve la mordida. Porque teléfono móvil tiene casi todo el mundo. Hay 1.800 millones de personas sin cuenta en el banco, pero tienen móvil. Para nosotros un dólar no es nada, pero es un sueldo en un país, y podemos transmitirlo ahora mismo incluso sin cuenta bancaria. Muy mal lo estamos haciendo para no organizar la ayuda humanitaria y las donaciones con bitcoins. En otros ámbitos, como el militar, también tiene ventajas evidentes: ¿Cómo financias a un agente que tienes en Somalia? O si te piden un rescate, o necesitas 10.000 dólares para pagarle, ¿cómo le haces llegar dinero a alguien en mitad del desierto?

P. Tiene también un reverso más siniestro al favorecer actividades delictivas como el blanqueo o la financiación del narcotráfico y el terrorismo.

R. Blanqueo no, porque bitcoin es un registro público. Puedo trazar la propiedad desde que se minaron, así que bitcoin no sirve para eso. Para financiación de delitos sí, pero con un matiz: si no saben hacer las cosas con privacidad, bitcoin nos viene genial porque como es trazable vamos a encontrar sus datos. Las agencias de inteligencia están muy contentas con bitcoin, porque como muchos de los delincuentes que hacen las transacciones no son especialistas, cometen errores y se les caza. Se recuperan muchos fondos. Pero sí, es cierto que puedo poner dinero en manos de un terrorista de golpe, así, pum. Hay que asumir que eso es así. Yo cuando he hablado con responsables de Defensa les he dicho: tenéis que replantear vuestros sistemas de seguridad antes de que los malos sepan cómo usar esto. Porque yo puedo sobornar a cualquier persona en cualquier parte del mundo de forma privada. Y eso es un peligro. Hoy no debemos ser más de 1.000 personas las que sabemos utilizar bitcoin con privacidad en España.

P. Has hablado con cuerpos de seguridad españoles.

R. Y no solo españoles. De Latinoamérica con varios. Costa Rica está súper interesada. Han dado ventajas para que se instale gente que va con bitcoins, y por eso se ha mudado allí Jack Dorsey, el fundador de Twitter, así que su Ministerio de Asuntos Exteriores me llamó para dar una charla sobre cómo pueden aprovechar más el bitcoin. La gente se piensa que los estados se van a poner a perseguir esto, pero para lo que me llaman a mí es para lo contrario, para ver cómo lo pueden aprovechar para sus países. El ejemplo de El Salvador ayuda mucho a Latinoamérica.

P. Al manejarse cantidades a veces exorbitantes, la seguridad es clave.

R. Nos obliga a ciertas prácticas de privacidad, porque es un activo al portador. Imagina que alguien tiene un Picasso en su casa que vale 20 millones de euros. Si en un periódico aparece que lo tiene, las probabilidades de que un ladrón intente robarlo, amordace a sus dueños y los extorsionen son muy altas. O si tuviésemos cinco lingotes de oro. Con bitcoin pasa lo mismo. Si alguien sabe que los tienes puedes sufrir hasta ataques físicos. Los exchanges son los traidores de toda esta fiesta. Están expuestos a hackeos y alguien puede saber que tengo 400.000 euros en bitcoins. Son start ups que deberían haber sido más controladas por los reguladores, y creo que han fallado en eso. He visto cuentas anuales de exchanges y son un desastre. Los que se guardan de forma privada también requieren de cuidado, de hecho se han perdido ya cuatro millones de bitcoins. Direcciones que se saben que están perdidas.

P. Sueles ser muy crítico con el resto de criptomonedas.

R. Sí, la diferencia es que bitcoin se ha constituido como un sistema global que depende de tantos terceros que no depende de nadie, por lo que nadie tiene poder suficiente para cambiar la red. ¿Dónde falla el resto de criptomonedas? En que no han entendido esta propuesta de valor de bitcoin. Muy poquitos nodos controlan sus redes, por lo que son muy fácilmente corrompibles. Bitcoin no está pensado como un medio de pago alternativo, sino como una propiedad que no depende de terceros. Si la validación estuviera centralizada, y en vez de 2.000 transacciones por minuto hubiera un millón, no sería verificable porque el ordenador revienta. Necesitaría un centro de datos, y dependería del que lo tenga para validar toda la red, y ya no dependería de mí, sino de un tercero, y para eso me fío de Visa que es cotizada y está regulada. La descentralización de bitcoin es única. Muchas empresas venden tokens como si estuvieran descentralizadas aunque no lo estén en absoluto. Por eso creo que la mayoría de las criptomonedas son una estafa. Y las que valgan habría que analizarlas como empresas, como acciones, porque están centralizadas. La SEC lo ha hecho bastante bien porque ha diferenciado entre ambas: ha metido a bitcoin en la categoría de commodities y al resto de criptomonedas en la de securities, la de activos financieros.

P. ¿La volatilidad del bitcoin no es un inconveniente demasiado grande para el ahorrador?

R. Es un activo más volátil que todos los demás porque tiene una oferta rígida. Si por ejemplo el precio de los tomates sube por una demanda creciente, ¿qué van a hacer los productores de pepinos? Ponerse a producir tomates para ganar más dinero, y ese aumento de la oferta hace que el precio vuelva a bajar. Una vez cae la demanda de tomates, pues vuelven a producir pepinos y el precio se estabiliza. Con el oro, si preveo que se va a disparar a 6.000 euros la onza ¿qué hago? Invierto en buscar más oro, porque busco ajustar la oferta a la demanda y ganar dinero. Bitcoin tiene una oferta rígida, un calendario de emisiones cíclico. Da igual que prevea que va a haber mucha demanda en el futuro, no puedo ajustar la oferta a la demanda, por tanto no puedo equilibrar el precio, va a ser siempre más volátil. Eso no significa que no se vaya a reducir la volatilidad respecto a ahora, pero va a ser mayor a la del resto de activos porque no puede ajustar oferta y demanda. Pero ¿importa la volatilidad a 20 años vista? No, si lo que quieres es transmitir riqueza intergeneracionalmente.

P. ¿Qué amenazas pueden alterar ese futuro halagüeño que auguras para el bitcoin?

He dado más de 400 entrevistas y no he recibido una sola objeción. Tampoco he encontrado nada, por eso me he animado a vincular mi marca personal a una cosa tan polémica.

P. Hay economistas, algunos de ellos Premios Nobel, que dicen que su valor es cero.

R. Hay gente que cree que por ser catedráticos de Economía pueden pronunciarse sobre esto con autoridad, pero en bitcoin tienes que empezar de cero. Tienes que entenderlo, si no da igual que seas catedrático. No estás entendiendo que esto es una nueva categoría de activo económico digital que funciona como un registro de la propiedad global e incensurable. Si no entiendes eso, te quedas en cosas triviales. Probablemente en bitcoin un hilo de Twitter tiene información más valiosa que un artículo de una universidad estadounidense. Eso es lo que la Academia no está dispuesta a aceptar.

P. ¿Alguna autocrítica que creas necesaria en el sector?

R. Hay un error esencial, y es pensar que el bitcoin es el fin. Yo nunca lo he visto así. Mucha gente no quiere vender nunca, pero si te casas y tienes que pagar la boda, igual tienes que vender algo, no pasa nada. Hay fines superiores a tener bitcoin. Mucha gente vive por y para bitcoin como si fuera el fin. El presidente de El Salvador, Nayib Bukele, comete un error al construir la Bitcoin City. Yo suelo compararlo con la pólvora, que cambió la forma en que nos organizamos. Dejamos de vivir en ciudades amuralladas, pero no se hicieron ciudades de la pólvora, se entendía que eso era el medio. Y con bitcoin todavía no hemos entendido que es el medio, que es algo que nos devuelve la propiedad a nosotros, una propiedad secuestrada por el Estado de alguna manera. Y qué vamos a hacer con eso es la pregunta. No me interesa vivir aislado acumulando riqueza. Me interesan nuevas formas de organizarnos políticamente, que salgamos de la era estatal y creemos jurisdicciones personalizadas, y de eso tratará mi segundo libro.

P. El bitcoin tiene a veces tintes ideológicos. Hay mucho criptocreyente.

R. Las religiones duran más que los imperios. Que algo tenga fenómenos religiosos no es malo. La comunidad bitcoin es hipercrítica hacia adentro. Eso hace que avancemos muy despacio.

P. ¿Cuánto debe valer un bitcoin?

R. Te voy a responder siendo hater de esa pregunta. Creo que hay ciertas figuras de autoridad que entran al trapo a responderla. Por ejemplo Catherine Wood dice que valdrá 1,5 millones de dólares en 2030. ¿Qué ha hecho? Se ha chupado el dedo, ha mirado cómo sopla el viento, y ya está, porque no hay absolutamente nada que te diga que esto va a valer tanto en ese momento. ¿Qué sucede entre los que la siguen? Que algunos venden su casa, o se endeudan y compran bitcoin, y si llegado ese momento ha caído un 70%, están arruinados. Eso pasó mucho en el anterior bull market. Mucha gente se endeudó, bitcoin cayó y se arruinaron. Yo soy muy crítico con los que dan precios siendo figuras de autoridad. No tengo ni idea de cuánto va a valer la semana que viene, así que no puedo decir lo que va a valer en cinco años. Lo que sí tengo son otras certezas: hay un nivel de desconocimiento gigantesco sobre bitcoin, por lo que en el largo plazo solo más gente puede conocerlo, y por tanto mas gente lo demandará, por lo que la propuesta de valor es inmensa. Es un activo que ha conseguido en 15 años lo que al oro le ha costado 5.000. ¿Qué conseguirá en los próximos 15 años? Yo creo que mucho.