Iberdrola invierte 160.000 millones desde 2001 y abre distancia con sus rivales

Es la gran eléctrica europea con mayor capitalización bursátil, con 77.167 millones de euros. El nuevo plan estratégico prevé inversiones brutas por 41.000 millones para el trienio 2024-2026

Iberdrola sigue ampliando su perímetro con nuevas compras y alianzas que profundizan en su apuesta por crecer en redes y renovables y por ampliar su presencia en Reino Unido y Estados Unidos. El pasado 2 de agosto, la eléctrica hizo oficial la última compra al anunciar la adquisición del 88% que no poseía de la eléctrica inglesa Electricity North West (ENW) por 2.500 millones de euros. El valor del 100% de la compañía incluyendo deuda asciende a 5.000 millones de euros.

Es la tercera gran operación cerrada en 2024, lo que muestra el interés de la compañía por seguir ampliando su huella, bien a través de crecimiento inorgánico o de alianzas con socios estratégicos. En marzo anunció la compra, aún no completada, del 18% que no poseía de su filial estadounidense Avangrid por 2.350 millones de euros y en abril amplió su alianza con el fondo soberano de Noruega (Norges Bank) para incorporar 644 megavatios adicionales en renovables hasta alcanzar una cartera de 2.500 megavatios, que ha requerido una inversión conjunta de 2.000 millones de euros. En el horizonte aún tiene pendiente el desarrollo del acuerdo firmado con Masdar para invertir de manera conjunta 15.000 millones en eólica marina e hidrógeno verde en Alemania, Reino Unido y EE UU o la alianza con Norges Bank para seguir invirtiendo en España y Portugal y otras geografías.

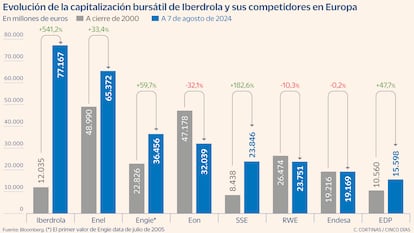

Desde 2001, la compañía ha completado inversiones por 160.000 millones de euros, según los datos a los que ha tenido acceso Cinco Días, lo que le ha servido para ampliar la distancia con sus rivales españoles (Endesa) y europeos (Engie, RWE, SSE o EDP), especialmente en el valor de la compañía en bolsa, ya que en la actualidad es la eléctrica con mayor capitalización bursátil. En esos 23 años, ese indicador se ha multiplicado por 6,4 veces, pasando de 12.035 a 77.167 millones de euros, frente a los casi 16.382 millones que ha crecido la italiana Enel (un 33,4% más), su inmediata perseguidora, mientras que supone más del doble del valor en bolsa de Engie (36.456 millones de euros), la tercera en el ranking.

Tan solo la escocesa SSE ha experimentado un crecimiento comparable en el período analizado, pasando de un valor en bolsa de 8.438 millones a otro de 23.846 millones de euros, incrementándolo 2,8 veces. En el otro lado, hay tres compañías (RWE, Endesa y E.ON), que han visto cómo su capitalización ha disminuido en esos 23 años. El mayor retroceso se lo ha anotado E.ON, con 15.139 millones de euros menos (una caída del 32,1%), seguido por RWE, con 2.723 millones de euros menos (un retroceso del 10,3%), y Endesa, con 47 millones de euros menos (un descenso del 0,2%).

Internacionalización

Esa priorización por crecer en redes y renovables de Iberdrola ha marcado el camino para diseñar el ambicioso reto fijado en el último plan estratégico para el trienio entre 2024 y 2026, en el que están contempladas inversiones brutas por 41.000 millones de euros y netas por valor de 36.000 millones de euros (los socios en renovables contribuirán con 5.000 millones de euros). De las inversiones netas, 21.500 millones de euros (dos terceras partes) se destinarán a ampliar el negocio de redes, seguido por las renovables con 10.500 millones. “El crecimiento en redes eléctricas ha permitido que los activos regulados, aquellos que reciben una remuneración asegurada y predecible de los países en los que ha desplegado esas infraestructuras, asciendan a 43.300 millones de euros a cierre de junio. Y con la compra de ENW este importe crecerá hasta el entorno de 51.000 millones, con el objetivo de que se sitúe entre 65.000 y 70.000 millones en 2030″, aclaran desde la compañía.

Nada que ver con las cantidades y la distribución de la inversión de Endesa, la otra gran eléctrica en España, con un desembolso de 8.900 millones para ese mismo período. De ese importe, 4.300 millones irán a renovables y 2.800 millones a redes. La brecha entre ambas compañías también se explica por el elevado nivel de internacionalización de Iberdrola, que cerró 2023 con activos por valor de 42.210 millones de euros, de los que tan solo 9.355 millones (el 22,1%) están situados en España. El resto se reparte entre tres países: EE UU, con 12.971 millones de euros (un 30,7% del total); Reino Unido, con 10.343 millones (un 24,5%) y Brasil, con 9.541 millones (un 22,6% del total). De las futuras inversiones contempladas en el plan estratégico 2024-2026, la península ibérica solo va a ser receptora del 15% de los fondos, un porcentaje similar al de Latinoamérica, pero muy inferior al de Reino Unido (24%) o al de EE UU (35%).

Respaldo de las agencias de rating

La apuesta de Iberdrola por reforzar su inversión, ratificada con la última compra de ENW, ha recibido el visto bueno de las tres grandes agencias de calificación de riesgos (S&P, Moody´s y Fitch) con distintas argumentaciones. Standard & Poor’s prevé que ENW contribuya con 500 millones de euros anuales al ebitda de Iberdrola. “Creemos que Iberdrola tendrá importantes oportunidades para lograr eficiencias operativas después de consolidar ENW, ya que esta última controla las redes que flanquean las áreas de las regiones en las que Scottish Power suministra electricidad”, indica en su informe. “La adquisición encaja en la estrategia de Iberdrola, que pretende reducir su exposición a jurisdicciones de más riesgo y actividades no reguladas, y aumentar su presencia en países como Estados Unidos y el Reino Unido”, recalca.

Por su parte, Moody´s incide en la importancia que tendrá en garantizar la calificación crediticia de Iberdrola. “La adquisición reforzará la predictibilidad de la generación de caja de Iberdrola, dado el régimen regulatorio bien establecido y transparente [en Reino Unido] y el sólido desempeño operativo de ENW”, subraya. Fitch también apunta a los beneficios de la operación: “Está bien posicionada para financiar la adquisición íntegramente en efectivo, sacando partido de sus amplias reservas de cash y de su margen de maniobra bajo su calificación de BBB+”

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días