Sareb amplía la cartera de su promotora Árqura hasta 18.000 viviendas para su venta

La entidad pública añade terrenos para 5.000 casas en la operación de desinversión de su promotora. El consejo de administración ratificará el proceso en las próximas semanas

Sareb avanza en el proceso de venta de su promotora Árqura Homes. La entidad financiera ha decidido ampliar el perímetro de la cartera de esta inmobiliaria antes de desinvertir, en una decisión que llevará al consejo de administración en las próximas semanas, según confirman fuentes de esta empresa pública. En concreto, la compañía compradora se hará con una cartera con capacidad para construir 18.000 viviendas.

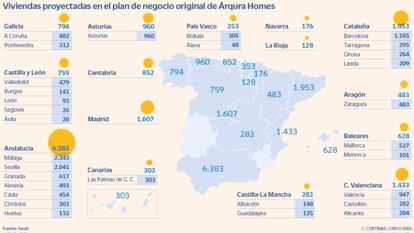

La Sociedad de Gestión de Activos procedentes de la Reestructuración Bancaria (Sareb) lanzó en 2019 su propia promotora, bautizada como Árqura, para desarrollar hasta 17.095 casas hasta 2027. El plan de inversión anunciado fue de 2.238 millones.

Para lograrlo, se asoció con la inmobiliaria Aelca, que ejerce de gestora del negocio. Era una forma de maximizar el valor de los terrenos corriendo con el riesgo promotor y, por tanto, generando más valor para la entidad controlada desde 2022 por el FROB (Autoridad de Resolución Ejecutiva), dependiente del Ministerio de Asuntos Económicos.

En mayo del pasado año, tal como adelantó este diario, la sociedad fichó a Deloitte para diseñar el proceso de venta. Los ejecutivos de Sareb, junto a la consultora, han decidido ahora ampliar el perímetro, con el objetivo de mantener un ritmo estable de construcción y venta de viviendas en los próximos años para el potencial inversor.

Desde 2019, la entidad pública ha construido y entregado 4.000 viviendas. Por lo que en la actualidad, según cifras de Sareb, Árqura cuenta con terrenos y obras en curso para 13.000 casas. La sociedad presidida por Javier Torres ha decidido incorporar parcelas para otras 5.000 unidades al proceso de venta, lo que da el nuevo perímetro de 18.000 viviendas. No hay datos de la valoración que Sareb y Deloitte manejan de esa nueva cartera conjunta, pero podría ascender a los 800 millones de euros.

Esta transacción llegará al consejo de la sociedad en febrero o marzo, una vez que el Gobierno eligiera la pasada semana a Álvaro López Barceló como nuevo presidente del FROB en sustitución de Paula Conthe. La intención de Sareb, que tiene a Leopoldo Puig como consejero delegado, es lanzar el proceso ordenado de venta en este primer trimestre y cerrar la operación a lo largo de 2024. Con los recursos obtenidos, el conocido como banco malo debe reducir deuda avalada por el Estado, que en 2022 –el último dato anual disponible– se situó en 30.481 millones.

En la operación, la sociedad prevé desprenderse de al menos el 51% de Árqura, aunque está abierta a traspasar una participación mayor según sea el interés de los potenciales compradores. Entre los interesados, el sector mira a las grandes promotoras, pero no se descarta la llegada de algún gran fondo de inversión con escasa presencia en España y quiera protagonizar la operación del año en el sector promotor.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días