Sareb ficha a Deloitte para la venta de su promotora por 1.000 millones

El banco malo encarga a la consultora un plan de negocio para el traspaso de un mínimo de un 51%. La entidad se plantea engordar la empresa, Árqura Homes, con más suelo

Operación del año para la construcción residencial. Sareb ha fichado a Deloitte como asesor financiero en la venta de su promotora Árqura, una transacción que podría alcanzar una valoración de 1.000 millones de euros. El conocido como banco malo traspasará al menos un 51% de esa inmobiliaria en una operación que en principio atraerá a buena parte de la competencia y a fondos internacionales gracias a la cartera de suelo de Árqura. Sareb planteará engordar el perímetro de parcelas para que alcance una capacidad de levantar 22.000 casas.

A partir de ahora, Deloitte tiene tres meses para realizar el plan económico de esa operación de venta y entregarlo a Sareb, según confirman a Cinco Días desde este organismo público controlado por el FROB (Autoridad de Resolución Ejecutiva, dependiente del Ministerio de Asuntos Económicos).

En ese plan, Sareb baraja incluir más suelos procedentes del banco malo, lo que podría hacer engordar el valor de Árqura hasta 900 o 1.000 millones, frente a unos 800 millones aproximadamente en los que se valora en la actualidad.

Ese plan tendrá que ser validado por el consejo de administración de Sareb y, en cualquier caso, no se espera que la operación se cierre antes de 2024. En principio, el adelanto electoral anunciado ayer por Pedro Sánchez tampoco afectaría al calendario de la Sociedad de Gestión de Activos procedentes de la Reestructuración Bancaria, que funciona con autonomía, y que tiene como objetivo fundacional liquidar todos sus activos antes de 2027.

Sareb abrió este proceso búsqueda de asesor financiero para vender Árqura en febrero, al que se han presentado ocho consultoras. Deloitte se ha hecho con el encargo al quedar por delante de Álvarez & Marsal, Arcano, Alantra, CBRE, Colliers, EY y PwC. Actualmente, el banco malo continúa con el concurso para contratar, además, un asesor legal para esta transacción.

Qué es Árqura

Sareb lanzó en 2019 su propia promotora, llamada Árqura Homes, en la que incluyó un banco de suelo cerrado que permite la construcción de 17.000 viviendas. Para ello, se asoció con el fondo Värde Partners a través de la inmobiliaria Aelca, que se encarga de la gestión de proyectos. Ambos socios constituyeron lo que se conoce como FAB (Fondo de Activos Bancarios), en el que el banco malo controlaba un 90%.

Sin embargo, en enero, Sareb –entidad presidida por Javier Torres como representante del FROB– anunció que recompraba ese 10% a Värde y se hacía con la opción para adquirir Aelca. De esta forma, se daba inicio a una nueva etapa que permitirá ahora desprenderse de total o parcialmente de Árqura.

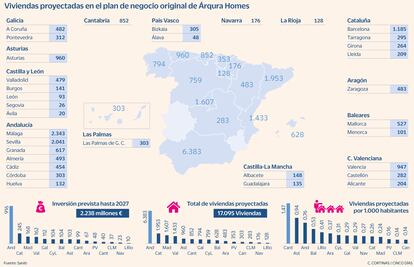

Esa inmobiliaria nació entonces con suelos valorados en 811 millones, con una capacidad para construir 17.095 viviendas nuevas por toda España. El plan de inversión anunciado fue de 2.238 millones hasta 2027.

En este tiempo, Árqura ha entregado 1.682 viviendas, de un total de 5.792 viviendas con obras iniciadas y que corresponden a 94 promociones en 15 comunidades autónomas, a cierre de 2022. El pasado año, esta inmobiliaria facturó 214 millones (un 56%) más que en 2021.

Alrededor de 13.000 viviendas de Árqura cuentan ya con un plan de negocio. Si el análisis que llevará a cabo Deloitte de la operación lo aconseja, sería posible incorporar suelos para el desarrollo de otras 5.000 unidades más por parte de la promotora, según explican desde Sareb, lo que sumaría desde su inicio la construcción de 22.000 casas.

Sareb pone en marcha está venta porque el objetivo fundacional de esta entidad es vender todos sus activos antes de 2027. Con los recursos obtenidos, la sociedad debe reducir deuda avalada por el Estado, que todavía se mantiene en 30.481 millones tras amortizar el pasado año más de 3.000 millones.

Interés

Para los posibles inversores, el potencial de Árqura viene fundamentalmente de su suelo finalista –con permisos para construir–, ya que es una materia prima necesaria que escasea entre los promotores en la actualidad.

Árqura podría interesar a grandes promotoras –aunque algunas como Neinor y Aedas han limitado sus compras en los últimos meses y Metrovacesa cuenta con un banco de suelo propio de gran tamaño procedente de Santander y BBVA–. Igualmente, la operación servirá para testar el apetito de los grandes fondos internacionales –algunos tras empresas como Habitat o Culmia– por el ladrillo en España.

Sareb, un instrumento de vivienda social

Sareb comercializa fundamentalmente activos tóxicos ligados al ladrillo procedentes de la banca, que adquirió en 2012. Pero en los últimos meses, desde que el FROB es socio mayoritario, ha virado su negocio en parte hacia ofrecer una respuesta a la necesidad de vivienda social. Pedro Sánchez, presidente del Gobierno, anunció un plan de 50.000 casas de alquiler asequible procedentes de la entidad.

De esa cifra, 15.000 casas provendrán en los próximos años de obra nueva en colaboración público-privada. Para ello, la consultora PwC actualmente identifica para Sareb los suelos disponibles.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días