Hipotecas en 2023: más variables, menos fijas y auge de las mixtas

Con el euríbor al alza camino del 4%, la banca seguirá mimando el interés variable con diferenciales que pueden llegar al 0,40%, según los expertos, que prevén tipos fijos algo más caros y un mayor peso del préstamo mixto Los clientes más rentables optarán a mejores ofertas

Tras el cambio radical de la oferta hipotecaria el año pasado por la rápida subida de los tipos de interés, para este 2023 se espera un escaparate también a merced de la evolución del euríbor, que se prevé continúe subiendo sin descartar que alcance el 4%. Así, hipotecarse en el nuevo ejercicio saldrá más caro, aunque el pronóstico general apunta a una situación más estable que en 2022. “El grueso del movimiento alcista ya se ha producido y existirá un menor grado de volatilidad en las tarifas de financiación para vivienda ofertadas por la banca”, aseguran desde Ibercaja. Los expertos auguran que las hipotecas fijas continuarán encareciéndose, pero ya de forma más moderada, y que las variables serán todavía más competitivas para compensar el alza del euríbor e incentivar su contratación. Y coinciden en que las hipotecas mixtas ganarán protagonismo.

“Se mantendrán los ajustes en las hipotecas, pero con una menor intensidad”, aseveran en el comparador HelpMyCash. Opinan que las hipotecas fijas bonificadas a 30 años podrían situarse en una horquilla de entre el 4% y el 4,75%, aunque en el mercado ya se ven intereses del 5%. “No existe un techo y todo dependerá de la política comercial de los bancos”, apuntan. Ahora, la mayoría de entidades sitúan los tipos fijos sobre el 3% TAE.

Javier Sánchez, responsable de hipotecas de MyInvestor, espera que “cada vez más las hipotecas a tipo fijo se muevan en niveles por encima del 5% TAE y que los bancos sigan siendo muy agresivos en su oferta de hipotecas a tipo variable, llegando a ofrecer diferenciales del 0,50% sobre el euríbor con un alto nivel de vinculación”. Por su parte, Luis Marquet, de Deutsche Bank España, cree que “la hipoteca variable va a ser la más utilizada en 2023 con tipos más atractivos para los clientes mas rentables”.

La mejora de los diferenciales de las hipotecas variables, que en pocos meses han pasado del 1% de media a rondar el 0,6%, podrían llegar al 0,40%, según HelpMyCash, donde advierten que los préstamos variables, al estar ligados directamente el euríbor, se encarecerán con cada revisión. “Es previsible un euríbor entre el 3,5% y el 4% en 2023”, apunta Olivia Feldman, cofundadora del comparador. Los nuevos pronósticos de Bankinter apuntan al 4%, mientras Marquet estima que rondará entre el 3% y el 4% y Simone Colombelli, de iAhorro, piensa que “se estabilizará en torno al 3%”.

En este contexto, presumiblemente, las hipotecas fijas perderán peso, una tendencia que ya empiezan a reflejar los datos de Estadística. Si hace unos meses superaban el 70% del total de hipotecas constituidas, ahora llegan al 66,8%. “Seguirán bajando conforme vayan contabilizándose los últimos meses del año 2022 y los primeros de 2023”, sostiene Rafael Moral, de la fintech Hipoo, que indica que las hipotecas a tipo variable se están asentando poco a poco y serán aún más baratas. “No observamos el recelo que había hace unos meses a este tipo de interés en concreto. La gente está empezando a asumir que el tipo variable vuelve a ser competitivo dadas las circunstancias”. José Manuel Fernández, subdirector de Unión de Créditos Inmobiliarios (UCI) vaticina, por su parte, “el fin de la supremacía de los tipos fijos, ya que este tipo de productos dejarán de ser atractivos para el consumidor”.

Por otra parte, hay cada vez mayor interés por la reaparecida hipoteca mixta, que se caracteriza por combinar un tipo fijo durante una primera etapa del préstamo y otro variable durante el tramo final. Openbank, Banco Santander, Ibercaja, ING, Bankinter o EVO ya la han incluido en su catálogo. “Tener un período a corto plazo seguro donde una inminente fluctuación del euríbor no afecte transmite seguridad al hipotecado”, asegura Moral. “Su relevancia dependerá fundamentalmente de cómo la acojan los clientes. Es probable que el tipo del tramo fijo se incremente durante los próximos meses, aunque en ningún caso hasta el nivel de las hipotecas fijas tradicionales”, aventuran en HelpMyCash. En iAhorro prevén que la hipoteca mixta doble la cuota actual.

Oferta actual

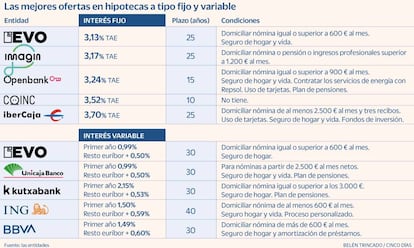

Ningún préstamo fijo baja ya del 3% TAE. Entre los más baratos destacan el de Evo Banco e Imagin a 25 años al 3,13% TAE y el 3,17% TAE, respectivamente. En el caso de la entidad móvil de CaixaBank, solo es necesario domiciliar la nómina. Openbank ofrece el 3,24% TAE hasta 15 años, con la posibilidad de reducir el interés un 0,10% si se financian más de 150.000 euros. Además de la nómina y seguros, requiere plan de pensiones, uso de tarjetas y contratar los servicios de energía con Repsol. Coinc oferta un 3,52% a 10 años sin productos adicionales e Ibercaja comercializa el 3,70% TAE a 25 años con no pocas condiciones.

Esta misma semana BBVA ha subido el tipo fijo bonificado al 3,73% TAE a 15 años. También CaixaBank, hasta el 4,749% TAE al mismo plazo. MyInvestor lo ha elevado al 3,91% TAE a 30 años sin vinculación. En Bankinter, los intereses fijos superan ligeramente el 4%. Banco Sabadell anuncia un 4,40% TAE y Santander, un 4,49% TAE. En Abanca, la hipoteca fija alcanza el 5,88% TAE y en Triodos Bank el TAE roza el 6% para viviendas con certificado energético G. “La hipoteca fija para perfiles buenos rondará el 3% y el 3,5% para perfiles medios”, comenta Colombelli, de iAhorro.

Entre las hipotecas variables, ya hay dos ofertas con diferenciales del 0,50% TAE: la de Evo Banco y Unicaja. Ambas tienen un interés inicial del 0,99% el primer año y exigen, entre otras cosas, domiciliar la nómina, que en el caso de Unicaja debe ser de al menos 2.500 euros netos al mes. Kutxabank ofrece el 0,53%, aunque el tipo de partida es más alto, del 2,15%, y el salario debe ser de al menos 3000 euros. ING propone en el mejor de los casos un 0,59% sobre el euríbor a partir del segundo año. Desde el pasado mes de septiembre, la entidad naranja ajusta los precios a las circunstancias personales de los clientes, que pueden simular las condiciones de su préstamo en la web. BBVA pone sobre la mesa un diferencial del 0,60% TAE después de un 1,49% el primer año. Al igual que en Evo Banco e ING, la entidad que dirige Onur Genç requiere una nómina de mínimo 600 euros al mes.

Otros diferenciales atractivos son los que ofrecen Targobank, del 0,65%, o Ibercaja, del 0,69%. También Openbank (0,70%), Bankinter y Coinc (0,75%), Pibank (0,78%) o MyInvestor (0,89%). Varían los tipos fijos iniciales y la vinculación exigida.