IAG, Aena, Amadeus, Meliá y NH arrancarán 2023 con 3.500 millones menos de deuda

El mayor ajuste corresponde a Aena rozando los 1.000 millones. Amadeus amortizará anticipadamente en febrero un bono de 750 millones

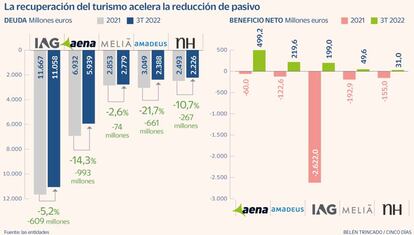

Las cinco grandes cotizadas del turismo (IAG, Aena, Amadeus, Meliá y NH) empiezan a soltar el pesado lastre que han ido acumulando en sus cuentas de resultados durante los dos años que duró el episodio más crítico de la crisis sanitaria del coronavirus. Al cierre del tercer trimestre, el pasivo de esas cinco compañías bajo un 9,6% con respecto al cierre de 2021 desde los 26.994 a los 24.930 millones de euros, lo que supuso un ajuste de 2.604 millones en los nueve primeros meses de 2022.

Los movimientos anticipados por algunas de las compañías avanzan que la rebaja de deuda se acelerará entre el final de 2022 y el principio de 2023 y que podría alcanzar un total los 3.500 millones si finalmente se culminan tres operaciones distintas. La más importante es la anunciada por Amadeus, que amortizará el próximo 2 de febrero, con un año de antelación, un bono de 750 millones de euros. NH también ha anunciado que en diciembre procederá al repago de la deuda de 100 millones de euros correspondientes a un crédito ICO, mientras que Meliá tenía previsto cerrar antes de que acabara el año la venta de activos por 200 millones de euros para rebajar el pasivo.

Aena ya ha anunciado que recuperará en 2023 el dividendo precrisis

Ese global, sin embargo, esconde situaciones particulares muy diferentes. Antes del estallido de la crisis sanitaria del coronavirus, el pasivo de esas cinco compañías ascendía a 20.624 millones de euros, de los que casi dos tercios correspondían a IAG y AENA, algo que no ha cambiado tres años después. Pero la situación de cada una de ellas es radicalmente diferente.

El impacto en IAG

La más dañada por la pandemia es IAG, que llegó al cierre de 2021 con un pasivo de 11.667 millones de euros y unas pérdidas de 2.622 millones de euros. Nueve meses después, la deuda apenas se ha reducido un 5,2% hasta los 11.058 millones y la recuperación del turismo le ha permitido cerrar el tercer trimestre con un beneficio neto de 199 millones de euros. Unas cifras modestas que han hecho mella en su cotización en bolsa. En las vísperas del estallido del coronavirus las acciones valían cinco euros e iniciaron una cuesta abajo sin frenos hasta rozar el euro en septiembre de 2022. En la actualidad cotiza en el entorno de los 1,4 euros por acción.

En el otro lado aparece AENA, que ha reducido en nueve meses su pasivo en 993 millones de euros y que ha pasado de perder 60 millones al cierre de 2021 a ganar 500 millones al cierre del tercer trimestre de 2022. Y eso le ha llevado, tal y como desveló en la presentación de su último plan estratégico hasta 2026, a la recuperación del dividendo en las mismas cantidades fijadas antes de la pandemia. Eso significa que repartirá un 80% sobre el beneficio neto antes de los ajustes contables por los descuentos de las rentas de los contratos comerciales a los que obligó el Congreso de los Diputados como consecuencia de la Covid. Una remuneración que hará efectiva ya en 2023, con cargo a los beneficios de 2002, y que complementará con 1,37 euros por acción.

Meliá repetirá, al igual que en 2021, una venta de activos por 200 millones de euros

Pero quizá la que sale mejor parada es Amadeus. La tecnológica es la cotizada que más ha reducido la deuda en términos porcentuales (un 21,7% en los nueve primeros meses de 2019) y alcanzará el 2 de febrero el hito de reducirla a la mitad cuando haga efectiva la amortización anticipada de un bono de 750 millones de euros, con lo que su deuda estará en el entorno de los 1.638 millones y la ratio con el ebitda empezará a acercarse a niveles precrisis.

Ventas en Meliá

Entre las cinco grandes cotizadas, Meliá es la que menos ha recortado su pasivo, tanto en términos absolutos (74 millones) como en términos relativos (2,6%). Por ese motivo, la hotelera dirigida por Gabriel Escarrer va a volver a desinvertir, tal y como hizo en 2021 en una operación a tres bandas con Bankinter y varios de sus clientes. Entre las tres partes crearon un vehículo, del que Bankinter se quedó con el 85%, para la compra de ocho hoteles a Meliá por un importe de 204 millones de euros.

El objetivo para 2022 era cerrar una operación similar en activos e importe. Teniendo en cuenta el recorte de 74 millones realizado hasta septiembre, el objetivo de la desinversión oscilará entre 175 y 200 millones. Los activos en esta segunda operación están situados en el Caribe, mientras que en la primera estaban en España.

NH completa el pago de 200 millones al ICO

Devolución. Los créditos ICO desplegados al principio de la pandemia fueron una de las principales herramientas de las empresas para financiarse ante el desplome de ingresos. Dos años después toca devolverlos y las compañías han acelerado el pago de las deudas. Es el caso de NH, que ya devolvió 100 millones de euros en agosto correspondientes a un crédito ICO y que está a punto de devolver (lo tiene previsto para diciembre) otro por un importe similar.

Vencimientos. La hotelera, ahora propiedad de la tailandesa Minor, también ha renegociado los vencimientos de la deuda y ha retrasado la gran mayoría hasta 2026. En concreto, tendrá que afrontar el pago de 108 millones de euros (esta deuda no incluye el pasivo ligado a los arrendamientos) hasta 2026. En ese ejercicio está prevista la devolución de 455 millones, una vez repagado de manera anticipada los 100 millones del préstamo ICO en diciembre de 2022, y en los años posteriores vencen otros 52 millones

Liquidez. Al cierre del tercer trimestre, la compañía contaba con una liquidez de 667 millones de euros, de los que 400 correspondían a caja y otros 267 millones a dos líneas de credito no dispuestas hasta la fecha, un crédito revolving de 242 millones de euros y otro ordinario de 25 millones.