Qué otras medidas contra la inflación debatirá el BCE este jueves además de subir tipos

Lagarde podría anunciar cambios en las TLTRO ya que la banca cobra de forma extraordinaria por su liquidez en la facilidad de depósito El mercado espera una primera señal de la reducción de balance

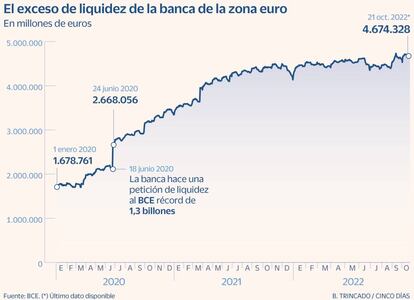

La subida de los tipos de interés es hasta el momento la principal arma con la que el BCE está combatiendo la elevada inflación. Se espera que los aumente en otros 75 puntos básicos en la reunión de este jueves y que, además, dé indicaciones de cómo va a emplear las otras dos herramientas que tiene a su disposición para apretar el paso en la normalización de su política monetaria. Es decir, cómo abordar la reducción del balance y del exceso de liquidez, que se está viendo remunerada de forma extraordinaria precisamente con las subidas de tipos.

Hasta el momento, y según los comunicados de las últimas reuniones, el BCE prevé mantener la reinversión de los vencimientos de su programa de deuda APP “durante un período prolongado tras la fecha en la que comenzó a subir los tipos de interés oficiales” o en todo caso, “el tiempo que sea necesario para mantener unas condiciones de amplia liquidez y una orientación adecuada de la política monetaria”. Los expertos no prevén que este jueves se aborde ya la finalización de esas reinversiones –y con ello la reducción de balance– pero sí que Lagarde ofrezca una primera pista de cuándo lo hará.

“Es demasiado pronto para el QT (acrónimo en inglés de la reducción de balance) pero es probable que cambie el lenguaje del comunicado respecto a las reinversiones del programa APP”, apuntan desde Bank of America. La entidad afirma que la decisión sobre la reducción de balance podría acelerarse a diciembre y prevé que comience a implementarse en el segundo trimestre de 2023, como pronto. En todo caso, el BCE podría ir preparando desde ya el terreno una medida de gran calado, que supondría dejar de comprar alrededor de 250.000 millones de euros en bonos al año.

En Citi también esperan para este jueves un cambio de lenguaje sobre el horizonte de reinversión del programa APP y apuntan a que la reducción de balance podría activarse a partir de abril de 2023.

Los expertos sí prevén una decisión más inmediana sobre el exceso de liquidez y las líneas TLTRO III de financiación la banca. El sistema financiero de la zona euro exhibe ahora un exceso de liquidez de 4,67 billones de euros, que incluye el dinero que la banca aparca en la facilidad de depósito. El BCE remunera esas reservas al 0,75% –cuando antes de julio el sector aún pagaba el 0,5% por guardar su dinero ahí– y pasará a hacerlo al 1,5% cuando suba tipos el jueves. La banca recibe así una recompensa extraordinaria que el BCE pretende corregir de algún modo.

Más normalización

Según explica Konstantin Veit, gestor de carteras en Pimco, “la normalización de los tipos de interés oficiales en un contexto de exceso de liquidez de 4,7 billones de euros y de escasez de garantías corre el riesgo de perjudicar aún más la transmisión de la política monetaria, por lo que esperamos que el BCE explore opciones para controlar mejor los tipos del mercado monetario”.

Buena parte de ese exceso de liquidez viene de las líneas TLTRO III concedidas a la banca en 2020 y de las que quedan 2,12 billones de euros por devolver. En Goldman Sachs prevén que el BCE pueda abordar ya este mismo jueves un límite a la remuneración del exceso de liquidez a la banca y que incentive la devolución anticipada de esa financiación TLTRO. “La reducción de balance y la devolución anticipada de las TLTRO deberían ayudar a una mejora en el funcionamiento del mercado monetario en el medio plazo”, añaden en Goldman.

La medida más directa sería cambiar las condiciones de las TLTRO -el interés pagado por las entidades de crédito se fija al tipo medio, por debajo del 0,75% actual- de forma retroactiva, una vía que dañaría la credibilidad de este instrumento y su efectividad de cara al futuro. La alternativa sería una suerte de sistema tiering a la inversa, por la que el BCE dejaría de retribuir al tipo de la facilidad de depósito una parte del exceso de liquidez, en particular las reservas relacionadas con las TLTRO y que se hayan tomado puramente para arbitraje, no para concesión de crédito.

El BCE ya habría sugerido la dificultad para modificar las condiciones de las TLTRO de forma retroactiva por motivos legales aunque en Citi señalan que eliminar su bonificación es lo “lógico” y ven viable un ajuste en las condiciones a partir del primer día de la siguiente ventana de amortización anticipada de la que dispone la banca. La próxima será en marzo de 2023.