El mercado de la vivienda ante la subida de tipos

El mayor coste del dinero podría enfriar los precios del ladrillo, aunque la escasez de oferta será un factor de presión al alza

El mercado inmobiliario español demostró una salud de hierro durante la pandemia y ahora afronta un nuevo desafío, la subida de los tipos de interés. El ladrillo es un sector altamente sensible al encarecimiento del precio del dinero, esencial para el desarrollo de la actividad de los promotores y para que los compradores puedan acceder a su vivienda. Durante años, la financiación para la adquisición de residencia ha sido muy barata. Más barata que nunca en 2021. Pero el escenario va a empezar a cambiar en los próximos meses y las subidas de tipos van a convertirse en una variable clave para la evolución del mercado inmobiliario en nuestro país, capaz de desacelerar la demanda y de enfriar con ello el alza de los precios.

Aun así, el ladrillo español acusa también una escasez de oferta que va a servir de sostén para el incremento de los precios de la vivienda y que ya impidió su caída en la crisis de la pandemia. El desajuste entre la oferta y la demanda está creando evidentes tensiones de precios en ciertas zonas, como es el caso de Baleares y el centro de Madrid y Barcelona, que ya son comparables a los momentos más enloquecidos de la burbuja inmobiliaria que empezó a pincharse en 2008. Los expertos afirman que, pese a las señales evidentes de alarma de algunas zonas, el mercado español del ladrillo no está incubando una nueva burbuja. Esta vez, el riesgo de crédito que asumen los bancos está bajo control, ni promotores ni hogares están endeudados en exceso, y no hay un proceso especulativo en el que se esté construyendo de forma desbocada. Al contrario, la demanda es superior a la oferta, que queda absorbida con rapidez.

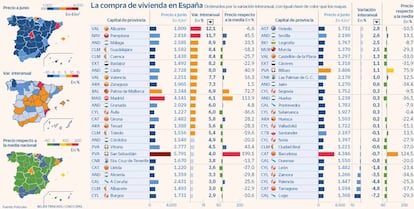

Capitales como Madrid, Barcelona, Palma de Mallorca o San Sebastián concentran los precios medios de vivienda más elevados, según explica Consuelo Villanueva, directora de instituciones y grandes cuentas en Sociedad de Tasación. “El stock de la vivienda se ha reducido un 39% en Madrid capital durante el último año y un 18% en el caso de Barcelona. Son zonas con una alta demanda de vivienda y muy poca oferta, todo lo que sale a la venta se termina vendiendo en un espacio breve de tiempo, de cinco meses en el caso de la Comunidad de Madrid y de 12,9 meses en los municipios de la provincia de Barcelona”.

Pero la elevada inflación y los tipos al alza van a impactar sin remedio, y ya lo están haciendo, en el mercado inmobiliario. Los datos disponibles muestran que los españoles han acelerado la adquisición de vivienda antes de que la economía cambie de tercio. El número de hipotecas constituidas sobre residencias aumentó en abril un 4,5% respecto al mismo mes de 2021. Se frenó respecto al aumento interanual del 18% de marzo, cuando se alcanzaron 43.378 operaciones, el mayor volumen desde 2011, si bien se trata de la cifra más alta en un mes de abril desde 2010, cuando se firmaron más de 50.000 hipotecas. Según destacan en CaixaBank Research, “el sector inmobiliario muestra una tendencia alcista a pesar del empeoramiento del escenario económico. Prevemos que esta tendencia se moderará con el aumento de los tipos de interés. La demanda de vivienda sigue fuerte, pero podría estar tocando techo”.

En BBVA prevén un aumento de precios de las casas del 5% este año y del 5,8% en 2023

Para Miguel Cardoso, economista jefe para España de BBVA Research, “la demanda de vivienda sigue siendo muy fuerte y hay un desajuste en el mercado. Las ventas se sitúan ya un 20% por encima de las de 2019, pero los visados de obra nueva continúan en los niveles de ese año”. Una oferta insuficiente está siendo el motor para el alza de precios, motivada, por un lado, por la tardanza de los promotores en reactivarla –“la burocracia favorece los oligopolios y los promotores han aprovechado para darse un margen de tiempo”, señala Cardoso–, y por otro lado, por el impacto de la inflación en los costes de producción del sector inmobiliario. “Hay una notable subida de costes de materiales como el cemento, el cobre, el aluminio o el acero, a lo que se suma la falta de mano de obra y la poca disponibilidad de profesionales”, añade el experto de BBVA Research. La firma prevé un repunte de los precios de compra de vivienda en España del 5% este año y del 5,8% el ejercicio próximo.

Desde la consultora CBRE, Samuel Población, su director de residencial y suelo, asegura que la demanda compradora se está trasladando a la vivienda de segunda mano por falta de oferta de obra nueva. “La demanda natural es de 150.000 viviendas al año y la nueva producción ronda las 100.000. No hay riesgo de burbuja. Además, la banca solo concede hipotecas por el 80% del valor de tasación”, alega. El experto prevé un incremento de los precios de compra de vivienda este año del 6% a nivel nacional, con un alza del 8% en obra nueva y superior al 5% en segunda mano, un mercado que representa casi el 90% de las transacciones.

María Matos, directora del servicio de estudios de Fotocasa, destaca el boom que registró el mercado de la vivienda en 2021. “Hubo mucha gente que con la pandemia quiso cambiar a una casa mejor, más grande, y los precios de las hipotecas estaban en mínimos. Ahora es imposible conseguir las condiciones de financiación de 2021 y hay menos oferta; en 2021 se vendió lo de mayor calidad”, comenta. Su previsión es que los precios del mercado de segunda mano, el que analiza Fotocasa, se eleven este año entre el 3% y el 4%, aunque el alza de los tipos de interés va a ser una variable determinante. “La tendencia de precios es alcista, pero sí podría haber cierta desaceleración a final de año. Confiamos en que la subida de tipos estabilice los precios del mercado inmobiliario”, apunta Matos.

Desde Tinsa, Cristina Arias, directora del servicio de estudios, reconoce que la oferta de vivienda va a seguir siendo limitada: “El incremento continuado de los costes de construcción afecta a la obra nueva, encarece la producción de nuevas viviendas y puede generar demoras en los plazos de entrega”. Pero el aumento de tipos va a ser un poderoso contrapunto, al encarecer las hipotecas, a lo que se suma el impacto que la inflación y la actual incertidumbre económica tienen en el ánimo de los compradores, que puede retrasar la decisión de comprar y dificultar la accesibilidad a la vivienda. Por todo ello, “cabe esperar que el incremento progresivo en los tipos de interés derive en una moderación gradual de la demanda de vivienda, que desaceleraría el incremento de los precios”, explica Arias. Un fenómeno que comenzará a observarse en la segunda mitad del año.

La inflación reactiva el atractivo del ladrillo como alternativa de inversión

Esa perspectiva de desaceleración gradual en el alza de los precios de la vivienda es también uno de los grandes argumentos para alejar el fantasma de la burbuja inmobiliaria. Por el lado de la oferta, según Arias, “la construcción se mantiene en niveles bajos y su reactivación es moderada en un entorno de costes de producción altos, lo que significa que no se está generando exceso de stock difícil de absorber en caso de que una parte de la demanda desapareciera”. Y por el lado de la demanda, desde Tinsa aseveran que “no se observa un nivel de endeudamiento excesivo”. El hecho de que la mayoría de las hipotecas en el último año se estén dando a tipo fijo –el 75,3% de las nuevas firmas según el dato de abril, nuevo récord– es además una garantía para los hogares de que no va a aumentar la carga financiera. Y los bancos no van a dudar en endurecer sus criterios de concesión de crédito si la situación económica se complica.

La subida de tipos sí va a ser un factor de peso en la percepción de la vivienda como activo de inversión. Hasta el momento, la demanda ha sido eminentemente de uso, fruto del ahorro embalsado durante la pandemia y el deseo de cambio tras el confinamiento. Pero el aumento de tipos reactiva el atractivo del ladrillo como activo con el que diversificar la inversión, a la vista del crudo momento por el que atraviesan la Bolsa y la renta fija, y a pesar de que “la inflación actualmente supera el incremento en el precio del metro cuadrado de la vivienda, lo que supone una rentabilidad real negativa”, advierte Cristina Arias.

En un contexto de máxima incertidumbre en el mercado financiero, la opción de comprar vivienda para alquilar gana interés para quienes disponen de un ahorro considerable y no van a encontrar precisamente en la remuneración de los depósitos una alternativa de rentabilidad. Incluso pese a condicionantes como la decisión del Gobierno de topar al 2% anual el alza del alquiler en la renovación de los contratos. “En entornos de elevada inflación como el actual, la vivienda recobra atractivo como vía de protección del ahorro”, recuerda Miguel Cardoso. Y esto tensiona aún más el mercado del alquiler: los precios han subido en junio de media el 6,4% interanual y a un ritmo interanual del 21% en Barcelona, según indican en Fotocasa. El aumento de tipos quizá enfríe los precios de compra de vivienda, pero estará lejos de traer alivio al mercado del alquiler.