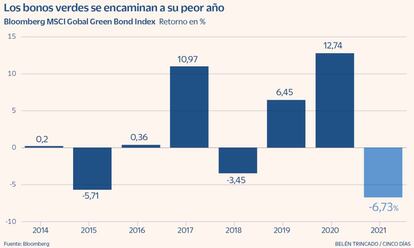

La deuda verde pone rumbo a su peor año por las expectativas de alza de tipos

Pierde un 6,7% frente a las ganancias del 12,7% de 2020 La deuda ‘high yield’ de EE UU repunta un 5% en lo que va de ejercicio

Las tensiones inflacionistas están pasando factura a la renta fija. Aunque los bancos centrales llevan meses afanados en la idea de que el alza de los precios es transitoria, los inversores dudan cada día más de esa temporalidad. El mercado ha empezado a poner en precio el fin de la era de los tipos cero y esto se está traduciendo en un alza de los rendimientos. Mientras las rentabilidades de la deuda suben, el nominal baja. Es decir, los inversores ven cómo su patrimonio sufre pérdidas. Aunque esta tendencia está siendo generalizada, no todos los tipos de deuda sufren por igual.

Entre los grandes damnificados sobresalen los bonos verdes, un mercado que en 2020 brilló con luz propia, pero que en la actualidad va camino de obtener el peor rendimiento anual de su historia. Esa es la conclusión que se extrae del índice global de bonos verdes de Bloomberg que a cierre de la semana pasada registraba unas pérdidas del 6,7%. Es decir, supera las caídas del 3,45% y el 5,7% alcanzadas en 2018 y 2015, periodos marcados por el endurecimiento de las políticas monetarias. En 2015 la entonces presidenta de la Reserva Federal, Janet Yellen, puso fin a la era del dinero barato y elevó los tipos por primera vez en ocho años. Aunque tres años después la eurozona continuaba anclada en los tipos cero, en EE UU las tasas se situaban en el 2%-2,25%.

Las caídas registradas por los bonos verdes en lo que va de ejercicio superan las pérdidas del 4,3% que sufre el índice de deuda global y contrastan con el alza del 5% que se anotan los bonos high yield en

EE UU. Además de la subida de los rendimientos, la fortaleza del dólar es otro factor que está penalizando a la deuda verde, un activo que en 2020 acumuló unas ganancias 12,74%.

La mayor resistencia mostrada por la deuda sostenible (social y verde) se convirtió en el principal atractivo de estos títulos. Esto, unido a la prima que ofrecían los bonos verdes, llevó a los inversores a redoblar su apetito por estos títulos. Desde el punto de vista de los emisores, la buena acogida que recibían las colocaciones con la etiqueta verde, el auge de la inversión con criterios ESG y el ajuste experimentado por los diferenciales favorecieron su eclosión. Así, lo que hasta el momento era un mercado residual cobró protagonismo, tendencia que se ha prolongado en los últimos meses. A las empresas y bancos se han sumado los organismos locales, nacionales y supranacionales. Un buen ejemplo de esto fueron las emisiones inaugurales de España (5.000 millones a 20 años), Reino Unido (10.000 millones de libras a 10 años) y la UE (12.000 millones a 15 años) en la segunda mitad del ejercicio.

Aunque las pérdidas registradas por los bonos verdes en 2021 son abultadas, los expertos no consideran que la inversión en este tipo de pasivo haya perdido interés. De hecho, son muchos los que creen que la deuda verde podría seguir reportando alegrías en el medio plazo.

Adeline Diab, jefe de inversión ambiental, social y de gobernanza (ESG) para Europa, Oriente Medio y África de Bloomberg Intelligence es uno de los defensores de esta idea. Diab señala que, si bien la elevada inflación seguirá persistiendo, la entrada en escena de emisores de mayor calidad ayudará a impulsar las ganancias de este mercado. Estos emisores ocuparán el puesto que hasta el momento han venido ostentando sectores no estratégicos, los cuales empezarán a ser excluidos del mercado a medida que crece el impulso de la recuperación verde.

En este escenario la UE y su apelación al mercado para financiar el programa Next Generation juegan un papel destacado. Los fondos captados por la región se emplearán para prestar ayuda a la recuperación de los Estados miembros a la vez que avanza en el proceso de transición ecológica.

Pero no todo son buenas noticias para la deuda verde. La vida media de los bonos que se engloban en el índice de deuda verde alcanza los 8,82 años, frente a los 7,6 años del agregado de deuda global y los 3,96 años de la deuda de alto rendimiento. Aunque ampliar la duración está siendo una estrategia común de los emisores en el actual entorno de tipos cero (garantiza unos precios bajos durante un largo periodo de tiempo), los bonos verdes están más expuestos a pérdidas si los tipos suben, un escenario con el que empiezan a trabajar los inversores.

Mejora de las calificaciones

Ángeles caídos. El impacto de la pandemia provocó un número récord de rebaja de las calificaciones el año pasado. A medida que las economías han recuperado el impulso perdido, muchas empresas del segmento high yield han logrado mejoras en sus ratings. Según señala Bryan Petermann, gestor de Muzinich & Co, en 2021 apenas ha habido ángeles caídos. Es decir, que el número de compañías que han perdido el rating de grado de inversión ha sido muy reducido. En su lugar, los bonos que se lanzaron con un rating de grado especulativo han ido mejorando sus calificaciones acercándose a su conversión en un bono con grado de inversión (rising stars). Petermman apunta que el volumen de deuda que se engloba en este último apartado alcanza los 25.000 millones de dólares (unos 22.029 millones de euros). El gestor espera que esta corriente siga su curso. “El número de rising stars que podrían surgir del segmento high yield estadounidense en los próximos 12 a 18 meses oscila entre los 80.000 y los 200.000 millones de dólares”, apunta.