El nuevo horizonte de tipos de la Fed eleva la presión sobre la deuda europea

El BCE afrontará la presión añadida de más alzas en la deuda de EE UU Lane enfría la idea de un cambio en las compras en la reunión de septiembre

El BCE no cambió ni una coma de su política monetaria la semana pasada, a pesar de las mejores perspectivas para el crecimiento y la inflación en la zona euro. Sin embargo, el anuncio de la Fed por el que sugiere dos subidas de tipos de interés en 2023 provocaba hoy ventas en la deuda soberana europea y confirmaba en el mercado un horizonte de retirada de estímulos monetarios en la mayor economía del mundo, con onda expansiva en el conjunto de los bonos a nivel global.

La Fed no cambió este miércoles su ritmo de compras mensuales, por 120.000 millones de dólares, pero sí reconoció que el alza de precios que registra la economía de EE UU puede ser menos transitoria de lo previsto inicialmente. Powell señaló que el comité estaba ahora “comenzando a hablar” sobre el tapering y “la posibilidad de que la inflación resulte ser más alta y duradera de lo que esperamos”. En definitiva, dibujó un horizonte de subida de tipos que augura rentabilidades más elevadas en la deuda soberana. “Esperamos que las presiones inflacionistas disminuyan este año, pero que vuelvan a aumentar en 2022, a medida que se cierre la brecha de producción y se recaliente la economía. A la Fed le resultará difícil permanecer pasiva en este entorno”, añadía hoy en una nota Keith Wade, economista jefe de Schroders.

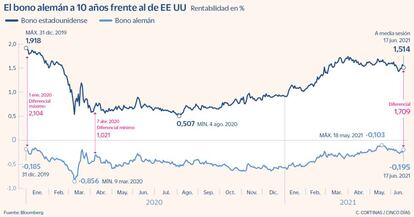

La deuda soberana europea reaccionó hoy con ventas al tono más duro avanzado por la Fed. El rendimiento del bono alemán subió del -0,25% al -0,175% –en parte también por rumores que apuntan a que Alemania emitirá más deuda de lo previsto en 2022–, mientras que el del bono español subió 5 puntos básicos, al 0,44% y el del italiano, otro 7 puntos básicos, al 0,838%.

La siguiente gran cita de los inversores llegará en agosto con el simposio de Jackson Hole, donde los banqueros centrales darán pistas sobre cómo abordar el repliegue de estímulos monetarios en un contexto de crecimiento económico. Y en septiembre, el BCE volverá a revisar su programa PEPP de compras de deuda, en un encuentro en el que ya sí se prevé sea ineludible el debate sobre el inicio de una reducción de las compras.

Aun así, solo un día después del anuncio de la Fed, el economista jefe del BCE, Philip Lane, enfrió hoy las expectativas sobre una decisión de calado en ese encuentro. “Por supuesto que la reunión de septiembre va a ser importante, pero tendremos muchos datos a lo largo del otoño”, afirmó Lane, para quien el BCE no dispondría de toda la información necesaria para decidir un cambio en el PEPP tras el verano. Además, insistió en el mensaje de Lagarde de que discutir ahora sobre la reducción del PEPP es “prematuro e innecesario”.

La clave estará en si la subida prevista para este año de la inflación va a tener continuidad en 2022. La expectativa de más inflación, con epicentro en EE UU, ya provocó un alza de rentabilidades de la deuda en febrero que llevó al BCE a decidir el aumento de sus compras de deuda. Y tras el anuncio de la Fed, en el mercado ya se descuenta un incremento del rendimiento de la deuda europea. Según el consenso de analistas que hoy recogía Bloomberg, el rendimiento del bund subirá al final del tercer trimestre al -0,1% y cerrará el año en el 0%.

En S&P creen que ese 0% del bono alemán a una década es en todo caso un nivel que resultaría aceptable para el BCE en un entorno de reactivación del crecimiento y la inflación. Un nivel al que su política monetaria podría resistir sin cambios. El BCE está en todo caso muy lejos de plantearse el repliegue de estímulos al que ya apunta la Fed. Más lejos aún del escenario que maneja el Banco Central de Noruega, que hoy señaló como probable un alza de tipos en septiembre, o el Banco de Canadá, que prevé reducir sus compras de deuda.