La fusión fija un canje de 0,6845 acciones de CaixaBank por cada una de Bankia

El nuevo banco prevé ahorros por 770 millones al año

La fusión de Bankia y CaixaBank, aprobada ayer por los consejos de administración de ambas entidades, se cerrará con una ecuación de canje de 0,6845 acciones de CaixaBank de nueva emisión por cada acción de Bankia, según han comunicado ambas entidades a la CNMV esta mañana. Este canje supone una prima del 20% sobre el nivel previo al anuncio de las negociaciones, según han informado las entidades, que calculan que implica una prima del 28% sobre la media de ecuaciones de canje de los últimos tres meses.

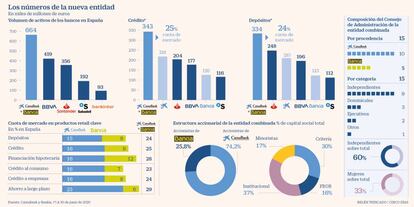

En estos términos, los accionistas de CaixaBank, que emitirá 2.080 millones de acciones de nueva emisión, tendrán el 74,2% del nuevo banco, y los de Bankia el 25,8% restante. Así, después de la fusión, Criteria Caixa, pasará a ser el primer accionista del banco al tener una participación de alrededor del 30%. Por su parte, el FROB será el segundo accionista con el 15,6%. Además, CaixaBank ha comunicado a la CNMV que Criteria prevé comprar 25 millones de acciones para que su participación no baje de este umbral. La estructura accionarial de la entidad fusionada se completa con un 54% de free float (acciones cotizadas en el mercado de valores), del que el 37% corresponde a inversores institucionales y el 17%, al mercado minorista.

José Ignacio Goirigolzarri será presidente ejecutivo de la nueva entidad con funciones limitadas. Será responsable de las áreas de Secretaría del Consejo, Comunicación Externa, Relaciones Institucionales y Auditoría Interna (sin perjuicio de mantener la dependencia de esta área de la Comisión de Auditoría y Control).

Gonzalo Gortázar será el primer ejecutivo, con cargo de consejero delegado, el mismo que tiene en la actualidad. Bajo sus responsabilidades estarán auditoría interna, secretaria general y comunicación. De hecho, pese a ser presidente ejecutivo, Gortázar no reportará ante él, sino ante el consejo de administración. El consejo tendrá 15 miembros de los que dos serán consejeros dominicales de La Caixa y uno del FROB, como adelantó CincoDías. Habrá un tercio de mujeres y todos los puestos están ya decididos (consultar aquí la composición íntegra del consejo).

Ahorros de costes

Las dos entidades celebrarán junta extraordinaria de accionistas en noviembre, con el objetivo de que la fusión será efectiva en el primer trimestre de 2021. La operación supondrá ahorros de costes por 770 millones de euros anuales (de forma plena a partir de 2023), y nuevos ingresos por 290 millones. Según las entidades, esas sinergias mejorarán significativamente la ratio de eficiencia hasta situarla en niveles muy competitivos (ratio de eficiencia proforma a 2019 del 47,9% incorporando el 100% de las sinergias).

No se dan detalles de ajuste de plantilla, más allá de señalar que este aún no está decidido. Las entidades dicen que analizarán posibles solapamientos "sin que se haya tomado ninguna decisión en relación con medidas de índole laboral". CaixaBank se subrogará en las condiciones laborales de los empleados de Bankia.

Los ahorros de costes y mejora de ingresos permitirán que la operación cree valor para el accionista: las entidades estiman que el beneficio por acción para los accionistas de Bankia se incrementará entorno aun 70% respecto a las estimaciones del mercado para 2022, y un 28% para los de CaixaBank. Los objetivos de solvencia de la entidad combinada quedarán fijados en una ratio CET1 de entre el 11,0% y el 11,5%, y la RoTE (rendimiento sobre el capital tangible) subirá al 8,2% en 2022 frente al 7% de CaixaBank actual y el 3,2% de Bankia.

La sede social del nuevo banco estará en Valencia, mientras la entidad mantendrá una doble sede operativa en Barcelona y Madrid. La entidad superará los 664.000 millones en activos totales, un volumen que le convertirá en el banco de mayor tamaño del mercado doméstico, con una posición relevante a nivel europeo, y una capitalización bursátil superior a los 16.000 millones de euros.

"El nuevo grupo refuerza su liderazgo en banca retail en España, con más de 20 millones de clientes y la primera posición en la cuota de mercado de todos los productos clave: depósitos (24%), créditos (25%) y ahorro largo plazo (29%), que incluye los seguros de ahorro, los fondos de inversión y los planes de pensiones. La entidad alcanza una presencia geográfica equilibrada y diversificada, con la red de oficinas más extensa y especializada del sector. Y la voluntad de mantener la cercanía al territorio y la inclusión financiera que CaixaBank y Bankia siempre han demostrado", señalan CaixaBank y Bankia en una nota.

La entidad fusionada tendrá presencia en alrededor de 2.200 municipios, y en 290 será la única entidad con representación. A través de una nota, Goirigolzarri ha destacado: “Con esta operación conformamos la primera franquicia española en un momento en el que es más necesario que nunca crear entidades con tamaño crítico, contribuyendo así a apoyar las necesidades de familias y empresas, y a reforzar la solidez del sistema financiero. La nueva entidad continuará desarrollando las mejores prácticas de gobierno corporativo”.

Por su parte, Gonzalo Gortázar ha dicho: “La fusión nos permitirá afrontar los desafíos de los próximos 10 años con mayor escala, fortaleza financiera y rentabilidad, lo que redundará en mayor valor para nuestros accionistas, en más oportunidades para nuestros empleados, en un mejor servicio a nuestros clientes y en una mayor capacidad para apoyar la recuperación económica en España”.

Solvencia del 11,6%

Tras realizar saneamientos adicionales consecuencia de la operación, la entidad fusionada presentará la ratio de morosidad más baja en España, del 4,1%, y una cobertura confortable del 64%, de las más altas entre los principales bancos en España, según aseguran las entidades.

Además, la sólida posición de capital de CaixaBank y Bankia permitirá absorber los costes de reestructuración y los ajustes de valoración con un fuerte saneamiento del balance, resultando en una ratio CET1 de la entidad combinada del 11,6%, manteniendo un margen muy amplio –310 puntos básicos– sobre el nivel exigido regulatoriamente. Esos fuertes saneamientos pueden hacer, no obstante, que la entidad fusionada pierda su posición de partida como banco más solvente del Ibex.

Y la fortaleza en liquidez, con 128.000 millones y que seguirá como seña de la entidad, facilitará el apoyo a la recuperación económica a través del crecimiento del crédito. La generación de sinergias mejora la rentabilidad esperada, con un RoTE estimado a partir del consenso del mercado que se situará en niveles superiores al 8% en 2022.