El capital riesgo ve fugas de firmas fuera de España por la restricción a la inversión

Las entidades con sede en el país estarán en desventaja. Piden que no les apliquen las limitaciones a los extranjeros

El capital riesgo con sede en España está expectante. Todavía examina con miedo la lesgislación puesta en marcha por el Gobierno en pleno estado de alarma que exige un salvoconducto para las inversiones que superen el 10% del capital en empresas estratégicas. De entrada, las entidades y los fondos de capital riesgo que se nutran de dinero extranjero tendrán que pedir permiso aunque tengan la sede social en el país. El sector amenaza con deslocalizarse si el Ejecutivo no reforma la normativa.

Los inversores europeos tienen vía libre para comprar casi cualquier empresa sin necesidad de preguntar antes al Ejecutivo. Son los extracomunitarios los que han de pedir permiso para entrar con una participación significativa en una compañía considerada de interés general. Los sectores blindados son los de infraestructuras de energía, transporte, agua, sanidad, telecos, medios de comunicación o tecnología, entre otros.

La mala noticia es que la regulación amplía las restricciones a todos los vehículos de inversión con un porcentaje superior al 25% del capital en manos de inversores de fuera. Y la razón de ser de las firmas de capital riesgo, salvo casos excepcionales, es aunar los intereses de compradores de varias nacionalidades. Los centros neurálgicos en los que recogen los fondos son Londres y Nueva York, mientras que muchas veces las decisiones se toman en Madrid. A todas luces son inversiones patrias, realizadas por gestoras con accionistas y administradores españoles, pero con capital extranjero. Así, con las leyes actuales, la mayoría de las sociedades y los fondos españoles de capital riesgo tendrían que pasar por el aro de estas retricciones. Cierto es que el Gobierno ha establecido, transitoriamente, una cuantía que no requiere la autorización previa, pero de tan solo un millón de euros.

Las fuentes del sector consultadas señalan que esto produciría un agravio comparativo. "Si la nueva normativa acaba suponiendo que a una entidad española de capital riesgo se le pueda exigir la autorización previa también a la hora de captar fondos de inversores extranjeros, eso puede suponer una desventaja competitiva respecto de otras entidades establecidas fuera de España", señala Jorge Vázquez, socio director de Ashurst. El experto en derecho vinculado al capital riesgo recuerda que en el pasado no era infrecuente que algunos gestores españoles de fondos de capital riesgo constituyeran vehículos de inversión en países de la UE, como Luxemburgo, pero fuera de España. Otro posible destino es Francia, que durante el mandato de Macron ha puesto en el centro

La actual regulación fomentaría la deslocalización: no habría ninguna ventaja por tener domiciliado el vehículo en España. Fuentes del sector señalan que, si no se cambia, otros países europeos ofrecen más incentivos –fiscales, entre otros– para su establecimiento. No en vano, la patronal del private equity lleva reclamando en los últimos años mejoras fiscales, como en lo que afecta a la comisión de éxito de los gestores y la reducción de trabas burocráticas.

"Nos da miedo la aplicación indiscriminada de la norma, que no refuerce a España como un país business friendly. Esto puede provocar la deslocalización de gestoras, pero también de compañías, sobre todo las startups", explica Aquilino Peña, presidente de Ascri. La patronal ha instado al Gobierno a excluir explícitamente a los vehículos españoles, clarificar los sectores afectados y establecer procedimiento abreviado para las inversiones más pequeñas.

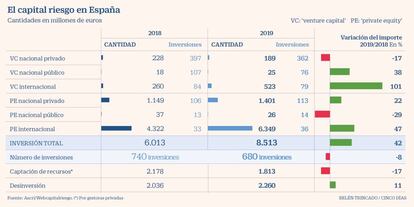

De lo contrario, cortaría en seco la tendencia de los últimos años. El número de entidades que se ha registrado en el país ha crecido sin parar. El año pasado creció en 101, hasta las 412, según los registros de la CNMV. El incremento en cuatro ejercicios supera el 50%.

Los fondos de deuda retan a la banca

La firma de asesoría y consultaría BDO revela en un estudio que los fondos de deuda ven una oportunidad en la crisis, debido a las restricciones que se avecinan en la financiación bancaria. Estrechamente vinculados con el private equity estos vehículos, en lugar de entrar en el accioniariado, prestan dinero a las empresas que a menudo transforman después en capital. Según el Barómetro de la financiación de los fondos de deuda en el actual contexto elaborado por BDO, el 95% de ellos mantiene su estrategia de inversión previa al Covid-19 y se postulan como uno de los actores principales para ayudar a las empresas que se encuentran en apuros (en una situación de distress, en la jerga). Eso sí, advierten de que el coste de la i nanciación privada se encarecerá. “El 79% de los encuestados considera que se incrementará el precio de la fi nanciación ante elaumento de la demanda por las restricciones de fi nanciación por parte de la banca”, señala el barómetro.