Los valores españoles con acento británico miran a la City y a Bruselas

Superado el peor escenario, las firmas españolas aguardan un pacto que evite de veras el Brexit duro

En la medianoche del viernes al sábado el Reino Unido dejó de pertenecer oficialmente a la UE. Por delante quedan 11 meses de negociaciones para definir las relaciones futuras entre el país y el bloque comunitario. Aunque las opciones de un Brexit duro desaparecieron en la recta final de 2019 una vez que el primer ministro británico, Boris Johnson, ratificó el acuerdo de salida, las incertidumbres continuarán planeando. Esta inestabilidad se dejará sentir en las Bolsas y en especial en las cotizadas con exposición al Reino Unido. No obstante, en los últimos tres años y medio las empresas españolas han hecho los deberes para blindar su negocio de posibles sobresaltos y aplicar los planes de contingencia necesarios.

Lo que se busca evitar a toda costa es que se repita la situación vivida tras el triunfo del sí en el referéndum del 23 de junio de 2016. Un día después de la consulta, las ventas se apoderaron de los mercados europeos, unos descensos que fueron especialmente acuciantes para el Ibex 35. El 24 de junio, el selectivo español bajó un 12,35%, descenso que le llevó a registrar cotas que no veía desde 2003. Este descalabro fue el mayor del índice desde su creación en 1992. Hicieron falta seis meses para que recuperara los niveles previos al plebiscito, una tarea nada sencilla, pues si por algo se caracterizó ese ejercicio fue por el triunfo de los movimientos populistas. Tras el Brexit los inversores tuvieron que hacer frente a la victoria inesperada de Donald Trump.

Con la vista puesta en los próximos meses los expertos descartan un escenario de crisis en el Reino Unido, pero advierten de que el negocio de las cotizadas españolas y su evolución en Bolsa podría verse afectada por la depreciación de la libra. La caída de la divisa británica, si bien ha pasado factura a las cuentas de las firmas españolas, se ha convertido en el revulsivo de las cotizadas inglesas, unas compañías eminentemente exportadoras, que ven cómo se ha reforzado la competitividad de sus productos. En la Bolsa española, los ojos estarán puestos en las grandes cotizadas del Ibex 35. IAG, Santander, Sabadell, Telefónica, Iberdrola y Ferrovial seguirán de cerca las noticias sobre las negociaciones entre Londres y Bruselas, clave para su negocio y sus cotizaciones.

IAG: menor presión para mantener intactos los derechos de vuelo

La aerolínea resultante de la fusión de British Airways e Iberia es una de las compañías con mayor exposición a la economía británica. El triunfo del sí en la votación de 2016 le provocó una fuerte sacudida en Bolsa. En las dos sesiones que siguieron a la consulta IAG se dejó un 40% y sus acciones no recuperaron el nivel previo al referéndum hasta marzo de 2017. En los últimos años las noticias referentes al divorcio han tenido su efecto en la evolución de la compañía, pero a medida que se iba aclarando el panorama y la posibilidad de una salida a las bravas se diluía, el comportamiento de la cotizada ha dejado a un lado los momentos más complicados. Andrés Aragoneses, analista de Singular Bank, afirma que la salida del Reino Unido de la UE no va a tener una especial relevancia en IAG. “La libre circulación de personas se prolongará, al menos, hasta el 31 de diciembre”, explica.

El conglomerado que pilotará Luis Gallego a partir del 26 de marzo ha aprobado diferentes medidas para adaptarse al nuevo entono. La normativa europea exige que el porcentaje de accionistas no comunitarios en el capital de las aerolíneas no debe sobrepasar el 50% para mantener los derechos de vuelo en la UE. Ante un mucho menor riesgo de Brexit duro, IAG ha eliminado el tope en su capital a los accionistas de fuera de la UE.

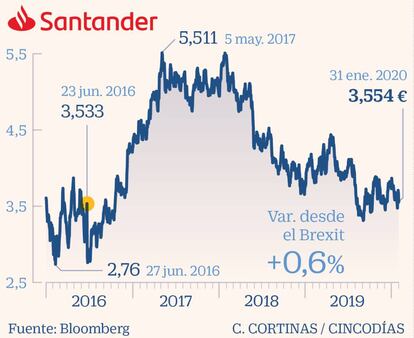

Santander: provisiones para cubrir deterioros y traslado de activos

A cierre de 2019 los ingresos de Santander procedentes del Reino Unido ascendían a los 4.727 millones, es decir, cerca del 9% del total. Desde IG, su analista Diego Morín señala que la entidad española es una de las cotizadas con mayor exposición y que más penalizadas podría verse por el divorcio entre el Reino Unido y la UE: “Unas de las preocupaciones de los mandatarios del banco es el impacto que tendría una salida forzada de Europa, con caídas de los ingresos y, sobre todo, del beneficio de su filial británica”, afirma el experto. Para Morín, Santander es la empresa española cuyo negocio está más expuesto y más necesita cubrir sus resultados, en especial ahora que las estimaciones de crecimiento en el Reino Unido son bajas. El Banco de Inglaterra acaba de rebajar su estimación de alza de PIB para 2020 del 1,2% al 0,8%.

No obstante, la entidad que preside Ana Botín no se ha quedado de brazos cruzados y en los últimos años ha puesto en marcha un plan para afrontar el escenario. En 2019 el banco afloró un deterioro cercano a los 1.500 millones del fondo de comercio británico. El traslado de activos de banca privada de Londres a Madrid ha sido una constante en los últimos dos años y esta semana se ha conocido que ha procedido a completar el proceso con el movimiento de su gestora y área de seguros.

Sabadell: los obstáculos para sacar rendimiento a la compra de TSB

El desembarco de Sabadell en suelo británico le ha provocado más sinsabores que alegrías. Cuando parecía que los problemas de la integración con TSB desaparecían (en 2018 el fallo informático generó un sobrecoste de 321 millones), 2019 era visto como la gran oportunidad de la entidad para sacar valor a la compra efectuada en 2015. Pero ahora la salida del Reino Unido de la UE se convierte en un nuevo obstáculo que aleja al banco del objetivo de que el 20% del beneficio a cierre de 2021 proceda de la filial británica. La gran ventaja respecto a Santander es que la entidad que preside Josep Oliu no se verá obligada a efectuar dotaciones por su exposición a la economía británica ya que la compra de TSB se realizó a valor contable y no se generó ningún fondo de comercio.

No obstante, la entidad continuará aplicando medidas para adaptarse al nuevo entorno, especialmente desafiante para los bancos. Entre sus planes se encuentra el de reducir la plantilla y ajustar costes, lo que se reflejará en el cierre de 82 sucursales. Para 2020 el plan trazado por la firma, que estará centrada en prestar servicios financieros a los particulares, establece que TSB generará un beneficio de entre 130 y 140 millones de libras, unos 155-167 millones de euros.

Iberdola: retraso del plan estratégico pese a la influencia limitada

El comportamiento de Iberdrola tras el triunfo del sí en el referéndum siguió el patrón de las cotizadas con exposición a la economía británica. Las acciones de la eléctrica española se dejaron un 10,2%, pero días después sus títulos recuperaron la fuerza perdida y concluyó 2016 en tablas. Desde entonces, y como señala Diego Morín, Iberdrola es una de las compañías que mejor ha reaccionado ante la posibilidad de un Brexit duro. El experto afirma que en caso de complicarse las negociaciones “en principio no salpicaría a sus cuentas en los próximos dos años”. No obstante, pese a que su influencia es reducida, Iberdrola ha retrasado el plan estratégico de la compañía a mayo para poder incorporar en su formulación, entre otros factores, las posibles consecuencia de una salida a las bravas.

Víctor Peiro, analista de GVC Gaesco, destaca que a diferencia de otras empresas, Iberdrola no exporta productos por lo que en caso de endurecimiento de las relaciones comerciales su negocio no se vería perjudicado. Su actividad se centra en activos regulados con base en Escocia. Peiro no descarta que en el medio plazo y ante la salida de inversores, el Reino Unido aplique posibles beneficios fiscales para atraer la inversión extranjera, una medida de la que Iberdrola podría sacar partido.

Telefónica: el gran reto de elevar la cuota en el mercado británico

El veto a la venta de O2 en 2016 obligó a la compañía a cambiar sus planes y el mejor reflejo de ello es la nueva estrategia comunicada por la compañía. La reestructuración emprendida por la teleco pilota sobre los principales mercados, con Europa y Brasil en el centro. La empresa que preside José María Álvarez-Pallete busca posicionarse como la compañía de referencia en el mercado español y brasileño a la vez que incrementa su cuota de mercado en Alemania y el Reino Unido. Todo ello combinado con el desapalancamiento. La elevada deuda continúa siendo una de las piedras en el zapato de la compañía, un obstáculo que se vio acrecentado después de que Bruselas vetara la compra de la filial británica por parte del grupo chino Hutchison. El dinero que obtuviera con esta operación estaba destinado a la cancelación de gran parte de la deuda.

La nueva estrategia comunicada por Telefónica tiene como objetivo devolver algo de impulso a sus acciones, que si bien se han recuperado respecto a los niveles de agosto, cuando marcó mínimos de los últimos 22 años, continúan al filo de los seis euros. Peiro no descarta que una vez que se aclare el Brexit, la compañía puede volver a encontrar oportunidades para la venta de su filial británica.

Ferrovial: liderazgo en la gestión de los aeropuertos del Reino Unido

La joya de la corona del negocio de Ferrovial y responsable de gran parte de las subidas experimentadas por la compañía en los últimos 12 meses es la autopista 407 ETR de Canadá. Para plantar cara al Brexit la empresa no ha dudado en aplicar medidas como la protección de su flujo de caja y el traslado de las sociedades internacionales a Holanda, para que continúen bajo legislación comunitaria. No obstante, su apuesta por el Reino Unido persiste tras conseguir el proyecto de construcción y exportación del túnel Silvertown. De hecho, el mercado británico se mantiene como destino estratégico de Ferrovial en el nuevo plan estratégico Horizon 2020-2024 a pesar de las dudas que pueda arrojar el Brexit.

Ferrovial es el principal accionista del aeropuerto de Heathrow. Tras muchas dudas, la compañía procedió a su ampliación con la apertura de la tercera pista. Con estas operaciones, Ferrovial pasa a ser líder en los aeropuertos londinenses y también gestiona los aeropuertos de Aberdeen, Glasgow y Southampton.

En paralelo la compañía se afana en vender la filial de servicios, movimiento que comunicó en diciembre de 2018 y con el que espera recaudar unos 3.000 millones, pero que se está complicando debido a los litigios de su filial inglesa de servicios Amey.