La incierta golosina de la bonificación por traspasar el plan de pensiones

La banca paga hasta el 4% por trasladar el plan desde otra entidad, aunque a cambio de un exigente compromiso de permanencia que llega a los ocho años.

La abundancia de promociones de los bancos en esta época del año por captar planes de pensiones es un clásico. La fecha no es casual, ya que la recta final del ejercicio es el momento para intentar cuadrar la factura fiscal y los planes de pensiones son el instrumento más atractivo para ello. La aportación a este vehículo de inversión permite una rebaja directa de la base imponible en la declaración de la renta por un máximo de 8.000 euros anuales y ese reclamo es el que los bancos recuerdan estos días a los ahorradores en el intento por persuadirles para que planifiquen su jubilación.

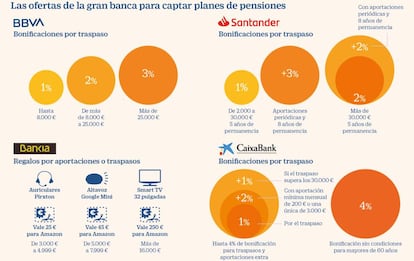

Las bonificaciones por hacer traspasos de planes de pensiones pueblan ahora los escaparates de las oficinas bancarias y dominan las páginas web de los bancos. Numerosas entidades ofrecen el pago en metálico por lo traspasado, aunque sea a cambio de trasladar a la entidad un volumen considerable de ahorro y de permanecer en el nuevo banco durante un tiempo que puede llegar hasta los ocho años. En la campaña actual, las mejores ofertas de bonificación por traspasos se asocian además al compromiso de realizar aportaciones periódicas, por un importe mínimo que puede oscilar entre los 100 y los 200 euros al mes y también durante un período concreto de tiempo.

En CaixaBank, la bonificación por traspaso puede llegar al 4%, aunque con ciertos requisitos y si el compromiso es mantener el plan en la entidad hasta enero de 2027. Se recibe un 1% por el mero traspaso del plan, más un 2% adicional si se hace una aportación mínima mensual de 200 euros o una única de 3.000 euros y otro 1% más de bonificación si el traspaso supera los 30.000 euros. Para los mayores de 60 años, que pueden haber acumulado un patrimonio superior en su plan, la bonificación es del 4% por traspaso, sin más condiciones.

En Santander la bonificación también llega a un máximo del 4% por traspaso, igualmente con condiciones. Para un patrimonio de entre 2.000 y 30.000 euros, se recibe un 1% por traspaso (a cambio de cinco años de permanencia) o el 3% si además se hacen aportaciones periódicas, con ocho años de permanencia. Para optar al 4%, el importe traspasado debe superar los 30.000 euros y además hacer aportaciones periódicas. En Sabadell, la bonificación máxima también es del 4% por traspasos de más de 30.000 euros para partícipes menores de 50 años junto con aportaciones por al menos 150 euros al mes, y el compromiso de permanecer en el producto siete años.

Obtener la bonificación supone por tanto la obligación de mantenerse en el plan a medio o largo plazo y puede ser también una suerte de regalo envenenado si el producto no logra una adecuada rentabilidad. No en vano, el cobro de comisiones y una pobre rentabilidad en el tiempo eclipsan con creces el regalo inicial del 1% ó 2% de bonificación, la más común por traspaso cuando los volúmenes no son elevados.

Esa bonificación se diluye además en el tiempo cuando se observan las rentabilidades que arrojan los planes de pensiones, del 2,14% de media en los últimos tres años y de apenas el 0,91% en los planes de renta fija mixta. Los expertos aconsejan de hecho dejar a un lado el reclamo de la bonificación a la hora de elegir un plan de pensiones y dar prioridad al análisis de la trayectoria de rentabilidad del producto y a su política de comisiones, clave para sacar el máximo rendimiento a una inversión tan a largo plazo.

Aun así, y pese a la ofensiva comercial de la banca y el beneficio fiscal, el ahorro en planes de pensiones no termina de despegar y el ahorrador a duras penas convierte la aportación para su jubilación en algo sistemático. Como muestra, el sistema individual de planes de pensiones registró aportaciones netas en 2018 por 585 millones de euros, la mitad que en el año precedente. Y con datos a cierre de septiembre, y a pesar de la marcha favorable de los mercados financieros en el balance del año, las aportaciones netas a los planes de pensiones individuales registran un descenso en el acumulado del año de 24,8 millones de euros.

El volumen de lo aportado tampoco es notable. Según los últimos datos de Inverco, de 2017, entre los partícipes que hicieron aportaciones ese año, solo el 40% lo hizo por más de 900 euros, muy lejos de apurar el máximo de los 8.000 euros anuales con beneficio fiscal.