El acceso al crédito bancario se normaliza

El 85% de los negocios obtuvo el préstamo que necesitaba La falta de garantías sigue siendo el principal escollo

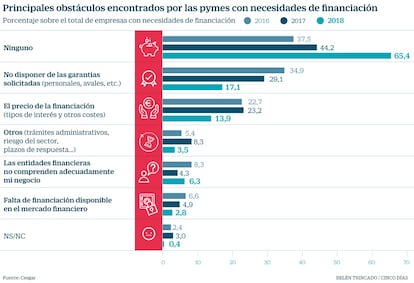

Al menos en lo que concierne al acceso de las empresas al crédito, la crisis parece haber acabado (no puede decirse lo mismo del empleo juvenil o de las rentas de las familias). En los últimos tres años, este indicador ha ido mejorando progresivamente. El porcentaje de pymes que no ha encontrado ningún problema en conseguir financiación subió del 38% en 2016 al 44% en 2017, hasta situarse en un alentador 65% en 2018, según una encuesta de la confederación española de sociedades de garantía recíproca (SGR) Cesgar.

De acuerdo con los resultados del estudio, publicado el pasado 23 de abril, el 85% de los pequeños negocios que se acercó a pedirle prestado al banco recibió un sí como respuesta y el 84% obtuvo el total del importe solicitado.

“Los tiempos en que las entidades financieras cerraron el grifo quedaron atrás”, confirma Josep Lores, consejero delegado de Avalis, SGR de Cataluña. “Pero eso no quita que todavía las empresas con menos capital o poca trayectoria tengan serias dificultades para obtener financiación si no disponen de garantías suficientes”, advierte.

En efecto, la mayoría de las pymes consultadas por Cesgar asegura que la falta de avales es el principal obstáculo para acceder a la financiación, aunque su importancia ha venido disminuyendo con el tiempo, ya que si en 2016 este requisito era señalado como el escollo más grande por el 35% de las encuestadas, en 2017 solo lo era para el 29% y en 2018, para el 17%.

“Ahora las entidades están más proclives a prestar y esperamos que esto continúe así en los próximos meses”, comenta Antonio Couceiro, presidente de la confederación.

La necesidad más recurrente es la financiación de circulante, seguida por la de inversiones en maquinaria e instalaciones

Los bancos observan en el primer trimestre una evolución dispar: mientras que los pequeños negocios mantienen su petición de préstamos, las multinacionales lo han reducido. En Sabadell achacan el descenso de la demanda en este último segmento a la caída de la inversión en maquinaria e instalaciones y a la disminución de las operaciones de fusiones y adquisiciones.

En cambio, notan una mayor competencia entre las entidades por atender a las pymes, lo que favorece la reducción de los tipos de interés para este grupo. En cualquier caso, “la tendencia es positiva y el acceso al crédito está normalizado”, enfatiza José Manuel Pedregal, director de soluciones de financiación de Sabadell.

En BBVA también perciben una ligera atonía en el mercado. “En financiación de circulante los ritmos no cambian mucho y se mantiene la alegría, pero en la inversión propiamente dicha se aprecia cierta ralentización”, indican. En este contexto, destacan que si bien la actividad de los pequeños negocios no se salva de esta leve contracción, evoluciona mejor que la de los grandes. “La combinación de ambos comportamientos nos induce a pensar que estamos ante una situación coyuntural y que retomaremos volúmenes superiores próximamente”, afirman.

Las pymes son “uno de los sectores más dinámicos de la economía”, resaltan desde CaixaBank, que durante el primer trimestre ha registrado crecimientos de dos dígitos en la concesión de préstamos a este tipo de cliente, tendencia que estima se mantendrá en lo que resta del año si la estabilidad política continúa y se genera un clima de confianza en el medio plazo que anime a las firmas a seguir invirtiendo. “Esperamos que el crédito bancario avance este año al paso del PIB, ligeramente por encima del 2%, con un mejor desempeño en el segundo semestre”, apuntan.

“Vamos a ir de menos a más”, coinciden en BBVA. “Los planes de inversión que ahora están retenidos irán aflorando de forma creciente en los próximos meses”, argumentan.

La necesidad más recurrente de las pymes es la cobertura de circulante, seguida por la de préstamos para inversiones en inmovilizado. “Se han incrementado las solicitudes de pólizas de crédito destinadas a corregir desfases puntuales de tesorería”, indica Pedregal, de Sabadell. “Los pagos a proveedores, de nóminas, impuestos y cotizaciones a la Seguridad Social son los más relevantes”, agregan desde BBVA. “Por el lado de las inversiones, la renovación de maquinaria y vehículos constituye la parte más importante”, añaden.

Las cifras

713.000 empleos se crearían en tres años si 213.800 empresas lograran la financiación que necesitan, según Cesgar.

42% de las pymes espera que su facturación aumente en 2019. De ellas, el 5% cree que lo hará de forma importante.

En CaixaBank detectan un aumento de la demanda de préstamos para hacer frente a los costes relacionados con la transformación digital, “necesaria para ser más competitivos”.

Según Sabadell, el importe medio para la financiación de circulante se sitúa en los 35.000 euros, con tipos del 1,90%, mientras que en BBVA hablan de montos de entre 12.000 y 13.000 euros en cartera, que se devuelven en un promedio de dos meses, y de entre 25.000 y 30.000 euros en cuenta de crédito, con un año de plazo.

Empero, el 23% de las pymes que consiguió el 100% de la financiación buscada considera que el coste del dinero resultó mayor de lo esperado. Al respecto, Josep Lores, de Avalis, sostiene que, “aunque los tipos se han situado en niveles mínimos históricos, los bancos deben de cubrir la prima de riesgo y las crecientes exigencias normativas, lo cual se acaba trasladando al precio final”.

Respecto a las garantías, las entidades aseguran que estas no son siempre imprescindibles. “Su solicitud o no depende siempre de las condiciones de la operación, tipología, inversión y calidad crediticia del prestatario”, explica José Manuel Pedregal, de Sabadell.

“Se piden sobre todo para financiación a largo plazo de negocios pequeños en los que el peso de la gestión del socio es relevante. Sin este respaldo, pueden recurrir a las SGR, comunidades autónomas u organismos supranacionales como el Fondo Europeo de Inversiones”, puntualizan desde CaixaBank.

Lores defiende la importancia de los avales. “Las entidades trabajan con el dinero de sus depositarios y, por tanto, deben asegurarse al máximo su retorno. En este aspecto, las SGR pueden ser más utilizadas de lo que lo son actualmente, ya que, al garantizar la operación, el banco puede ajustar a la baja su prima de riesgo, alargar plazos e incluso aumentar los importes concedidos”, resalta.