Las autonomías preparan una avalancha de emisiones de deuda antes de las elecciones de mayo

El mercado cita a Madrid, Castilla y León, Baleares y Andalucía

Las comunidades autónomas encaran 2019 con el reto de reducir su dependencia de la financiación del Gobierno central y probar suerte en los mercados. El éxito cosechado por Andalucía y Baleares en 2018 –las dos comunidades adscritas al Fondo de Liquidez Autonómico (FLA) que el pasado ejercicio volvieron a financiarse en el mercado– es un aliciente para que otras le sigan los pasos. El secretario del Tesoro, Carlos San Basilio, reconoció en la presentación de la estrategia para 2019 que espera que ambas regiones repitan la experiencia, a la que podrían sumarse otras “candidatas”.

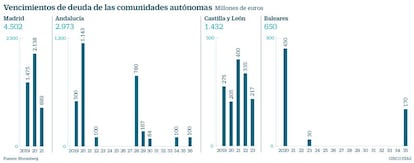

Fuentes de mercado suscriben estas palabras. “Las dos regiones que salieron a finales de 2018 es muy probable que vuelvan al mercado”. A ellas se sumarían al menos Madrid y Castilla y León, dos comunidades que gozan de la autonomía financiera y la solidez suficientes para lograr emitir deuda en el mercado de forma más o menos sostenible. Es decir, que permanecen al margen del paraguas del FLA. Ambas regiones han solicitado ya al Consejo de Ministros la autorización para refinanciar a lo largo de este ejercicio su deuda a largo plazo. Una vez obtengan la luz verde del Ejecutivo de Sánchez, decidirán en función de la demanda del mercado y del precio el importe emitido o si recurren a otros mecanismos como la deuda bancaria.

Madrid, junto al País Vasco, es una de las comunidades que no dejó de acudir a los mercados ni en el peor momento de la crisis. El febrero pasado emitió 1.000 millones en bonos verdes al 1,77%. Y el redebut de Andalucía dejó un buen sabor de boca en los mercados al más que duplicar la demanda a la oferta prevista. La última vez que apeló a los inversores Castilla y León fue en 2017, mientras que en 2018 prefirió recurrir al Mecanismo de Facilidad Financiera del Ministerio de Hacienda.

Fuentes financieras tampoco descartan que otras comunidades autónomas más pequeñas recurran al mercado en 2019. La agencia Bloomberg, citando a analistas de BBVA, situaba a Canarias y Galicia como otras dos regiones en disposición de emitir deuda, junto a Andalucía y Castilla y León. Queda descartado, por el momento, la vuelta de la Comunidad Valenciana y Cataluña al menos hasta 2020.

Más complicado es el reestreno en los mercados de capitales de la segunda, pese a que este año ha abandonado por fin el Fondo de Liquidez Autonómico y su vicepresidente, Pere Aragonés, puso como objetivo emitir bonos en 2020. “Sus necesidades de financiación son muy importantes entre 2020 y 2022, aunque aún quedan por resolver cuestiones de interés de los inversores, como el rating y asuntos políticos. Será clave cómo evolucionen las relaciones con el Gobierno central en los próximos meses y el juicio al procés, mientras que en temas fiscales ya vemos mejoras”, apuntan estas mismas fuentes.

Las comunidades autónomas trabajan, eso sí, contrarreloj. Por un lado, pesa que el momento más propicio para las emisiones de deuda coincide con los primeros compases del año y, fundamentalmente, con el primer trimestre. Es una de las características propias del mercado de capitales, donde existen tres ventanas en las que se concentran las operaciones: inicios de año y los meses de julio y septiembre. “Los soberanos intentan concentrar sus emisiones en los primeros meses, periodo en el que hay un exceso de liquidez”, apuntan.

Por otro lado, la inminencia de las elecciones autonómicas, que se celebrarán el próximo 26 de mayo en la mayoría del país, insta a los Gobiernos regionales a acelerar el proceso, si bien la última palabra la tiene Moncloa. El objetivo es dejar todo atado antes de un eventual vuelco electoral previo al verano. Pero también aprovechar la última etapa de placidez institucional y antes de que el BCE suba los tipos –en principio, a finales de año– para tratar de colocar el papel al menor precio posible. Pese al cambio electoral en Andalucía y a que no cuenta con unas elecciones a la vista, el mercado espera que Juan Manuel Moreno Bonilla siga el guion adoptado por Susana Díaz en este aspecto.

Menores vencimientos

Este 2019 coincide además con un ejercicio en el que las autonomías se enfrentan a menores vencimientos y a la reducción de sus déficits. “En términos fiscales se ha mejorado bastante y esto va a fomentar el interés de los inversores por tener papel de las comunidades autónomas, una deuda que ofrece una prima sobre el bono soberano”, afirman fuentes conocedoras del mercado. Es precisamente este retorno extra el que despierta el interés de muchos inversores. En octubre Andalucía emitió 600 millones a 10 años con un diferencial de 29 puntos básicos sobre el Tesoro, 21 por debajo de los 50 que fija como tope el Ministerio de Hacienda para financiarse vía emisión de deuda.

Muchos inversores que tenían fuera de su radar a la deuda autonómica empiezan a mirar con interés este activo. No obstante, todavía está lejos de los momentos de mayor apogeo de esta deuda. A cierre de septiembre el volumen de deuda subsoberana que había en el mercado alcanzaba los 42.000 millones, lejos de los 67.000 que marcó en marzo de 2013.

El reto para los próximos meses pasa por que las autonomías alcancen un acuerdo con el Tesoro para refinanciar su deuda y alargar los vencimientos. A esto se suma el hecho de que todavía un puñado de regiones siguen obteniendo recursos del FLA. Todas aquellas que estuvieran interesadas en probar suerte en el mercado deberían haber presentado antes del 30 de noviembre un Plan Plurianual de Endeudamiento (PPE). No obstante, el secretario del Tesoro afirmó que si alguna no lo ha hecho “a lo mejor se podría poner en marcha un mecanismo adicional”.