El problema con las pensiones no es exclusivo de España

Desde agosto los pensionistas ya recibirán las cuantías actualizadas con el incremento del 1,6% aprobado en los Presupuestos

Las pensiones llevan todo el año siendo noticia y todo indica que seguirán siéndolo, con el debate de fondo sobre cómo solucionar el déficit estructural del sistema actual, dado que los cotizantes de un momento dado costean el pago a los pensionistas de dicho momento. A corto plazo el debate se ha centrado desde inicios de 2018 en la revalorización, que en principio iba a ser del 0,25%, pero que ha terminado siendo -con la aprobación de los presupuestos anuales en junio- del 1,6% (salvo en el caso de las mínimas y las no contributivas que ha sido del 3%).

Debido a este cambio, hace un par de semanas se abonó a los pensionistas la diferencia entre ambas cantidades, dado que el incremento tiene carácter retroactivo. Así, de media, los pensionistas han recibido algo más de 100 euros ‘extra’ este verano (unos 117 euros en el caso de la pensión de jubilación), lo que ha supuesto un desembolso de más de 1.121 millones de euros.

A partir de este mes, los pensionistas ya recibirán las cuantías actualizadas, con lo cual en agosto la pensión media del sistema se incrementa hasta 956,13 euros y la de jubilación hasta los 1.101,73 euros y la máxima alcanzará los 2.614,96. El consenso de analistas estima que la inflación este año será del 1,7%, una décima más.

Un sistema de reparto necesita más cotizantes que pensionistas para funcionar bien

Y aquí, de nuevo, se retoma el debate de si las pensiones deben revalorizarse con el IPC, independientemente de los ingresos del sistema, para mantener el nivel de vida o si debe utilizarse otro método. En España, desde 1997 las pensiones se han ido incrementado en función de la inflación, pero no es el único sistema. De hecho, en otros países de nuestro entorno se utilizan sistemas mixtos. Lo mismo sucede con el sistema de pensiones, no es igual en todos los países. Vamos a hacer un repaso de la situación actual.

Las pensiones en España

El sistema español de pensiones es un sistema de reparto que se basa en la solidaridad intergeneracional. Esto significa, como decíamos, que las pensiones de un momento dado se costean con los ingresos de los cotizantes en dicho momento. Para que el sistema funcione con desahogo es necesario, por tanto, que haya más cotizantes que pensionistas.

Pero, dado el incremento de la esperanza de vida y la inversión de la pirámide poblacional, además de la estructura del mercado laboral en nuestro país, el número de pensionistas crece más que el de personas activas, lo que hace que se incremente la tasa de dependencia. En la actualidad la relación es de unos 2,2 afiliados por pensionista. Y las proyecciones demográficas y económicas indican que esta situación no solo no va a mejorar, sino que es muy probable que empeore con el paso del tiempo.

Por este motivo, en 2011 y en 2013 se hicieron dos reformas en el sistema para intentar hacer más sostenible la situación. Entre otras medidas, se retrasó la edad de jubilación desde los 65 a los 67 (con un periodo de transición hasta 2027 para que la implementación fuera gradual) y se modificó el cálculo de las pensiones, ampliando las bases de cotización que se toman para el mismo (en lugar de las 15 últimas, las de los últimos 25 años). Además, se incorporaron el factor de revalorización -que es que ha generado las protestas este año, dado que prevé que el aumento mínimo fuera del 0,25%- y del de sostenibilidad -para ajustar la pensión en función de la esperanza de vida-.

Básicamente, todas estas medidas están encaminadas a recortar el coste de las pensiones para el sistema. Como dato, el déficit de la Seguridad Social en 2016 fue del 1,7% del PIB. En 2017 fue del 1,61%, pero alcanzó un nuevo máximo histórico con la cifra de casi 18.800 millones de euros, pese a la mejora del empleo que hubo.

El gasto público en pensiones en España es ligeramente superior al de la media de países de la OCDE y la tasa de reposición (porcentaje que representa la pensión respecto al último salario) es también mayor en España (en torno al 82%) que en la OCDE (algo por encima del 55%). Por otra parte, y pese a las medidas encaminadas a retrasar la edad de jubilación, la edad real a la que la gente se retirar es inferior a los 65 años (62,2 años), según los datos que maneja el Banco de España.

Otros sistemas de pensiones

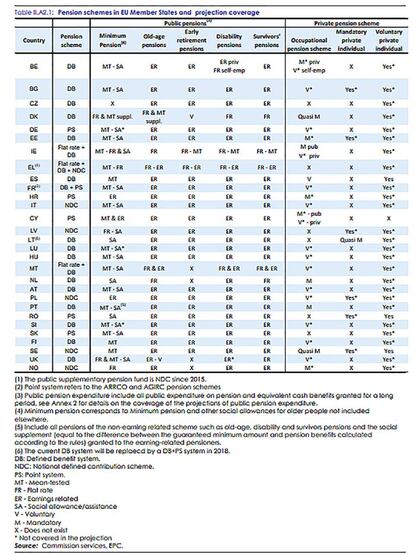

Y, ¿cómo son las pensiones en otros países? ¿También se utiliza el sistema de reparto? ¿Se actualizan con la inflación? España no es el único país en el que la evolución demográfica está generando presión sobre los sistemas de pensiones. Es una cuestión que afecta al resto de países de Europa, en mayor o menor medida, y también de la OCDE.

Por este motivo, en la última década, muchos de estos estados han puesto en marcha reformas encaminadas también a la sostenibilidad de los sistemas de pensiones y, en la mayoría, la edad de jubilación se irá retrasando progresivamente, llegando a superar los 70 años en 2050 en países como Dinamarca y Grecia, o en 2070 en Italia, Holanda y Finlandia. A medio plazo, en 2030, está previsto que la edad de jubilación se sitúe en los 67 años en la mayoría de los 28 países. Además, 17 de los estados miembro bonifican retrasar el retiro y 14 penalizan su adelanto. España se encuentra en ambos grupos.

Los sistemas de pensiones más comunes en los países desarrollados son los de reparto, que puede ser asistencial (la pensión pública cubre las necesidades básicas, suele complementarse ese primer pilar mínimo con un segundo pilar, de afiliación automática a planes de empleo privados, como sucede en Reino Unido) o contributivo (como el español, en el que la pensión de cada ciudadano depende de sus cotizaciones, con un máximo). Se trata de sistemas públicos, que pueden complementar (voluntariamente) los ciudadanos con su ahorro privado.

Algunos países europeos han evolucionado hacia un sistema de cuentas nocionales. Las cuentas nocionales, que se utilizan, por ejemplo, en Suecia y en Italia, son unas cuentas virtuales individuales en las que se recogen las cotizaciones de cada trabajador y la cuantía de la pensión se calcula en función de lo que esa persona ha aportado a lo largo de toda su vida laboral. La gran diferencia con el modelo contributivo es que en dicha cuenta se registran todas las cotizaciones de una persona y todas tiene la misma importancia, independientemente del año que sean.

Por otro lado, nos encontramos los sistemas de capitalización, en los que cada uno cotiza para costear su propia pensión. En la OCDE, la mayoría de países combina los sistemas públicos con los privados, destinando un porcentaje de las cotizaciones a la parte de reparto y otro a cuentas individuales de capitalización, que pueden ser de gestión pública o privada. Pero, por ejemplo, en Chile, el sistema de pensiones es totalmente privado y obligatorio.

Respecto a los años de cotización que se tienen en cuenta para el cálculo de la pensión, en España (tras la reforma de 2011) se utilizan los últimos 25 años, pero en 19 de los 28 países de la UE, se contabiliza la etapa laboral completa. Y en lo que se refiere a la revalorización, algunos países utilizan la evolución de los precios (el IPC), mientras que otros usan la evolución de los salarios y algunos incluyen también para el cálculo el PIB (que indica el crecimiento o no de la economía del país) o factores de sostenibilidad. Solo Francia, Italia, Hungría y Austria utilizan en exclusiva la evolución de los precios para revalorizar las pensiones.