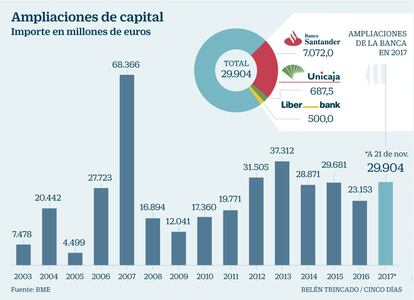

El importe de las ampliaciones se dispara hasta máximos de 2012 gracias al tirón de la banca

Este ejercicio las operaciones alcanzan los 29.900 millones, un 29% más Santander protagoniza la colocación más grande del año por la integración de Popular

La renta variable se ha convertido en la estrella indiscutible del año. A pesar de la corrección de las últimas semanas, los principales índices acumulan revalorizaciones significativas. Las empresas, conscientes del apetito de los inversores por la Bolsa, no han dudado en aprovechar la ocasión para sanear balance, fortalecer los recursos propios y captar el dinero necesario para financiar proyectos. Además de las emisiones de deuda, las cotizadas han recurrido a las ampliaciones de capital como estrategia alternativa.

A cierre de octubre este tipo de operaciones alcanzaba los 29.400 millones de euros, según datos de BME. Si se suman los 500 millones captados por Liberbank este mes el importe roza los 30.000 millones. Es decir, respecto al año anterior supone un incremento del 29% y sitúa la cifra cercana a los niveles de 2012 (31.505 millones).

Pero las razones que llevaron a las empresas a ampliar capital hace cinco años son muy distintas a las de este ejercicio. En 2012 la crisis había impactado ya en la economía española y las compañías se vieron abocadas a recurrir a esta estrategia para fortalecer unos balances en los que el endeudamiento era el talón de Aquiles. Además, los bancos, entre los que estuvo el desparecido Popular, tuvieron que ampliar su capital para reforzar los ratios de solvencia y evitar la recepción de ayudas públicas tras suspender los test de estrés realizados por Oliver Wyman.

El escenario este año supone un giro de 180 grados. Si bien es cierto que las mayores operaciones han tenido a la banca como protagonista, esta vez el objetivo era obtener dinero para acometer integraciones o protagonizar salidas a Bolsa.

Precisamente, la mayor ampliación de capital de 2017 ha corrido a cargo de un banco. En concreto, de Santander que a finales de julio obtuvo 7.072 millones destinados a sanear los activos tóxicos de Popular y lograr limitar el impacto de consumo de capital que supone la integración de la entidad. A diferencia de la ampliación que efectuó en 2015, en la que el importe alcanzó los 7.500 millones, en la ejecutada este año sí se empleó el derecho de suscripción preferente.

Previamente, a comienzos de junio, Unicaja llevó a cabo una oferta de suscripción (OPS) en la que levantó 687,5 millones de euros. El banco pudo completar así su esperada salida a Bolsa, proceso que a punto estuvo de tambalearse por la crisis desatada por Popular. A finales de julio, los bancos colocadores ejecutaron la opción de suscripción de acciones (green shoe en la jerga) por un total de 62,5 millones de títulos. En total, el dinero captado por la entidad alcanza los 756,25 millones de euros.

A las dos entidades anteriores se sumó en las últimas semanas Liberbank. El banco que preside Manuel Menéndez cerró el 17 de noviembre una ampliación por importe de 500 millones. La operación ha servido para dar carpetazo a las dudas que persistían en el mercado desde la resolución de Popular. El objetivo del banco era sanear su balance, operación que ha ido acompañada de la venta de una cartera inmobiliaria de 800 millones.

Junto a las ampliaciones de la banca se suman otras cotizadas como Abengoa, que en marzo puso en marcha la operación con la que se venía especulando desde 2015 y que permitió cerrar el último capitulo de su reestructuración. Gracias a esta operación y la emisión de warrants la firma obtuvo 1.169 millones.

En paralelo, ese mismo mes Gamesa ampliaba capital para dar entrada a Siemens Wind y completar así la fusión anunciada en junio de 2016 que supuso la creación del mayor grupo de energía eólica.

Seis meses después, en septiembre, Telefónica incrementó capital en 1.500 millones de euros para hacer frente a la emisión de bonos convertibles emitidos en septiembre de 2014 por Telefónica Participaciones.

A pesar de lo fructífero que está siendo este ejercicio para las ampliaciones, el récord lo sigue ostentando 2007 (68.366 millones), momento en que tuvieron lugar las OPS de Criteria (3.848 millones), Iberdrola Renovables (4.070 millones) y las ampliaciones fruto de la fusión de Arcelor y Mittal (35.000 millones) y de la adquisición de Scottish Power por parte de Iberdrola (9.740 millones).

Entre las operaciones pendientes de ejecución estaría la ampliación de Colonial por valor de 450 millones tras la opa lanzada sobre Axiare. No obstante, el consejo de administración de esta última debe pronunciarse aún acerca de la oferta presentada por su competidor y accionista.

La supervivencia del ‘scrip dividend’

Una de las tendencias que lleva imperando desde hace años y que ha contribuido al aumento del volumen de las ampliaciones año tras año han sido las operaciones llevadas a cabo como fórmula de retribución al accionista. Es decir, lo que se conoce como scrip dividend o dividendo elección.

Aunque en los últimos años la mejora de los resultados ha contribuido a que las cotizadas retornen al pago en efectivo, todavía es posible encontrar un puñado de firmas que retribuyen a través de esta estrategia ya sea todos o parte de sus pagos. En lo que va de 2017 hasta seis cotizadas (Ferrovial, Santander, Iberdrola, ACS, Repsol y BBVA) han recurrido al scrip dividend para premiar la fidelidad del accionista.