Cuatro opciones ‘low cost’ para ahorrar de cara a la jubilación

Cada vez suergen más productos con comisiones reducidas La gestión pasiva va ganando adeptos

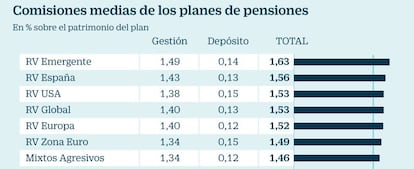

Las comisiones son un factor clave en el ahorro para la jubilación. Al tratarse de una inversión a muy largo plazo, tener un producto que genere pocos gastos es muy importante. Tanto como escoger bien en qué tipo de activo financiero va a invertir el plan de pensiones o quién se va a encargar de la gestión.

La firma pionera en España en los planes de pensiones de bajo coste fue ING. El banco holandés siempre ha hecho bandera de cobrar las comisiones más bajas del mercado en todos sus productos. Cuando lanzó sus Planes Naranjas no fue una excepción. Los gastos que aplica para planes de pensiones que invierten en Bolsa son un 50% inferiores a los que aplican otras entidades.

¿Cómo puede ser? Primero, porque se trata de productos de gestión pasiva. Esto es, que invierten en fondos que replican la evolución de los principales índices bursátiles. No tiene gestores de fondos que seleccionen determinadas compañías, sino que el plan se mueve al compás del Ibex 35, el S&P500 y el Eurostoxx 50. Además, ING no tiene oficinas, con lo que ahorra mucho dinero de comercialización.

Ahora, con el auge de la gestión pasiva en todo el mundo, han surgido varias iniciativas en España que están plantando cara a los planes de pensiones de ING. En concreto, se trata de dos nuevas compañías de tecnología financiera (fintech) –Indexa Capital y Finizens– que han cerrado una alianza con Caser. Y esta misma semana se ha sumado un cuarto competidor: la aseguradora francesa CNP en alianza con Morningstar.

1. ING: pioneros con sus Planes Naranja

El banco holandés ING fue la primera entidad financiera en comercializar en España planes de pensiones con comisiones de bajo coste. Este ahorro ‘low cost’ para la jubilación casaba perfectamente con la estrategia del grupo, que siempre ha hecho bandera de no aplicar comisiones ni en sus cuentas, ni en sus tarjetas de crédito. Los Planes Naranja se empezaron a comercializar en 2003. La entidad vende 9 planes de pensiones, gestionados por Renta 4, y que acumulan 2.380 millones de euros de activos gestionados.

“Siempre hemos apostado por ofrecer a nuestros clientes unos productos muy sencillos, transparentes y con bajas comisiones, y esta filosofía es la que trasladamos a nuestros planes de pensiones”, explica Luis González Soto, director de cuentas e inversiones de ING en España.

La comisión media aplicada en los planes de pensiones de ING es del 1,26%, mientras que hoy por hoy la comisión media de los planes de Bolsa supera el 1,6%. Hace años la diferencia era aún mayor, pero ING ha subido tarifas y el resto de entidades las han ido reduciendo.

El producto principal de ING son los planes dinámicos. “Se trata de productos en los que el trabajador establece cuál será la fecha más probable de su jubilación. Partiendo de esa premisa, buscamos la mejor combinación de activos para que maximice su inversión, con más peso de la Bolsa en los primeros años, y más de los bonos cuando se acerca la fecha de retiro”, apunta González Soto. La cesta de activos va cambiando su peso poco a poco, año a año. ING tiene un Plan 2020, otro 2025, otro 2030... También cuenta con tres planes que replican directamente índices (Plan Ibex 35, Plan Eurostoxx 50 y Plan S&P 500) y dos que invierten solo en deuda.

2. Indexa Capital: la punta de lanza de la gestión pasiva

Indexa Capital fue la primera compañía fundada en España para tratar de plantar cara a los bancos y a las aseguradoras en el segmento de los fondos de inversión y los planes de pensiones. La entidad defiende la importancia de aplicar comisiones baratas cuando se trata de ahorrar a largo plazo. Primero lanzó fondos de inversión ‘low cost’ y después se alió con la gestora de planes de pensiones de Caser para ofrecer este tipo de productos. La comisión total que aplica Indexa es del 0,78%.

“El negocio de los fondos y los planes de pensiones es un oligopolio completamente dominado por los bancos, lo que acaba perjudicando al cliente final, a quien se cobran altas comisiones sin lograr buenas rentabilidades”, apunta François Derbaix, fundador y consejero delegado de Indexa Capital. Su propuesta de negocio pasa por ofrecer productos de inversión que cobran una comisión que es menos de la mitad de la que cobra el mercado. El particular contrata un plan de pensiones que invierte en productos de gestión pasiva. En concreto, cuenta con el fondo de pensiones Indexa Más Rentabilidad Acciones, que tiene en cartera una cesta de fondos cotizados, ETF, de las principales Bolsas del mundo (Estados Unidos, Europa, países emergentes, Japón...) y el fondo de pensiones Indexa Más Rentabilidad Bonos (que invierte en ETF que representan a un amplio abanico de deuda pública y privada).

En función del perfil inversor, Indexa Capital otorga un mayor peso al fondo de acciones o al de bonos. El más arriesgado tendría casi el 100% del fondo Indexa Acciones y el más conservador tendría casi todo el dinero en Indexa Más Rentabilidad Bonos. Este tipo de estrategia de inversión permite al propietario del plan de pensiones estar invertido a través de un único producto en más de 10.000 bonos y 2.000 compañías de todo el mundo. Un nivel de diversificación difícilmente replicable por un plan de pensiones tradicional.

3. Finizens: una contratación 100% 'online'

Finizens lanzó hace unos meses un plan de pensiones de gestión pasiva 100% digital y con comisiones muy bajas, gestionado de manera automatizada mediante algoritmos. Los gastos que aplica al plan de pensiones Finizens son un 85% inferiores a los que suelen aplicar los bancos. Una de las grandes apuesta de esta fintech es la tecnología. Ha invertido muchos recursos para que la experiencia de usuario sea muy sencilla. Todo el proceso de contratación se puede realizar desde el teléfono móvil. La firma se ha aliado con Caser como gestora del plan de pensiones.

“Hacían falta en nuestro país alternativas a los planes de pensiones tradicionales que sufren el mismo problema del que llevamos hablando hace mucho tiempo en cuanto a los déficits de la gestión activa: altas comisiones y falta de retornos”, explica Giorgio Semenzato, consejero delegado de Finizens . Los impulsores de esta herramienta de inversión a través del móvil han recurrido a Caser como aliado para la figura del plan de pensiones. También cuentan con esta aseguradora para gestionar su plan de ahorro.

El plan de pensiones de Finizens se basa en una gestión pasiva y sistemática de las inversiones. Quienes contratan este producto, además de invertir en una amplísima variedad de acciones y bonos, también tienen una parte de su cartera en activos reales, como propiedades inmobiliarias y oro.

Finizens cuenta con cinco carteras diferentes según el nivel de riesgo que quiere asumir el cliente. Se puede acceder al plan de pensiones de Finizens desde 50€ y es sencillo configurar aportaciones mensuales automáticas al plan. “De esta forma se consigue que los ahorros vayan incrementándose mes a mes de manera más constante y sin esfuerzos”, explica Semenzato.

Desde la aplicación para el móvil se puede realizar cualquier tipo de consulta y operativa.

4. CNP-Morningstar: una alianza estratégica

CNP y Morningstar anunciaron esta misma semana una nueva propuesta para ahorrar de cara a la jubilación con comisiones baratas. Las comisiones serán del 0,72%, menos de la mitad de las que suele aplicar el mercado. La aseguradora francesa quiere dar un salto cualitativo en su propuesta de negocio, con una alianza con el líder mundial en análisis de productos de inversión.

La oferta inicial consistirá en tres planes de pensiones de las categorías de renta fija mixta (CNP Partners Morningstar Conservador), renta variable mixta (CNP Partners Morningstar Moderado) y renta variable (CNP Partners Morningstar Dinámico) que serán administrados por CNP Partners, como gestora de pensiones, y asesorados por Morningstar, que asignará los activos. Los planes invertirán en fondos cotizados o ETF y fondos indexados con el objetivo de abaratar el coste. La comisión de gestión (0,65%) más la de depósito (0,07%) sumarán un 0,72%, muy por debajo de la media del mercado. Ahí se incluye el coste ETF o fondo en el que inviertan, que no superará el 0,25%.

“Queremos ser uno de los proveedores financieros de referencia para nuevos clientes de planes de pensiones”, explica Jean Christophe Mérer, director general de CNP Partners, la filial española de CNP Assurances. El perfil de cliente que buscan captar es el de un ahorrador de mediana edad, entre los 40 y los 45 años, con cultura financiera, usuario habitual de la página de Morningstar (que ofrece comparativas de fondos y planes de pensiones) y que ya cuenta con otra entidad financiera de referencia. Así, no habrá un servicio de asesoramiento en la inversión como tal, ni tampoco incentivos por los traspasos desde otras entidades. El comportamiento de las carteras será supervisado por los profesionales de Morningstar y CNP Partners. Trimestralmente, habrá un comité de inversiones conjunto.

Archivado En

- Finizens

- ING

- Compagnie Nationale Portefeuille

- Indexa Capital

- Gestión pasiva

- Fintech

- Fondos pensiones

- Ahorro cuentas

- Cuentas bancarias

- Finanzas personales

- Start-up

- Ahorro

- Planes pensiones

- Pensiones

- Economía doméstica

- Tecnologías información

- Fondos inversión

- Prestaciones

- Seguridad Social

- Mercados financieros

- Informática

- Servicios bancarios

- Empresas

- Política laboral

- Internet