Qué impide a la prima de riesgo bajar de los 100 puntos

La elevada deuda externa y el volumen de crédito privado, una exigente refinanciación y la resistencia del déficit fiscal

La prima de riesgo (el sobreprecio que los inversores exigen para financiar las emisiones de España sobre el que piden a Alemania) ha retomado en buena parte el papel de termómetro de la salud económica del país que antes desempeñaba el tipo de cambio. El precio de la antigua divisa recogía todas las fortalezas y debilidades de la economía, e incluso se utilizaba groseramente para corregirlas y esquivar decisiones más eficaces. Desaparecida la peseta, ¡que la historia tenga en su gloria!, solo la prima de riesgo sintetiza las virtudes y los defectos de la economía, especialmente las de carácter financiero, vitales en una economía integrada.

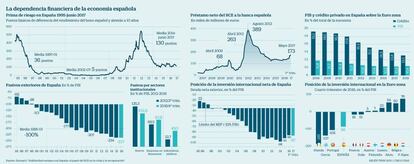

Pero no es, ni de lejos, un indicador infalible si tomamos el simple ejemplo de su evolución durante los primeros años del euro. Primero mantuvo una preocupante estabilidad y en tasas tan bajas que impedían ver la acumulación de riesgos financieros para España: entre 1997 y 2001 el riesgo-país fue de 36 puntos básicos por la expectativa de que España integraría desde el principio el bloque del euro. Y entre 2001 y 2007 se redujo notablemente, con una media de solo 5 puntos básicos y con registros negativos a veces, algo tan poco creíble como que el Tesoro español se arrogaba más solvencia para honrar la deuda que emitía que el alemán.

Eran los tiempos de vino y rosas de la triple A en el rating de las agencias; eran los tiempos en que éramos los mejores y nos aprestábamos a superar la renta de Francia, de Alemania; en que se presumía del sistema financiero más sólido del mundo y otras exageraciones parecidas; cuando buena parte de la realidad era una construcción arenosa que se desvaneció cuando los financiadores echaron un vistazo al gigantesco volumen de deuda y sospecharon de la capacidad real para devolverla.

Tras la crisis, las manos fuertes del mercado, los grandes fondos que mueven ingentes volúmenes de dinero y eligen en qué número de la ruleta lo ponen en función del bimonio rentabilidad/riesgo, han afinado sus análisis en los precios de los bonos y la prima de riesgo mide con mejor precisión la salud financiera de España. Tras penar en el purgatorio próximo al impago, con cerca de 600 puntos básicos en 2011 y 2012, ha descendido a los 130 puntos básicos desde 2014. Pero muestra una resistencia severa a bajar de tales valores pese a presagiar los expertos que traspasaría el umbral de los cien puntos básicos ya hace varios trimestres, y revela una muy alta sensibilidad al ruido en los mercados, con repuntes nada despreciables.

Cotiza, ni más ni menos, que los desequilibrios financieros que aún tiene la economía y que pueden sintetizarse en una bolsa de pasivos exteriores muy elevada, un nivel de crédito muy por encima de la media europea y una deuda externa neta que duplica sobradamente el ideal marcado por los expertos. En definitiva, que España y su economía siguen siendo muy sensibles a los episodios financieros críticos por la altísima cantidad de recursos que tiene que refinanciar cada año. Sigue aquejada de una debilidad financiera muy acusada porque tal refinanciación solo será posible si consolida del todo, con la ayuda del BCE y sus propios medios, la confianza de los financiadores, aún cogida con alfileres.

Un detallado informe elaborado por Josep Oliver, catedrático de Economía Aplicada de la Autónoma de Barcelona, para el think tank EuropeG, identifica las debilidades financieras de la economía, y admite que se han hecho progresos significativos en los últimos años, cuyo mejor reflejo es encadenar un lustro con una balanza de pagos por cuenta corriente superavitaria, algo que España nunca registró.

La variable que sintetiza tal debilidad es la deuda externa neta o posición de inversión internacional neta del país, que rozó el 100% del PIB y que se contrajo ligeramente en los últimos años hasta el 87% del producto, un billón de euros en términos absolutos. Las autoridades estiman que un nivel aceptable de deuda externa neta en Europa no debe superar el 35% del PIB, posición que España abandonó en los primeros años del siglo como consecuencia del rápido crecimiento del crédito y su financiación externa. Por tanto, el recorrido para devolver la posición internacional a su óptimo será trabajoso (no menos de una década si la economía prosiguiese la reducción de la dependencia externa), aunque parece imposible lograr las posiciones de Francia o Italia, con solo un 15% de su PIB de deuda externa neta, y una quimera inabordable llegar al superávit de Holanda o Alemania, que con una economía exportadora supera el 50% de su producción.

Pese a esta reducción lenta de la deuda externa neta, los pasivos exteriores de España, lo que efectivamente necesita continua refinanciación y confianza del acreedor, no se han reducido desde sus máximos y alcanzan el 240% del PIB, cifra también acumulada en una espiral alcista iniciada con el siglo y que era el oxígeno que iba quemando el crecimiento para mantener su vigor.

Este volumen de pasivos era la expresión clara de la crisis financiera en España desde 2008, y su sostenibilidad solo ha sido posible con la intervención del BCE, primero con manguerazos crecientes de liquidez en los bancos y luego comprando títulos de deuda pública y privada. La cuestión es qué pasará con la financiación de España, y con su resistente prima de riesgo, si Mario Draghi decidiese girar su política y recoger el hilo de la cometa compradora.

El riesgo-país sigue anclado en los cien puntos por ese citado volumen de pasivos exteriores, que en buena parte está sosteniendo la propia política intervencionista del Banco Central, especialmente los que dependen del Estado y de las instituciones financieras, y no tanto en el caso del soportado por las empresas no financieras.

Los de la banca se han reducido mucho estos años, mientras que los que están en el balance de las Administraciones públicas se han duplicado. La deuda pública ronda el 100% del PIB, y casi la mitad está en manos de extranjeros. En el caso de la banca, los pasivos exteriores superan el PIB (104%), tras haber superado el 125% en 2012, adonde llegaron tras el vertiginoso recurso a fondos externos para atender la demanda de crédito local. La deuda exigible exterior de la banca ha descendido en paralelo y roza el 28% del PIB. La dependencia del BCE sigue siendo, por tanto, muy elevada, con un préstamo neto de más de 170.000 millones, sin duda la mayor proporción de la eurozona, pese a su fuerte reducción desde la cima de 2013, cuando alcanzó los 390.000 millones.

La banca no tiene fácil sacudirse tal dependencia, porque el crédito es muy elevado, pese al esfuerzo descomunal de desapalancamiento. El crédito sigue superando el 13% del total de la eurozona, mientras que la participación de España en el PIB europeo ronda el 10,4%, según datos actualizados del informe de EuropeG. El exceso de crédito sobre la media europea sería ahora de 270.000 millones, cuya digestión será más lenta, si tenemos en cuenta que la mitad es dudoso.

La intervención del BCE en el sector público no es tampoco baladí. El volumen de compras puede llegar al 25% de la deuda al final del programa, un alivio que ya está cotizado por la prima de riesgo, pero que puede desestabilizarla cuando cesen las compras. Hay economistas, como Juan José Toribio, que creen que el obstáculo a una bajada fuerte del tipo del bono es el sector público, su elevado déficit, la deficiente contención del saldo fiscal en los últimos años en que la economía crecía un 3% y una deuda pública que crecerá con el envejecimiento.

Además de todos estos factores hay una parte del sobrecoste financiero de España imputable a la desconfianza que los inversores mantienen sobre el futuro del euro, que con la violencia de la crisis y la pasividad inicial de las autoridades políticas y monetarias empezó a descontar un posible desmantelamiento de la moneda única. Aunque el activismo de Draghi haya despejado tales temores con las iniciativas que siguieron a la frasecita de marras en la City londinense (“haré lo que haya que hacer para salvar el futuro del euro, y créanme que será suficiente”), hay un residuo en el mercado que no parece fácil de estirpar, y es la sensación de haber vuelto al punto de partida, a finales del siglo XX, donde cada país tenía en parte que afrontar su propio riesgo financiero. En otras palabras, que aunque solo haya un banco central, hay varios euros, aunque la asimetría se haya reducido. Este residuo (riesgo de ruptura del euro) se proyecta en las primas de riesgo de los periféricos cada vez que se agita tal debate con acontecimientos como las elecciones francesas o el referéndum italiano.