Hacienda y la FEMP pactarán cómo devolver la plusvalía cobrada de más

El TC no fija cómo determinar si el precio subió Tampoco detalla el efecto temporal de su sentencia

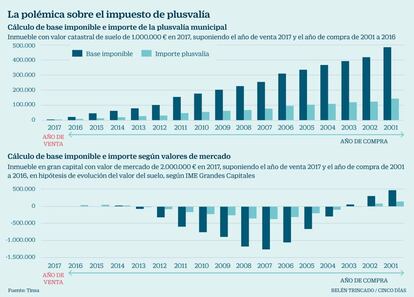

Tal y como se esperaba en medios jurídicos, el Tribunal Constitucional se pronunció el pasado 11 de mayo sobre la plusvalía municipal a nivel nacional. En su sentencia, vuelve a dar la razón a los contribuyentes, como ya hiciera en sendas sentencias sobre las leyes forales de Álava y Guipúzcoa, y declara inconstitucionales y nulos los artículos 107.1, 107.2 a) y 110.4 del texto refundido de la Ley Reguladora de las Haciendas Locales. El alto tribunal considera que el impuesto sobre el incremento de valor de los terrenos de naturaleza urbana (popularmente conocido como plusvalía) vulnera el principio constitucional de capacidad económica en la medida en que no se vincula necesariamente a la existencia de un incremento real del valor del bien, "sino a la mera titularidad del terreno durante un periodo de tiempo".

El Pleno explica que el objeto del impuesto regulado por la norma estatal ahora cuestionada es el incremento del valor que pudieran haber experimentado los terrenos durante un determinado intervalo de tiempo. Sin embargo, el gravamen no se vincula necesariamente a la existencia de ese incremento, sino “a la mera titularidad del terreno durante un periodo de tiempo computable entre uno (mínimo) y 20 años (máximo)”. Por consiguiente, añade la sentencia, “basta con ser titular de un terreno de naturaleza urbana para que se anude a esta circunstancia, como consecuencia inseparable e irrefutable, un incremento de valor sometido a tributación que se cuantifica de forma automática mediante la aplicación al valor que tenga ese terreno a efectos del impuesto sobre bienes inmuebles al momento de la transmisión, de un porcentaje fijo por cada año de tenencia, con independencia no solo del quantum real del mismo, sino de la propia existencia de ese incremento”.

Es decir, el solo hecho de haber sido titular de un terreno de naturaleza urbana durante un determinado periodo temporal implica necesariamente el pago del impuesto, incluso cuando no se ha producido un incremento del valor del bien o, más allá, cuando se ha producido un decremento del mismo. Esta circunstancia, explica el Tribunal, impide al ciudadano cumplir con su obligación de contribuir “de acuerdo con su capacidad económica".

Pero con lo que no contaban los expertos es que acto seguido a declarar inconstitucionales y nulos los citados artículos, el Constitucional dejara en manos del legislador los cambios normativos que deben ponerse en marcha ahora para proceder a la devolución de las cantidades cobradas indebidamente.

"Corresponde al legislador, en su libertad de configuración normativa, llevar a cabo las modificaciones o adaptaciones pertinentes en el régimen legal del impuesto que permitan arbitrar el modo de no someter a tributación las situaciones de inexistencia de incremento de valor de los terrenos de naturaleza urbana”, establece la sentencia.

Desde la consultora Ayming recuerdan que esta resolución, junto con las dos relativas a las haciendas forales de Álava y Guipúzcoa, se allana aún más el camino a la interposición de numerosas reclamaciones para recuperar las cantidades abonadas de más. Durante este tiempo, los contribuyentes se han estado informando sobre cómo probar que no han de pagar las cantidades que sus ayuntamientos les reclamaban por el impuesto de plusvalía. Todas esas reclamaciones y recursos estaban paralizados a la espera de conocer la sentencia de hoy. Si bien después de saber que el TC traslada al legislador toda la responsabilidad de llevar a cabo los cambios necesarios para restituir lo cobrado de más, esos procesos aún seguirán paralizados unos cuantos meses más.

Ambas diputaciones forales ya han hecho los deberes y han determinado que el valor de referencia para determinar si existe o no plusvalía es el valor real de compraventa correspondiente al valor del terreno. Y establecen que existirá aumento del valor de los terrenos cuando el valor de transmisión sea superior al de adquisición. Solo en esos supuestos se procederá a determinar la base imponible del tributo, su cuota a pagar y los demás elementos configuradores del impuesto. Tal y como destaca Ayming, resta por ver si el legislador estatal tomará como referencia el contenido de estos decretos forales.

David García Vázquez, responsable Fiscal de la consultora Ayming, explica que el legislador podría considerar que si los valores de adquisición y transmisión que se tienen en cuenta para determinar la existencia de valor no aparecen desglosados, el criterio para determinar esos importes debe guardar relación con el porcentaje del valor del suelo y construcción que establece el último recibo del impuesto sobre bienes inmuebles vigente en el momento de la transmisión.

De confirmarse este extremo a nivel estatal, podría perjudicar a numerosas empresas promotoras que en el momento de construir las viviendas, en pleno boom, soportaron unos costes de producción claramente al alza y después con el estallido de la burbuja tuvieron que vender a un precio por debajo del coste que asumieron de construcción. Podría darse el caso de tener que pagar una cuota por plusvalía superior al beneficio obtenido con la venta del inmueble.

¿Qué están utilizando los contribuyentes para reclamar las cantidades pagadas indebidamente? Los expertos coinciden en que depende de cada situación. Para ventas de viviendas, los contribuyentes suelen presentar los datos relativos al precio de compra y posterior transmisión que aparecen reflejados en las escrituras públicas o a informes sobre el valor del suelo emitidos por distintas administraciones, como la Junta de Castilla y León.

Sin embargo, en el caso de sociedades, la carga de la prueba es más gravosa y se recomienda acudir a la prueba pericial, así como examinar los balances de la empresa que refleja la operación. Desde Ayming recomiendan aportar informes técnicos independientes, informes emitidos por organismos públicos y también estudios elaborados por tasadores.

"Cuanto más elevadas sean las pérdidas que reclama el contribuyente, más fácil es que éste pruebe la ausencia del hecho imponible", explicó David García Vázquez. "Acudir a los tribunales no es recomendable si la liquidación a reclamar no supera los 10.000 euros, pero sí es aconsejable que si tenemos cualquier tipo de pérdida, iniciemos la impugnación en la vía administrativa, ya que ésta paraliza la prescripción de la liquidación". Una prescripción que también falta por determinar.

Los ayuntamientos recaudaron un total de 2.625 millones de euros en 2015 (último año cerrado disponible) por plusvalía, una partida que ahora se verá mermada tras esta sentencia.

Fuentes de Hacienda y de la Federación Española de Municipios y Provincias (FEMP) consultadas por Cinco Días aseguran que trabajan en una solución para adecuar la ley a las sentencias del Constitucional. La FEMP está elaborando diversos informes técnicos que llevará a la Junta de Gobierno que celebrará el próximo 30 de mayo para remitir su propuesta de solución después al Ministerio de Hacienda.

Archivado En

- Valor catastral

- Precio vivienda

- Catastro

- Registro propiedad

- Impuestos

- Tributos

- Vivienda

- Poder judicial

- Desarrollo urbano

- Gobierno municipal

- Ministerios

- Política municipal

- Administración Estado

- Urbanismo

- Política

- Justicia

- Impuesto plusvalía

- Impuestos municipales

- Finanzas municipales

- Ayuntamientos

- Finanzas públicas

- Administración local

- Administración pública

- Finanzas

- Ministerio de Hacienda