Deoleo, sobre el alambre en busca de una salida

La compañía prepara una estrategia que recupere la rentabilidad y el crecimiento

Deoleo posee algunas de las marcas de aceite más conocidas y acumula el 10% del mercado mundial. Sin embargo, los últimos resultados, presentados esta semana y que contemplan pérdidas históricas, han dejado a la compañía en un contexto delicado.

Con estas cuentas “la sociedad ha incurrido en causa de disolución”, explicaba la propia Deoleo a la CNMV tras declarar 179 millones de números rojos. ¿Qué es lo que ha llevado a la mayor compañía del sector a esta situación?

La empresa explica que se trata de un ajuste contable cifrado en 96 millones por el cual actualizan el valor de sus marcas y sus propiedades, entre ellas la fábrica de Inveruno, en Italia, actualmente cerrada. A ello se ha unido, según explicaron, 53 millones de impacto por la nueva normativa fiscal aprobada en diciembre.

Con estas complicadas cifras sobre la mesa, Deoleo defiende que la situación tiene salida y que no ha afectado a su caja, con lo que tiene capacidad para levantar el negocio.

Pero la crisis de la compañía no es nueva y va más allá de sus cuentas de 2016. Rosalía Portela y Pierluigi Tosato, que en septiembre ocuparon respectivamente la presidencia y el cargo de consejero delegado del grupo, tienen por delante la complicada labor de relanzar la que otrora fuera una de las compañías con mayor facturación del sector agroalimentario español.

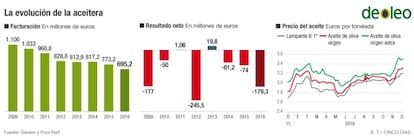

Lejos quedan los tiempos en los que el grupo sobrepasaba con creces los 1.000 millones de facturación, algo que no sucede desde 2010. El pasado ejercicio cedió otro 15% y se situó en 695 millones.

La empresa ha achacado en los últimos ejercicios su mala evolución a un precio de la materia prima que se encuentra en máximos históricos y que, ante la dificultad de trasladarlo al precio de venta al público, ha deteriorado sus márgenes en España e Italia, sus principales mercados.

Pero la compañía también adolece de problemas que vienen de antiguo, como los errores de los anteriores propietarios que, entre otros hechos provocaron que la deuda se disparara, ahora reestructurada. El grupo, que cotiza en Bolsa, hoy es propiedad casi en un 50% del fondo de capital riesgo CVC.

Al igual que ha pasado con los ingresos, que en los últimos siete años casi no han dejado de caer, su capitalización bursátil hasta los 265 millones en los que se situaba ayer. Esta cifra está lejos de un pasado ya casi remoto, previo a la crisis financiera y a la suya propia, cuando su valor superaba los 2.000 millones, en el verano de 2007. Ayer se apuntó un descenso de un 10%, en respuesta a los resultados presentados el martes al cierre del mercado.

Además del alto precio del aceite, la aceitera ha vivido en estos años otras crisis. Una de ellas se vivió en Italia, cuando la compañía fue señalada en Italia por vender aceite virgen como virgen extra en 2015. La empresa registró en 2016 33 millones de gastos no recurrentes, en su mayoría para hacer frente a dicho escándalo.

A ello se ha unido una cierta inestabilidad en la dirección del grupo. Desde 2015 la empresa ha tenido tres consejeros delegados distintos. El anterior al actual, Manuel Arroyo, se mantuvo en el cargo algo menos de un año. Desde esta semana, es el máximo directivo de Coca-Cola en España y Portugal.

La receta de los actuales ejecutivos de la aceitera se mueve en tres líneas estratégicas: apuesta por mercados en crecimiento, centrarse en marcas rentables y la reforma de su capacidad productiva.

En el primero de los puntos, España e Italia pierden relevancia para la compañía. Mercados maduros, sin mucha capacidad de crecimiento y con fuerte presencia, especialmente en el caso español, de su principal adversario: la marca blanca. En numerosas ocasiones, Deoleo ha lamentado el impacto de la marca de distribuidor sobre su negocio, llegando a acusar a los supermercados de venta a pérdida. De esta manera, ahora se busca centrarse en EE UU y otros mercados donde haya crecimiento rentable.

En lo que se refiere a las marcas, la empresa inició hace meses un proceso de reordenación de sus enseñas. Deoleo quiere centrarse en aquellas que le permitan alcanzar mayor rentabilidad, dejando aparcadas aquellas basadas en el volumen y los precios bajos.

En cuanto a la capacidad productiva, la empresa ha vendido a Dcoop en los últimos meses su planta de Antequera por siete millones y ha cerrado el centro de Inveruno, en Italia, actualmente a la espera de alcanzar un acuerdo de alquiler con otra empresa. Según explicó el grupo su objetivo es centrarse en invertir y mejorar la eficiencia en Alcolea y de Tavernelle (Italia).

Esta reestructuración productiva se ha traducido en el que hasta la semana pasada era el último frente abierto en la compañía: un ERE para 95 personas.

El plan de despidos, que afecta al centro de Antequera, al de Alcolea y a las oficinas de Rivas Vaciamadrid, se encuentra actualmente en periodo de negociación. Los trabajadores ya han anunciado movilizaciones y paros, que comienzan mañana, para protestar contra lo que consideran que es el intento de convertir a la empresa en mera comercializadora, cerrando toda su capacidad productiva.

Todo apunta a que la nueva Deoleo tendrá muchas diferencias con la actual. Menos volumen de ventas, menos marcas y, si todo sale como esperan sus propietarios, más rentable y menos expuesta al mercado español.