Trump pone al mundo a girar alrededor del dólar

El gran motor para el dólar estará en la tasa fronteriza a la importación, de la que aún no ha dado detalles Trump Las divisas emergentes están esta vez más protegidas ante el alza del dólar y ya han sufrido fuertes caídas

El presidente de Estados Unidos se ha convertido en el nuevo gran epicentro de la economía y la política mundial. Su condición de líder de la mayor economía del mundo ya podría ser por sí sola motivo suficiente para atraer con naturalidad la atención de todo el planeta. Pero el escándalo que ya envuelve a su gabinete, solo unas semanas después de su toma de posesión, sus promesas de desregulación bancaria y de rebaja radical de impuestos y sus ataques al libre comercio han agitado con violencia el marco de las relaciones internacionales y han dado un vuelco radical a la Bolsa –que Wall Street aplaude con renovados máximos históricos– y a la deuda, que ha puesto fin a un largo ciclo de alza en sus precios.

La fuerte apuesta avanzada por Trump para fortalecer la economía estadounidense, a golpe de proteccionismo y de recorte de impuestos, además de en la Bolsa tiene un reflejo directo en la cotización del dólar. La cotización del billete verde es referente obligado en el mercado de divisas pero con su proyecto económico, Trump promete convertir a la divisa estadounidense en protagonista indiscutible. “Todo tiene que ver con el dólar ahora”, reconocen en Bank of America Merrill Lynch.

Política fiscal: Trump, nuevo ‘banquero central’

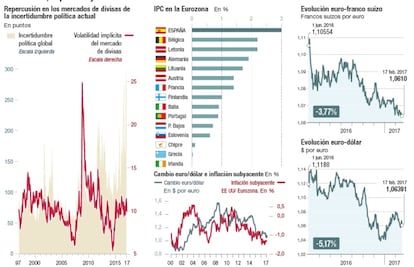

Con todo el poder para influir en el mercado de divisas en sus manos, en el mercado ya se habla del “tweet risk”, vista la afición del presidente estadounidense a anunciar sus decisiones y opiniones a través de Twitter. “En los últimos días llegan a tener más peso en las divisas las declaraciones de Trump que de los banquero centrales”, reconoce Francisco Sánchez- Matamoros, analista de XTB. La opinión unánime en el mercado es que las medidas económicas de Donald Trump van a alentar la cotización del dólar, que ya se vio fortalecido tras las elecciones presidenciales del pasado 8 de noviembre.

Ese primer rally, por el que el dólar se apreció frente al euro el 4,5% en apenas dos semanas, respondió a la convicción de que la política económica estadounidense va a impulsar la inflación y a acelerar el alza de tipos en EE UU. Hasta el momento, todo han sido declaración de intenciones –aunque no por ello menos impactantes– en materia económica, pero la gran cita de la que se esperan medidas concretas llegará el próximo día 28, cuando Trump comparecerá ante el Congreso. Para entonces se esperan detalles de su reforma fiscal, de la que ya avanzó que será “fenomenal”, y que básicamente busca reducir el impuesto de sociedades de las empresas estadounidenses, rebajar el IRPF para los particulares, y aplicar nuevas tarifas a la importación, de modo que se penalice el consumo de productos del exterior al tiempo que se favorecen las exportaciones. Trump planea además impulsar la repatriación de beneficios empresariales obtenidos fuera de EE UU, con una tasa del 10%. En definitiva, medidas todas ellas que apuntan a un flujo de inversión en dólares que fortalecerá el billete verde.

“Solo con que Trump haga la mitad de lo que ha anunciado está asegurada el alza del dólar”, explica Rosa Duce, economista jefe del Centro de Inversiones de Deutsche Bank en España. El banco alemán tiene de hecho una estimación agresiva este año para la divisa estadounidense y prevé que en su cambio con el euro quede en los 0,95 dólares, incluso por debajo de la paridad. “Con anterioridad a Trump, éramos ligeramente pesimistas sobre la economía estadounidense, tras un largo ciclo de crecimiento. Pero ahora esperamos que con Trump crezca el potencial económico de EE UU, sobre todo por el tema impositivo”, añade Duce.

Comercio: El impacto de la tasa fronteriza

Los cambios en las tarifas a la importación que prepara Donald Trump son en opinión de los analistas la gran novedad que va a sostener un dólar fuerte, por encima incluso de las subidas de tipos que acometa la Reserva Federal este año y que el consenso de mercado por el momento cifra en dos: una en verano y otra a finales de año. “Los ajustes en la tasa fiscal a la importación son un factor alcista clave para el dólar el próximo año. Esa reforma es más probable de lo que el mercado contempla”, añaden en Deutsche Bank. Para Goldman Sachs, esa tasa fronteriza puede ser un auténtico punto de inflexión para el dólar. “Algunas estimaciones apuntan que una tasa del 20% puede llevar a una apreciación del dólar del 20%”, señala. Tal gravamen supondría una profunda revolución en el comercio mundial, con un dólar fuerte como claro ganador aunque también tendría como reverso negativo la pérdida de competitividad de las exportaciones estadounidenses.

Pero a la espera de conocer el alcance de esa tasa fronteriza –el aspecto más polémico de las medidas económicas anunciadas por Trump–, el resto de estímulos fiscales –rebaja en sociedades e impuesto a las personas físicas e incentivos a la repatriación de beneficios– van a ser otro sostén para el dólar. “Esperamos que el gobierno de Trump ponga más el foco en los estímulos fiscales y la desregulación y menos en el proteccionismo comercial”, señala Bank of America Merrill Lynch, que ve en ello motivo suficiente para apostar por un dólar fuerte y un euro más débil, que caerá a los 1,02 dólares este semestre.

Euro: Hacia la paridad por el riesgo político

Trump va a ser el gran motor del mercado de divisas este año, pero el cruce del dólar con el resto de monedas también va a estar condicionado por la marcha del resto de las economías. Así, la previsión de que el dólar se acerque o incluso perfore la paridad frente al euro está marcada no solo por el mayor crecimiento económico que se espera de EE UU sino también por el inicio de la retirada de estímulos que empieza a vislumbrarse en el Banco Central Europeo (BCE). Bank of America Merrill Lynch apunta a casi la paridad del euro con el dólar en la primera mitad del año pero ve una recuperación de la divisa europea a los 1,05 dólares a final de año y a los 1,10 dólares en 2018 motivada por la expectativa de que Draghi anuncie la reducción definitiva de sus compras de deuda a finales de este año.

Nomura también apuesta por la paridad del euro con el dólar para este año, con la previsión de que la divisa europea caiga a 1,03 dólares en el segundo trimestre y a la paridad a final de año. También cree que la posibilidad de la reducción de las compras de deuda es ahora mayor, a la vista del avance de la inflación y de la recuperación económica en la zona euro y ve 2018 como el momento para abordar ese recorte. Sin embargo, advierte que esa mejoría económica –que necesariamente terminará por traer el fin de los estímulos y el alza de tipos– no se traduce por el momento en la expectativa de un euro más fuerte. Y la razón no es otra que el riesgo político que afronta este año la zona euro.

La primera cita son las elecciones generales de Holanda del 15 de marzo. La siguiente gran cita, mucho más atemorizante para los inversores, son las presidenciales francesas y la posibilidad de que Marine Le Pen llegue a El Elíseo en la segunda vuelta, en mayo. No es lo que apuntan los sondeos, pero tampoco lo fueron el brexit ni la victoria de Trump. Ya en septiembre llegará el momento para las presidenciales alemanas, sin que se descarte que Italia pueda también celebrar elecciones este año.

Refugios: El yen saca ventaja al franco suizo

El riesgo político ya está de hecho pensado sobre el euro y sobre las primas de riesgo de la zona euro, en especial la francesa, que ha alcanzado recientemente máximos de 2012. Además de perder terreno frente al dólar, el euro lo ha perdido frente al franco suizo, tradicional divisa refugio en tiempos de intertidumbre. El euro ya se depreció desde el nivel de 1,109 a los 1,08 francos suizos con el brexit y desde entonces ha retrocedido a los 1,06. La previsión de Nomura es que a finales de año roce la paridad, en los 1,1 francos suizos por euro. Aun así, sobre el franco suizo pesan unos tipos de referencia negativos y el temor a que el Banco Nacional de Suiza pueda intervenir para frenar la apreciación de su divisa, como ya hiciera en 2011, fijando un tope. “El franco suizo ha perdido atractivo como divisa refugio”, reconocen desde Unicredit, que ve el yen japonés como apuesta más clara para protegerse del riesgo político europeo.

Emergentes: Más sólidos, pero con matices

En los vaivenes propios de las divisas, las emergentes se han mostrado en reiteradas ocasiones como el eslabón más débil. Ya sucedió en 2013, cuando la Fed anunció la reducción de sus compras de deuda, antesala de una subida de tipos que precipitó la compra de dólares y descalabró a las divisas emergentes. En esta ocasión, sin embargo, los expertos no apuntan a un riesgo como aquel para estas divisas, a pesar de la apreciación que se prevé para el dólar. “Somos optimistas sobre las divisas emergentes, que ya están ampliamente infravaloradas”, señalan en Goldman Sachs, que incluso ve potencial de subida para el peso mexicano, duramente castigado tras el triunfo de Trump. De hecho, la divisa mexicana cotiza en mínimos históricos de 20 pesos por dólar, lejos de los 14 de principios de 2015.

“Las divisas emergentes ya han pasado su propio calvario, no van a sufrir mucho más”, añade Rosa Duce, de Deutsche Bank. El banco alemán tiene en recomendación la renta fija emergente en dólares y no descarta incluso la inversión en moneda local. Aun así, tanto Goldman Sachs como Deutsche Bank matizan que las políticas de Trump sí afectarán en mayor medida a las economías asiáticas más pequeñas y volcadas en la exportación, como Taiwan y Corea del Sur, con fuertes lazos comerciales con EE UU. Unicredit añade que el alza de tipos de la Fed aún representa un gran desafío para economías emergentes con desequilibrios externos y apuros de financiación y reconoce que quizá subestime la presión que el mercado puede aún ejercer en divisas como la lira turca o el rand sudafricano.

La libra: Condenada por el ‘brexit’

La libra también perderá este año valor frente al dólar, fruto de las incertidumbres por el brexit, que pesarán sobre el consumo y la inversión, según apunta Goldman Sachs. Nomura prevé que caiga este año a los 1,18 dólares, desde los 1,24 dólares actuales. Aunque el descenso no será ya tan intenso como tras el brexit.

style='mso-spacerun:yes'> desequilibrios externos y apuros de financiación y reconoce que quizá subestime la presión que el mercado puede aún ejercer en divisas como la lira turca o el rand sudafricano.