Menor rentabilidad asumiendo mayor riesgo

Lo primero que tienen que tener en cuenta los inversores es que la expectativa de rentabilidad actual es actualmente menor asumiendo mayor riesgo. El crecimiento global es bajo, el entorno es deflacionario -vinculado a nuevas tecnologías, envejecimiento de la población y falta de presión del mercado de trabajo- y los tipos de interés, con las medidas extraordinarias de los bancos centrales, en mínimos. Así que la rentabilidad esperada de una cartera 60% renta variable y 40% deuda del Tesoro de EEUU la próxima década puede ser poco más de 4,4% anual.

En cualquier caso las carteras tienen que estar bien diversificadas, lo que es clave para momentos de aumento de la volatilidad por factores de mercado, política o falta de visibilidad de los bancos centrales.

De hecho en este estado de cosas lo más importante es diversificar mediante activos des-correlacionados y contar con protección, donde los dos últimos años la deuda del tesoro de EEUU a diez años ha funcionado bien -aunque hemos reducido esta posición, pues el potencial es limitado-. Ahora esperamos que la Reserva Federal, teniendo en cuenta las previsiones de inflación e incremento de salarios, suba sus tipos de interés en diciembre y dos veces en 2017, pero el efecto puede darse más en la parte corta de la curva de rentabilidades a vencimiento de EEUU, mientras que en la parte larga debe cotizar la expectativa de crecimiento del PIB, que estimamos en torno al 2% el año que viene.

El oro no es activo que funcione en escenario de inflación moderada

Por su parte el oro ha sido históricamente sido refugio y lo hemos tenido en carteras. Pero no es un activo que funcione adecuadamente en un escenario de inflación moderada y no proporciona ingresos recurrentes. Tras subir fuertemente la primera mitad del año, favorecido por preocupaciones sobre la economía de EEUU y China, a lo que se añadió el referéndum Brexit, se ha movido en rango y ha llegado a bajar con los mercados las últimas semanas, sin que subiera en la crisis de la libra esterlina. Además su demanda para joyería se frenó a comienzo del año y carece casi de demanda industrial.

En renta variable estamos más enfocados en Europa que EEUU

En conjunto somos relativamente optimistas respecto a renta variable. Para carteras en euros, las domésticas, estamos más enfocados en Europa que EEUU. De todas formas mantenemos exposición a acciones de EEUU. Esperamos que el crecimiento de beneficios en 2017 sea en torno a 12% en Europa y 13% en EEUU, con mejora generalizada por sectores. De hecho las empresas europeas y americanas pueden generar más beneficios con las mismas ventas. En cualquier caso hay que estudiar detenidamente los resultados del tercer trimestre. Una nueva mejora del ciclo de beneficios incrementará la confianza de los inversores y aliviará la preocupación por las altas valoraciones.

Además tenemos exposición a acciones de Japón, mercado que consideramos por valoración, con tendencia positiva a corto plazo, si bien la clave a largo plazo son los beneficios, cuyas revisiones a la baja han sido contenidas de momento. Se espera en Japón un crecimiento de beneficios de 9,3% para 2017, lo que depende de un yen más débil.

Sin embargo en emergentes básicamente estamos expuestos mediante compañías con ventas en esos mercados o renta fija empresarial de mercados emergentes.

Estamos empezando a considerar deuda de alta rentabilidad de EEUU

En renta fija no consideramos atractiva la deuda de gobiernos ni la deuda empresarial grado de inversión. Además acabamos de salir casi en un 80% de la posición en deuda de alta rentabilidad europea, cuyos diferenciales de rentabilidad a vencimiento respecto a deuda del Estado se han estrechado bastante y el riesgo, teniendo cuenta la expectativa de rentabilidad, ya no compensa.

Ahora bien, en renta fija hay otros activos interesantes. En concreto podemos encontrar gestores de retorno absoluto en diferentes estrategias de renta fija que pueden aportar rentabilidad adicional. Además la deuda empresarial de mercados emergentes proporciona rentabilidades a vencimiento de 3 a 4% por encima de lo que paga la deuda de la Euro Zona para el mismo grado de inversión y vencimientos.

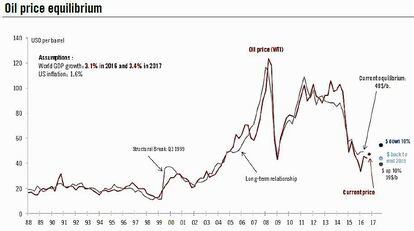

Al mismo tiempo estamos empezando a considerar deuda de alta rentabilidad de EEUU, cuyos diferenciales a vencimiento son mucho más amplios que en Europa. Con el precio del barril de crudo Brent a 50 dólares hay soporte para compañías relacionadas con energía, que suponen 15% de las emisiones de deuda de alta rentabilidad globalmente, la mayoría de EEUU. A este precio las compañías de extracción por facturación hidráulica pueden ser eficientes –por debajo muchas empezaban a tener problemas-. A 30 dólares el barril, como hemos llegado a ver los últimos meses, se daba transferencia de riqueza de países productores a consumidores y por encima de 50 es al revés. En cualquier caso no es probable que el petróleo baje de 45 dólares con el recorte esperado de 750.000 barriles diarios para 2017 por acuerdo, por primera vez en ocho años, entre Irán y Arabia Saudita. Además Rusia, aunque todavía no ha anunciado recortes, va a apoyarlo. El caso es que el precio de equilibrio del petróleo, teniendo en cuenta la perspectiva de crecimiento económico mundial y dólar, está en torno 49 dólares por barril, suficientemente alto para ser rentable para los productores de petróleo pero no tanto como para ser lastre para el crecimiento global.

Luis Sánchez de Lamadrid, director general de Pictet WM en España.