Planificar la herencia: ¿mejor donar o esperar a la sucesión?

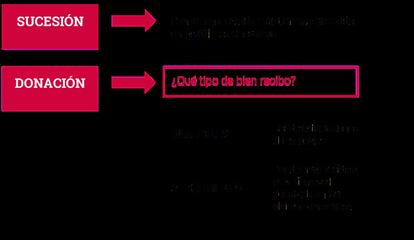

El Impuesto de Sucesiones y Donaciones (ISD) está cedido a las comunidades autónomas y la diferencia de tributación entre unas y otras, así como la posibilidad de que se vaya a modificar en el futuro, provoca en los inversores la duda sobre si es mejor hacer una donación en vida a sus familiares o esperar a la sucesión

Además de la comunidad autónoma que vincula, en el ISD influyen la relación con el donante/fallecido, el patrimonio preexistente del donatario/sucesor, las reducciones y el importe recibido, entre otras cuestiones.

Por estos motivos, antes de tomar una decisión sobre cuál es la mejor alternativa, debemos de realizar un análisis del impacto que tendría cada opción, no solo en el ISD, sino también en el IRPF y en el Impuesto sobre el Incremento de Valor de los Terrenos (más conocido como plusvalía municipal).

Así, los factores que nos sirven para optar por una opción u otra son, principalmente:

1-¿Qué legislación nos vincula? El hecho de que nos vincule una comunidad u otra puede provocar que el impacto fiscal sea completamente distinto, ya que hay algunas, como Madrid, que tienen en la actualidad una bonificación de 99% en los grupos 1 y 2 (ascendientes y descendientes).

2-En el caso de las donaciones, habrá que tener en cuenta la rentabilidad acumulada de los bienes que se van a donar, dado que el donante deberá de tributar en el IRPF al 19-23% por la ganancia generada desde la compra hasta el momento de la donación (excepto en el caso de la vivienda habitual de los mayores de 65 años). En activos con mucha rentabilidad acumulada desde la compra este impacto puede ser muy elevado.

En cambio, en el caso de las sucesiones, la ganancia generada desde la compra hasta el momento de fallecimiento no tributa (es lo que se conoce como ‘plusvalía del muerto’).

3-En lo que se refiere a los inmuebles, hay que hacer frente a la plusvalía municipal, que suele ser algo inferior en el caso de transmisiones mortis causa (sucesión) que inter vivos (donación).

Supongamos un inversor que tiene una vivienda y que no sabe si donársela a su hijo o si esperar a que la herede en el momento de fallecimiento. El inmueble está valorado en 300.000 euros (como mínimo se ha de coger la valoración que la comunidad donde esté situada le dé al inmueble) y fue comprada por 200.000 euros, siendo la plusvalía municipal de 14.000 euros en el caso de sucesión y de 15.000 euros en el caso de donación.

Tal y como se puede ver a continuación, el coste de la sucesión es menor debido a las reducciones personales, a la exención en el IRPF y al menor coste de la plusvalía municipal.

Sin embargo, podría ser interesante donar el bien en los siguientes casos:

-Si al realizar una donación vincula una comunidad con bonificación y en la sucesión no existe bonificación.

-Cuando vincule, tanto en la sucesión como en la donación, una comunidad con bonificación, y ante una más que previsible homogeneización del impuesto a lo largo del territorio español, puede ser interesante realizar una donación, eliminando de esta manera el riesgo de que en el momento de la sucesión no exista dicha bonificación.

*Paula Satrústegui, directora de Planificación financiera en Abante.