Ante la inestabilidad, estabilidad en la estrategia

En momentos de altísima volatilidad el inversor tiene que abstraerse y estructurar una estrategia claramente estable. Es decir, ante la inestabilidad hay que oponer la estabilidad de pensamiento.

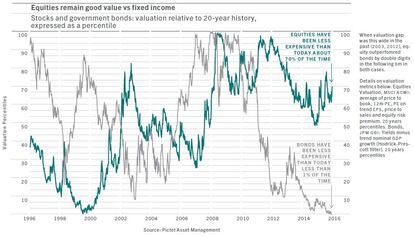

Hay que tener en cuenta que con las correcciones de precios se han generado muchas oportunidades y que con un horizonte temporal de inversión de dos a tres años vemos la oportunidad de construir una cartera que invierta en las mejores empresas, tanto en bonos como en acciones. También hay que tener en cuenta que las acciones no están baratas, pues la política monetaria ha provocado los últimos años la inflación en los activos financieros. En concreto los niveles de valoración en EEUU nos preocupan, pues están en máximos. Por valor relativo son más interesantes los mercados de Europa y Japón, más baratos. De hecho sobre-ponderamos renta variable europea, especialmente compañías de gran capitalización con generación de flujo de caja recurrente y sólida.

Es posible contar con una política monetaria expansiva dos a tres años

Hay que tener en cuenta que en Europa venimos de años de máxima austeridad, motivada por grandes déficit públicos y niveles de deuda pública en máximos, con baja inflación. Es clarísimo el malestar y hemos pasado de indignación a descontento, atrayendo una oleada de populismo.

Pero el crecimiento económico es positivo, pues contamos con una política monetaria absolutamente expansiva, con disposición para implantar las medidas que sean necesarias y proveer de liquidez al mercado, tanto en Japón como en Europa. De hecho en Japón las nuevas medidas pueden mejorar el sentimiento de los inversores. Así que es posible contar con una política monetaria expansiva los próximos dos a tres años. Por su parte la Reserva Federal, tras ocho años de expansión de la economía de EEUU, tiene la obligación de normalizar tipos de interés, pero probablemente no suba tipos éste año.

Así que es previsible que los tipos de interés sigan muy bajos próximos dos años.

En conjunto esperamos un crecimiento económico positivo en Europa los próximos dos a tres años, en el entorno de 1,2% al 1.6%, incluso descontando el efecto Brexit. De momento está siendo impulsado por consumo, sin inversiones públicas, pues el margen de actuación sigue muy limitado. Aunque las empresas han empezado a reinvertir en activos fijos la inversión pública está en mínimos. Así que la sorpresa positiva puede ser que los gobiernos promuevan inversión pública, con alguna medida fiscal, incluso con apoyo del BCE, lo que sería muy buena noticia para apuntalar el crecimiento.

El mercado está muy sensible a cualquier evento exógeno

Ahora bien, el mercado está muy sensible a cualquier evento exógeno, siendo un clarísimo ejemplo el voto Brexit. Va a haber más eventos políticos, incluyendo referéndum constitucional en Italia y elecciones presidenciales en EEUU, de manera que la hoja de ruta es complicada. De todas formas el voto Brexit va ser de las pocas ocasiones en las que veamos que los más mayores determinan el futuro de los más jóvenes y vamos inexorablemente hacia un mundo político dominado por el voto de los más jóvenes.

Los bancos centrales son el gran enemigo del ahorrador conservador

En renta fija no consideramos deuda soberana de mercados desarrollados. De hecho los bancos centrales son el gran enemigo del ahorrador conservador. Estamos ante una situación donde la deuda pública de toda la vida, la de nuestro país, no paga o paga muy poco. Esto obliga a mirar alternativas. Se trata de un escenario nuevo.

En concreto un objetivo razonable de rentabilidad a dos o tres años con una cartera 50% renta fija y 50% renta variable puede ser del 3% al 4%, con volatilidad en torno al 5%.

Aunque para el inversor conservador hay activos refugio, empezando por el más conocido y universal, la liquidez, ésta no ofrece rentabilidad y con certeza pérdida de poder adquisitivo

El inversor conservador puede mirar estrategias de rentabilidad absoluta en renta fija

Ahora bien, el inversor puede mirar estrategias de rentabilidad absoluta en renta fija flexible, que en momentos de volatilidad protegen muy activamente el capital. Muestran des-correlación con los mercados y en lo que va de año han llegado a proporcionar entre 1,5 y 2%, con volatilidades del 4%. Pueden formar parte estructural de la parte conservadora de la cartera, con protección frente a eventos extremos y servir de reemplazo de liquidez, con un nivel de riesgo muy controlado.

Además en Europa el mercado deuda empresarial se ha desarrollado mucho los últimos seis años, pues los balances de los bancos han estado cerrados. Ahora bien, hay empresas que se han reestructurado, adelgazado balances y concentrado en negocios estratégicos. Su calificación crediticia puede ser grado de inversión pero se ven obligadas a emitir deuda de alta rentabilidad, por lo que pagan cupones interesantes, del 5% e incluso por encima del 8%.

Estamos positivos en emergentes

A ello se añade que tenemos la convicción de que el fortalecimiento del dólar los últimos años se ha acabado y debe tender a depreciarse. EEUU precisa un dólar débil para seguir apoyando su crecimiento económico, por lo que su cotización debe mantenerse en un rango estable, con cierta tendencia a depreciación. Con ello el inversor tiene que ser consciente que se abre un mar de oportunidades, principalmente en mercados emergentes, tanto en renta fija y como en renta variable. Efectivamente, desde diciembre venimos apoyando la tesis de que hay que comenzar a mirar estos mercados, aunque no son para todas las personas. En renta fija preferimos Latinoamérica y en renta variable Asia. De hecho los emergentes suman más 60% del crecimiento económico mundial y ya han pasado por un ciclo de cuatro años de corrección del precio de las materias primas. Están en punto de inflexión en 2016 y pueden registrar aceleración en 2017 y 2018. Ahora bien, hay que ser muy selectivo, pues están muy ligados al crecimiento económico global y se trata de mercados volátiles. El caso es que podemos hablar de rentabilidades de 6% al 7% los próximos tres años, más del doble que en otros mercados. En concreto conviene mirar deuda de emergentes, tanto soberana como crédito. Son activos que están empezando a llamar la atención de los inversores institucionales, una buena señal para particulares.

A medio y largo plazo conviene mirar mega tendencias, Cambio Climático y Tecnologías Disruptivas.

Además, a medio y largo plazo conviene mirar mega tendencias, que pueden considerarse para la parte "satélite" de la cartera, con muy bajo solapamiento con las acciones del índice mundial MSCI World, apenas 3%. En conjunto en una cartera de acciones pueden contribuir a mejorar el perfil de riesgo/rentabilidad a largo plazo respecto al índice mundial MSCI World.

Cabe distinguir el área relacionada con cambio climático y principales desafíos ambientales globales. Se trata de un enfoque temático de inversión socialmente responsable, con exposición a industrias multisectoriales globalmente, cuyas ventas pueden aumentar de 6 a 7% los próximos 15 a 20 años, más del doble que las acciones del índice MSCI World. Actualmente es un mercado de dos billones de dólares y puede llegar a tres billones para 2020.

Otra gran área de inversión temática son las tecnologías disruptivas. Incluyen modelos de negocio interactivo, con aplicaciones en Internet; soluciones de seguridad para proteger la integridad de gobiernos, empresas o individuos y proveedoras de soluciones automatizadas e inteligencia artificial. Se trata de compañías de mayor crecimiento que la media, a precios razonables.

Gonzalo Rengifo, director general de Pictet AM en Iberia y Latam.