Estabilización y crecimiento económico, escenario central

Nos hace falta tranquilidad, sobre todo con el comienzo de año tan revuelto que hemos tenido, caracterizado por un alto grado de preocupación entre los inversores que habían empezado a estructurar sus carteras a un nivel de precios alto en los mercados. Pero no hay que dejarse llevar por el día a día y el muy corto plazo.

De hecho, bajo una perspectiva de medio y largo plazo, somos más optimistas. Entre otras cosas hay que tener en cuenta que el precio del petróleo tiende a estabilizarse y ello reduce la volatilidad en los mercados, lo que debe proporcionar un cierto soporte. Nuestro escenario principal de trabajo es que el precio del petróleo se estabilice en el rango 40-50 dólares/barril.

De todas formas 2016 se va a caracterizar por rentabilidades moderadas. Debemos olvidarnos de obtener rentabilidades de doble dígito en renta variable, sino más bien en línea con el incremento de beneficios esperados, entre el 5 y 7%, dependiendo de la región. Además continuarán los episodios de alta volatilidad, sobre todo ante las incertidumbres que pueden surgir en lo que queda de ejercicio. Es el caso de las elecciones presidenciales en EEUU, cuestiones geopolíticas en torno a Siria, posible salida del Reino Unido de la UE e incluso nuevas elecciones generales en España el 26 de junio, coincidiendo con el referéndum en Inglaterra. De hecho el mercado ya se mostrado los últimos años muy sensible a este tipo de incertidumbres.

El crecimiento económico va a ser positivo en los dos próximos años

El crecimiento económico va a ser positivo este año y en 2017, tanto en Europa, como EEUU y Japón. Aunque es posible discutir si se trata de niveles ideales, va a ser crecimiento económico positivo al fin y al cabo. A esto se le está dando poca importancia, pero proporciona soporte y va a acabar permeabilizando en los mercados emergentes. Ya estamos viendo en Latinoamérica que aunque se siga deteriorando lo está haciendo a un ritmo mucho menor y parece estar tocando suelo. Por su parte Asia está bastante más adelantada en el ciclo, incluso con políticas monetarias expansivas en algunos países, destinadas a incentivar el consumo doméstico. Así que estabilización y crecimiento económico son nuestro escenario central de trabajo, lo que puede proporcionar tranquilidad para estructurar la cartera de inversión.

Con el dólar débil se abren oportunidades en emergentes

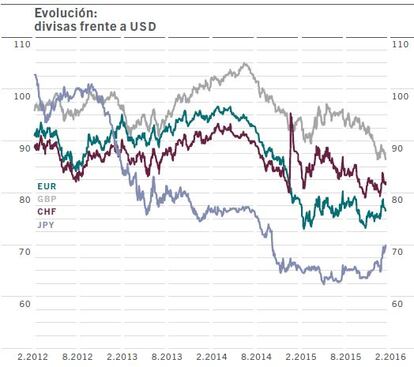

Además consideramos que el dólar ya ha experimentado su revalorización potencial frente al euro, en un recorrido desde 1,4 a 1,08. El dólar, dada la política monetaria no expansiva y tipos de interés al alza en EEUU debiera revalorizarse frente al euro, sobre todo porque la Euro Zona sigue inyectando liquidez. Pero, aunque las políticas monetarias sean distintas, hay que tener en cuenta que el crecimiento real -descontando inflación - en ambas regiones es básicamente el mismo. Además se ha observado empíricamente los últimos 30 años en los ciclos en EEUU que el dólar se debilita cuando todo apunta a lo contrario. Creemos que es la misma situación actual. Hay que tener en cuenta que EEUU necesita una moneda débil. En concreto el rango de cambio con el euro puede situarse entre 1,1 y 1,5. En ese estado de cosas para el inversor se amplía el abanico de oportunidades en activos como mercados emergentes, cuyas monedas han sufrido una fuerte depreciación respecto al dólar, sobre todo las relacionadas con materias primas. También favorece a los mercados emergentes el que sea previsible que los tipos de interés suban de forma muy gradual en EEUU, pues entendemos que la Reserva Federal no puede arriesgar el crecimiento económico.

Japón va a tener crecimiento moderadamente positivo

Por su parte el yen viene de niveles de tipo de cambio de 80 con el dólar de hace cinco años. Al respecto las compañías exportadoras japonesas tienen una estructura productiva para generar beneficios con tipos de cambio entre 80 y 90 por dólar y a 113-120 siguen siendo muy eficientes. Además el bajo precio del petróleo favorece sus márgenes. De ahí que el crecimiento en ventas y beneficio bruto de explotación de algunas compañías japonesas haya llegado a ser de 40% en 2013 y 2014. Es verdad que en Japón, a diferencia de Europa y EEUU, la capacidad de cambiar las actitudes e implantar medidas es mucho más lenta de lo que se piensa -las políticas de reformas conocidas como "Abenomics" van por buen camino, aunque van a tardar en implantarse-, pero su gobierno dispone de tres años por delante y su Banco Central está alineado, contribuyendo con su política expansiva a generar la inflación de la que carecían los últimos diez años. A ello se añade que sus tipos de interés están en terreno negativo, lo que contribuye a que sus ahorradores, los mayores del mundo, salgan de deuda soberana de su país e inviertan en otros activos como acciones. El problema fundamental de Japón es demográfico -su población puede pasar de 120 a 90 millones los próximos 50 años. Pero los próximos dos a tres años va tener crecimiento moderadamente positivo, como Europa y EEUU.

Empieza a ser habitual incorporar 5% a 10% de inversión temática

El caso es que, más allá del corto plazo, la inversión tradicional y la gestión pasiva, conviene prestar atención en algunas ideas de inversión interesantes a medio y largo plazo, siendo más innovadores. En este ejercicio destaca la inversión temática, impulsada por mega tendencias es decir cambios estructurales para los próximos 20 años en la sociedad y economía, independientes del ciclo, globales y multi-sectoriales, que facilita la exposición a industrias no presentes en índices tradicionales. Así, empieza a ser una práctica habitual incorporar en la parte de renta variable de las carteras entre 5% y 10% a esta inversión, con intención de mantenerla estructuralmente al menos dos a tres años, lo que proporciona diversificación. Es el caso de las industrias de la madera, energías renovables, agricultura, salud o incluso robótica. En definitiva se trata introducir innovación. Como la digitalización de la economía, que cambia el modelo de comercialización y consumo. Para dentro de diez años "todo estará en nuestra mano", desde comprar un coche o unas entradas de cine a abrir una cuenta bancaria y contratar un seguro, incluso acometer inversiones. Otras mega-tendencias implican oportunidades en industrias como agua. Globalmente se trata de 300.000 empresas relacionadas con concesiones e infra-estructuras, tecnologías y medio ambiente, de las que sólo cotizan un 15% y lo realmente interesante es que cuentan con una dinámica muy estable en el tiempo.

En cualquier caso antes de acometer está inversión el inversor debe, como siempre, asesorarse bien.

Gonzalo Rengifo, director general de Pictet AM en Iberia y Latam.