6 ideas rápidas sobre China

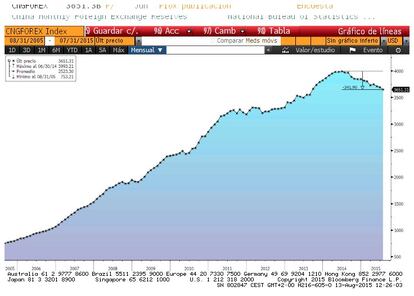

1.- 340.000 millones de dólares. Es el dinero que China ha gastado en defender la cotización fija contra el dólar en lo que va de año, comprando yuanes y vendiendo divisas. La pérdida de reservas no es insoportable, pero no tenía visos de frenarse.

2.- La crisis de la Bolsa doméstica china ha hecho aflorar riesgos que llevan mucho tiempo sobre la mesa, y que Credit Suisse llama “triple burbuja”: de crédito, de inversión e inmobiliaria. El país ha pasado de crecer basado en exportaciones a hacerlo a partir del consumo interno y la inversión. La triple burbuja no tiene por qué acabar en un episodio de caos o destrucción, pero ese riesgo existe. Las señales de enfriamiento de la economía son consistentes desde hace tiempo.

3.- El tipo de cambio fijo no ayuda: no tiene sentido gastar dinero en defender un tipo de cambio que el país no necesita y que, según la mayor parte de los economistas, está sobrevalorado. Con un yuan un poco más barato China podrá crecer un poco más y compensar gracias a las exportaciones la pérdida de pulso de los otros factores de crecimiento.

4.- En paralelo, flexibilizar el tipo de cambio es un requisito para que el yuan sea una moneda de referencia global, como pretende el Gobierno chino. De momento no será incluida por el FMI en las divisas que usa para su propia “divisa”, los Derechos Especiales de Giro, pero es un paso en la dirección que pide el FMI. Además, el propio sector financiero (y el sector servicios en general) cada vez tiene más peso en el crecimiento… Quizá demasiado, a la vista del subidón, y posterior, bajón, de las acciones que cotizan en los mercados domésticos (Shanghai y Shenzen).

5.- Porque en realidad no es una devaluación, sino un cambio en el régimen de divisas: el Banco Central no intervendrá de forma sistemática, solo cuando considere. Hasta ahora se podían comprar y vender yuanes a un precio un 2% por encima, o por debajo, del tipo fijado por el Banco Central. Ahora la fijación se hará en función de las condiciones de mercado (la oferta y demanda), y no solo del yuan contra el dólar, sino contra una cesta de monedas.

6.-¿Por qué China no tomó antes estas medidas? Por dos motivos. Primero, el riesgo de salida de capitales: si el mercado cree que la devaluación irá en serio, la salida de dinero se acelerará, aumentando la presión bajista sobre el yuan. Y una salida de capitales, en un momento de riesgo de estallido de una burbuja crediticia, es lo que menos necesita China. Además, la depreciación puede castigar a las empresas chinas endeudadas en dólares (algo que se veía facilitado por la paridad).