No se puede estar en todo.

Los miembros del FOMC (Comité Federal de Mercado Abierto) en su última reunión (28-29 de octubre) debatieron de manera intensiva qué lenguaje emplear para explicar al mercado el ritmo al que la FED comenzará a subir los tipos de interés en 2015.

Pese a las previsiones que apuntan a una baja inflación y a las débiles perspectivas de crecimiento mundial, la FED parece convencida de que 2015 será el año en el que comenzarán a subir los tipos de interés.

Actualmente el objetivo de los Fondos Federales está en el rango 0,00-0,25%. Algunos miembros del FOMC (en concreto dos de ellos) se mostraron partidarios de eliminar del comunicado la frase "por un tiempo considerable", pero la mayoría de ellos optaron por no suprimirla porque consideraron que, de hacerlo, los mercados financieros podrían interpretar que ello era un cambio muy significativo en la postura de la FED, lo que podría implicar una corrección involuntaria en las bolsas.

No obstante, algunos apuntaron que "pronto será útil aclarar el enfoque probable" que la autoridad monetaria tendrá sobre la política monetaria. Por último, las actas muestran que una amplia mayoría apoyó la retirada de los estímulos: solo uno (de 10) voto en contra.

La publicación hoy del dato de IPC de octubre en los Estados Unidos ha sorprendido al mercado al no registrar un cambio con respecto al dato anterior. En tasa interanual ha registrado una subida del 1,7% interanual. Al excluir los precios de alimentos y energía, la inflación subyacente registra una subida del 1,8%, frente al 1,7% anterior. Ha sido la caída del precio de la energía la que ha empujado a la baja el índice general. En concreto, los distintos componentes del epígrafe de energía han caído en tasa mensual entre el 2,7% (gas) y el 4,0% (fuel oíl) solo logrando subir el precio de la electricidad (0,5%). La energía globalmente cayó un 1,9%. En tasa interanual ha caído un 1,6%. La duda está en si la caída en los precios de petróleo frenará o no la subida de los tipos de interés. Todo dependerá de cómo se “filtre” este componente hacia la inflación subyacente.

No obstante, la apreciación del dólar puede retroalimentar una expectativa de inflación a la baja por dos vías:

- La primera y más directa, al subir el dólar, el precio de las materias primas tiende a caer. Ello en parte viene a explicar la caída del precio del petróleo y a través de éste mecanismo el del precio de la energía en el IPC.

- La segunda, un dólar más alto actúa como mecanismo de “importación” de la deflación que en otras partes del mundo está teniendo lugar.

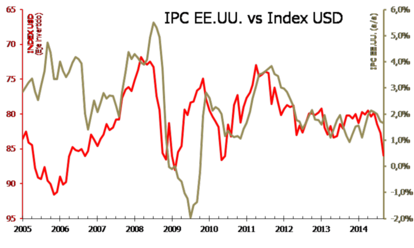

Como puede verse en el gráfico, la apreciación del índex dólar (medida global del valor del dólar contra todas la divisas) ha venido dando lugar desde la crisis a una moderación de la tasa de crecimiento interanual del IPC (1).

Caso aparte merece la evolución dentro del IPC de los precios de alojamiento (shelter). Este apartado, junto con el de la comida, es de los que más ha subido en el último año. Su tasa de crecimiento no ha hecho más que subir y se sitúa actualmente en el 3,0% interanual. Entre el 3,0% y el 5% ha sido el rango de incremento anual de ésta apartado durante el periodo 1985-2008.

La subida artificial de los precios de la vivienda articulado por la Políticas Monetaria ultraexpansiva de la FED y la caída del ratio de propiedad inmobiliaria en los EEUU (síntoma más claro de debilidad del sector a pesar de la aparente recuperación tras la debacle del 2007), las casas disponibles (2) para el alquiler se han reducido significativamente y ha vuelto a niveles del mediados de los 80’s. Ver gráficos.

Si bien este apartado computa algo más de una tercera parte del IPC final y puede presionarlo al alza, la verdad es que la caída de la renta disponible unido a la pérdida de capacidad de negociación en los precios de los alquileres dejará poco margen a los americanos para consumir, lo que podría dar lugar a una mayor presión a la baja sobre el resto de precios. Aunque todo dependerá de la ventaja que el consumidor logre con un precio de la gasolina a la baja. De momento, el informe de Confianza del Consumidor que elabora la Universidad de Michigan, muestra que la expectativa de inflación 5 años se mantiene muy moderada y bajando.

Una prueba más de que las actuaciones de los banco centrales pueden estar teniendo efectos secundarios no deseable. Ello limita la efectividad de las mismas y explican la inusitada hiperactividad de los bancos centrales en el manejo y manipulación de toda la estructura de precios. Con ello solo se ha logrado destrozar el mecanismo básico de asignación correcta de los recursos.

No se puede estar en todo.

NOTAS:

- A efecto de observar mejor la correlación de ambos datos, el índex dólar se ha graficado con el eje en escala inversa.

- Ello se puede ver a través del “Rental vacancy rate”.